En 2013 se ha continuado avanzando en las reformas regulatorias, quedando aún algunos aspectos pendientes para su finalización

La respuesta regulatoria para reforzar el sistema financiero, iniciada tras el estallido de la crisis financiera de 2008 y liderada por el G-20, está obligando a las entidades financieras a adaptarse tanto a las numerosas reformas ya introducidas como a las que entrarán en vigor próximamente. Aunque es verdad que gran parte de los cambios ya se han materializado, la respuesta regulatoria no ha concluido aún, lo que impide que se despeje totalmente la incertidumbre regulatoria con la que las entidades financieras han tenido que convivir en los últimos años.

En 2013 se ha avanzado en el desarrollo de las políticas macro-prudenciales y en el fortalecimiento del marco institucional de identificación de los riesgos sistémicos, así como en la adopción de medidas de resolución de entidades de crédito que permiten actuar de manera ágil y minimizar los costes soportados por el contribuyente.

Adicionalmente, la adopción por la mayoría de los países de la nueva regulación sobre solvencia (Basilea III) servirá para apuntalar el capital de las entidades bancarias, al ser un marco más estricto y completo que el anterior. En junio se finalizó la transposición a la normativa europea. Por tanto, al ser esta regulación ya directamente aplicable en todos los países de la Unión Europea, se favorece la armonización de las normas prudenciales europeas, requisito necesario para la existencia de una unión bancaria de la zona.

Aunque el G-20 no considera las reformas estructurales como parte específica de su programa de reforma financiera, las autoridades nacionales y europeas han sido muy activas en este campo, con el desarrollo de recomendaciones o la adopción de iniciativas regulatorias que imponen nuevas restricciones en la estructura de sus bancos.

Las reformas estructurales se pueden abordar desde dos perspectivas diferentes: mediante la imposición de una prohibición o a través de una separación de actividades. Por una parte, las autoridades estadounidenses han adoptado la Volcker Rule, que prohíbe las actividades de proprietary trading para las entidades crediticias. Por otra, Europa se dirige hacia la separación entre actividades arriesgadas de trading y de banca tradicional. En este sentido, Europa ha sufrido una proliferación de iniciativas nacionales divergentes: a) El Reino Unido está transponiendo en su Ley Bancaria las recomendaciones de Vickers, que proponen una separación estricta entre las actividades mayoristas y las de banca tradicional, b) Francia y Alemania han adoptado una reforma suave, que limita la separación al proprietary trading para una muestra limitada de bancos. Con el objetivo de armonizar las iniciativas nacionales y de preservar el Mercado Único, la Comisión Europea (CE) ha publicado su propia propuesta. Por una parte, prohíbe el negocio de proprietary trading y, por otra, fomenta una potencial separación de las actividades de trading. Esta propuesta entrará en negociación con el Parlamento y el Consejo Europeo, por lo que el acuerdo no se espera antes de 2015. La reforma afectaría principalmente a la banca de inversión.

Por su parte, determinadas propuestas regulatorias globales han sido planteadas pero todavía deben ser concluidas. Entre ellas se encuentran algunos aspectos del marco de resolución de entidades sistémicas, los requerimientos de capacidad de absorción de pérdidas, la mitigación de los riesgos sistémicos asociados a la denominada “banca en la sombra” y el fortalecimiento de la seguridad en los mercados de derivados.

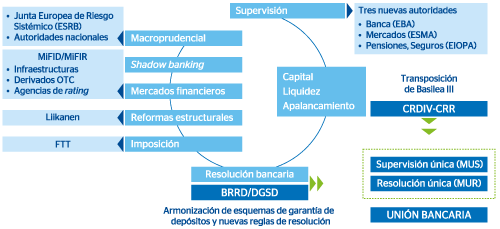

El gráfico adjunto recoge las principales iniciativas regulatorias actualmente en marcha en la Unión Europea. No obstante, desde la perspectiva europea, quedan pendientes algunas incertidumbres que se despejarán previsiblemente en 2014.

Iniciativas regulatorias en la Unión Europea

En la última parte del año se ha procedido a la aprobación de las normas españolas necesarias para la entrada en vigor del nuevo marco prudencial el 1 de enero de 2014. Con ese fin se aprobó el Real Decreto-Ley 14/2013, está en curso de aprobación la ley de supervisión y solvencia de entidades de crédito y el Banco de España ha emitido la Circular 2/2014.

Con los avances conseguidos en gran parte de las propuestas regulatorias, el nuevo reto será el monitoreo de la implementación de dichas normas.

La unión bancaria europea

A lo largo de 2013, Europa ha avanzado firmemente y en tiempo récord hacia la unión bancaria

La unión bancaria en Europa es un proyecto histórico y decisivo para frenar la fragmentación financiera y garantizar la integridad de la Unión Monetaria. Establecidos los dos primeros pilares (regulación y supervisión), y con buenas perspectivas acerca de un acuerdo final en torno al tercero (resolución, prevista para la primavera de 2014), la unión bancaria debería arrancar con fuerza en la segunda mitad de 2014, cuando el BCE asuma plenamente la supervisión de la banca.

El primer pilar de la unión bancaria (reglas armonizadas) quedó establecido con la publicación del nuevo paquete de requerimientos de capital (Directiva CRDIV y Reglamento asociado CRR) en junio de 2013, así como con las Directivas de Recuperación y Resolución Bancaria y la de Sistemas de Garantía de Depósitos, aprobadas ambas en diciembre de 2013.

El segundo pilar (supervisión única) se llevó a cabo en noviembre de 2013 con la aprobación histórica, y en tiempo récord, del Mecanismo de Supervisión Única (MUS), al frente del cual se sitúa el BCE.

Progreso en la union bancaria

El tercer pilar (resolución única), el de más difícil consecución, también registró un avance muy significativo. El acuerdo político en el seno del Consejo de la Unión Europea, forjado en diciembre de 2013, ha permitido entrar en la fase final del proceso legislativo, que debería concluir con un acuerdo entre Consejo y Parlamento europeos antes de abril de 2014. La aprobación del Mecanismo Único de Resolución (MUR) es fundamental para devolver al proyecto europeo la credibilidad y fortaleza necesarias para seguir generando integración financiera, estabilidad y crecimiento económico.

Antes de que el BCE asuma la supervisión directa de las 128 entidades más relevantes de la eurozona, se deberá dar una solución satisfactoria y definitiva a la cuestión de los activos problemáticos heredados (legacy assets). Para ello, el BCE está realizando un ejercicio secuencial de valoración de riesgos, revisión de la calidad de los activos y, por último, una prueba de estrés, junto con la Autoridad Bancaria Europea (EBA, por sus siglas en inglés).

Los resultados de la revisión de la calidad de los activos y de la prueba de estrés se publicarán, en principio, en octubre de 2014 y darán lugar a la recapitalización obligatoria de aquellas entidades con necesidades de capital, permitiendo al BCE asumir sus nuevas funciones sin problemas heredados que puedan acabar socavando su credibilidad como supervisor. El objetivo final del ejercicio es reforzar la confianza en las entidades bancarias y restaurar el normal funcionamiento de la concesión de crédito, marcando una clara línea divisoria entre los problemas del pasado y el futuro (para el cual el MUR ofrece una gestión óptima a nivel europeo de cualquier proceso de resolución bancaria). Conscientes de ello, las autoridades europeas pretenden realizar un ejercicio creíble, que sea robusto y transparente (esto es, replicable por los mercados). El acuerdo forjado en el ECOFIN en noviembre de 2013 acerca de la existencia de resortes de apoyo públicos, en caso de que las distintas vías privadas (asunción de pérdidas por accionistas y acreedores subordinados, reestructuración de balance o salida a mercados) se mostraran insuficientes para cubrir las necesidades de capital estimadas en el ejercicio de valoración de activos y en el stress test, ha resultado igualmente clave para mantener las expectativas positivas acerca del éxito del ejercicio. En definitiva, se avanza en la hoja de ruta de la unión bancaria, proyecto histórico por la cesión de soberanía que conlleva, comparable a la realizada con la creación del euro. Con ello, la zona euro refuerza su integración y fortalece la existencia del euro.