La EAD (exposure at default) es otro de los input necesarios en el cálculo de la pérdida esperada y el capital, definida como el importe de deuda pendiente de pago en el momento de incumplimiento del cliente.

La exposición de un contrato suele coincidir con el saldo del mismo, aunque para los productos con límites explícitos, como son las tarjetas o las líneas de crédito, la exposición debe incorporar el potencial incremento de saldo que pudiera darse desde una fecha de referencia hasta el momento del incumplimiento. Por tanto, la EAD se obtiene como la suma del riesgo dispuesto de la operación más un porcentaje del riesgo no dispuesto. Este porcentaje sobre el saldo no dispuesto que se espera que vaya a ser utilizado antes de que se produzca el incumplimiento es lo que se conoce como CCF. En definitiva, la estimación de la EAD se reduce al cálculo de este factor de conversión. Además, se evalúa la relevancia de incorporar en la EAD la posibilidad de utilizar un porcentaje adicional del límite para operaciones que lo rebasan en una fecha de referencia, de acuerdo con la política de cada producto.

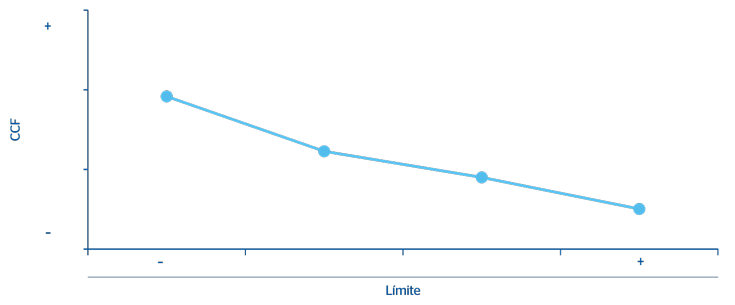

Para la estimación de estos factores de conversión existen ejes que discriminan en función de las características de la operación. Por ejemplo, en el caso de las tarjetas de crédito de empresas de BBVA en España, el factor de conversión se estima en función de la actividad de la tarjeta, del importe del límite de la misma y del porcentaje de uso inicial, definido como el ratio entre el riesgo actual y el límite. En el gráfico adjunto se muestra el CCF para las tarjetas de empresas activas en función del límite, apreciándose una relación inversa entre el límite y el factor de conversión.

CCF de tarjetas de empresas de BBVA España (tarjetas activas en función del límite)

Para obtener las estimaciones del CCF en carteras con bajo número de incumplimientos, las LDP, se combinan estudios externos y datos internos o se asumen comportamientos similares a otras carteras y, por tanto, se les asignan sus CCF.

El modelo de carteras y los efectos de concentración y diversificación

La medición del riesgo de crédito para la cartera global del Grupo BBVA se lleva a cabo a través de un modelo de cartera en el que se contemplan los efectos de la concentración y de la diversificación. El objetivo es estudiar de manera conjunta toda la cartera de inversión crediticia, analizando y captando el efecto de las interrelaciones entre las distintas carteras.

Este modelo, además de permitir un cálculo más completo de las necesidades de capital, es una herramienta clave para la gestión del riesgo de crédito, a través del establecimiento de límites a la inversión en función de la aportación de cada unidad al riesgo total en un entorno global y diversificado.

El modelo de carteras considera la existencia de varias fuentes de riesgo (tiene carácter multifactorial), lo que se traduce en un incremento de la sensibilidad del capital económico respecto a la diversificación geográfica, aspecto crucial en una entidad global como BBVA. Estos efectos se han puesto de manifiesto durante la presente coyuntura en la que, a pesar del estrés al que se han visto sometidos los mercados, las diferentes velocidades en la recuperación de los países en los que el Grupo está presente han contribuido a suavizar el impacto de dicha coyuntura sobre BBVA.

Adicionalmente, la herramienta es sensible a la concentración existente en determinadas exposiciones crediticias, como son los grandes clientes. Aparte del eje geográfico, el sectorial ha pasado a ser clave en los análisis de concentración de negocio.