América del Sur

Claves

- Crecimiento de la actividad crediticia

- Excelente evolución del margen de intereses

- Favorable comportamiento del ROF

- Mayor ajuste por hiperinflación de Argentina

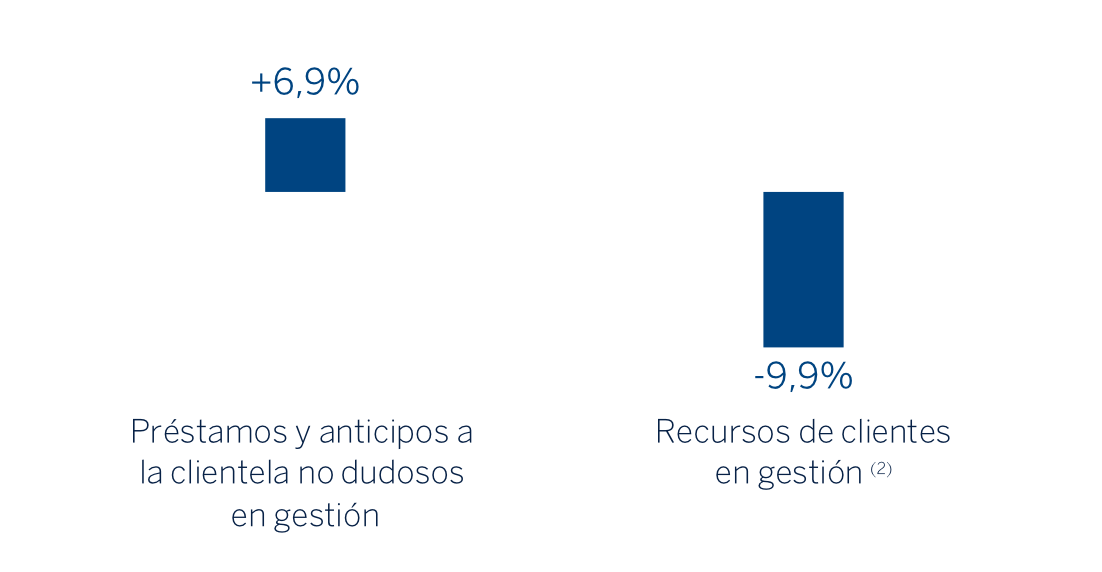

ACTIVIDAD (1)

(VARIACIÓN A TIPOS DE CAMBIO CONSTANTES RESPECTO AL 31-12-22)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

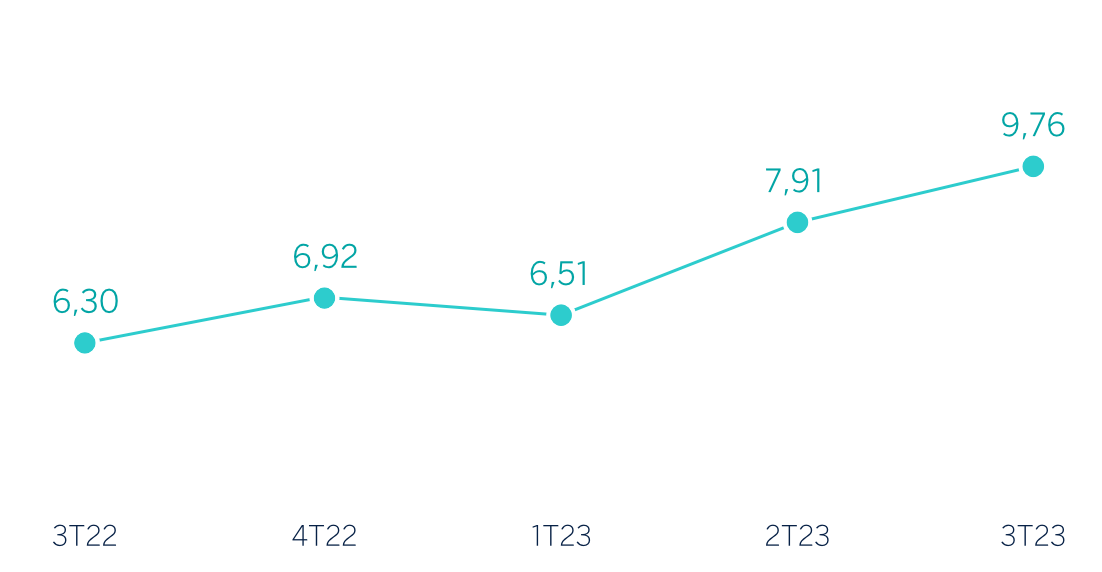

Margen de intereses sobre activos totales medios

(Porcentaje a tipos de cambio constantes)

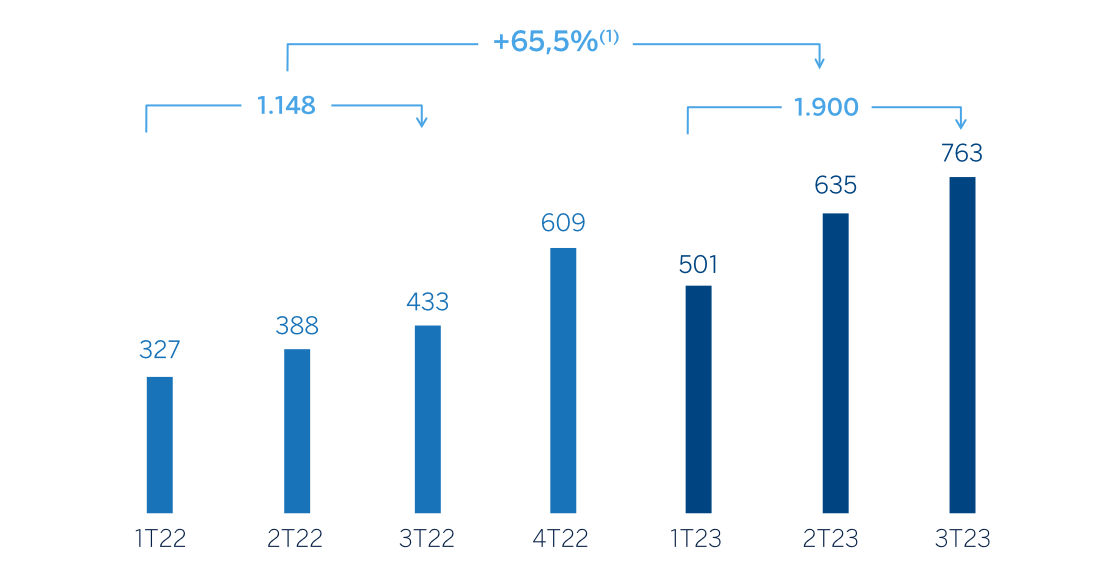

Margen neto

(Millones de euros a tipos de cambio constantes)

(1) A tipos de cambio corrientes: +12,2%.

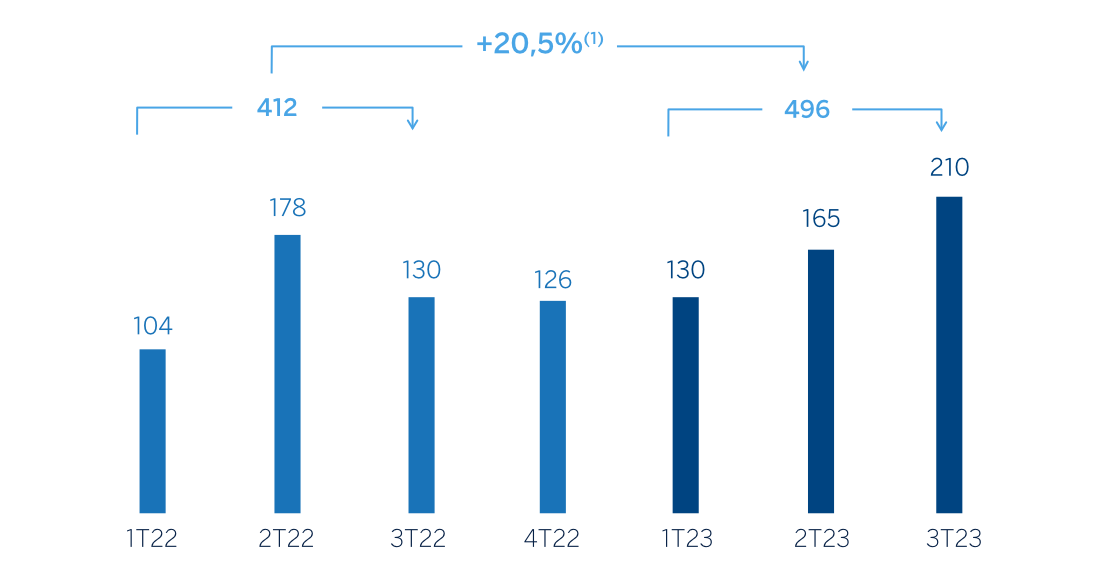

Resultado atribuido

(Millones de euros a tipos de cambio constantes)

(1) A tipos de cambio corrientes: -20,6%.

(2) La variación de los recursos fuera de balance está afectada por el traspaso de los fondos de pensiones administrados por la Administradora de Fondos de Pensiones que el Grupo BBVA mantiene en Bolivia a la Gestora Pública de la Seguridad Social de Largo Plazo de Bolivia.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | Ene.-Sep. 23 | ∆% | ∆% (1) | Ene.-Sep. 22 (2) |

|---|---|---|---|---|

| Margen de intereses | 3.892 | 26,6 | 67,6 | 3.074 |

| Comisiones netas | 584 | (4,1) | 18,9 | 608 |

| Resultados de operaciones financieras | 386 | 8,7 | 33,6 | 355 |

| Otros ingresos y cargas de explotación | (1.285) | 51,0 | 68,5 | (851) |

| Margen bruto | 3.577 | 12,3 | 52,9 | 3.186 |

| Gastos de explotación | (1.677) | 12,3 | 40,8 | (1.493) |

| Gastos de personal | (779) | 9,1 | 39,4 | (714) |

| Otros gastos de administración | (762) | 17,3 | 48,8 | (650) |

| Amortización | (136) | 4,7 | 13,0 | (130) |

| Margen neto | 1.900 | 12,2 | 65,5 | 1.693 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (864) | 79,2 | 110,0 | (482) |

| Provisiones o reversión de provisiones y otros resultados | (15) | (75,9) | (70,7) | (63) |

| Resultado antes de impuestos | 1.021 | (11,0) | 49,1 | 1.148 |

| Impuesto sobre beneficios | (265) | 9,8 | 215,8 | (241) |

| Resultado del ejercicio | 756 | (16,6) | 25,8 | 906 |

| Minoritarios | (260) | (7,6) | 37,5 | (281) |

| Resultado atribuido | 496 | (20,6) | 20,5 | 625 |

| Balances | 30-09-23 | ∆% | ∆% (1) | 31-12-22 (2) |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 7.228 | (6,1) | (1,3) | 7.695 |

| Activos financieros a valor razonable | 11.519 | 7,3 | 18,9 | 10.739 |

| De los que: Préstamos y anticipos | 224 | 47,9 | 24,8 | 152 |

| Activos financieros a coste amortizado | 45.000 | 11,3 | 9,5 | 40.448 |

| De los que: Préstamos y anticipos a la clientela | 42.119 | 9,6 | 7,3 | 38.437 |

| Activos tangibles | 1.115 | 2,5 | 8,5 | 1.088 |

| Otros activos | 2.274 | 14,8 | 15,7 | 1.981 |

| Total activo/pasivo | 67.136 | 8,4 | 9,9 | 61.951 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 3.209 | 14,1 | (1,9) | 2.813 |

| Depósitos de bancos centrales y entidades de crédito | 5.121 | (8,7) | (11,7) | 5.610 |

| Depósitos de la clientela | 44.535 | 11,2 | 13,1 | 40.042 |

| Valores representativos de deuda emitidos | 3.055 | 3,3 | 3,0 | 2.956 |

| Otros pasivos | 5.189 | 11,5 | 33,9 | 4.655 |

| Dotación de capital regulatorio | 6.028 | 2,6 | 4,1 | 5.874 |

| Indicadores relevantes y de gestión | 30-09-23 | ∆% | ∆% (1) | 31-12-22 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (3) | 42.014 | 9,2 | 6,9 | 38.484 |

| Riesgos dudosos | 2.253 | 22,8 | 16,9 | 1.835 |

| Depósitos de clientes en gestión (4) | 44.535 | 11,2 | 13,1 | 40.042 |

| Recursos fuera de balance (5) | 6.345 | (64,3) | (62,9) | 17.760 |

| Activos ponderados por riesgo | 50.255 | 7,3 | 8,5 | 46.834 |

| Ratio de eficiencia (%) | 46,9 | 46,3 | ||

| Tasa de mora (%) | 4,6 | 4,1 | ||

| Tasa de cobertura (%) | 93 | 101 | ||

| Coste de riesgo (%) | 2,50 | 1,69 |

(1) A tipos de cambio constantes.

(2) Saldos reexpresados por aplicación de la NIIF 17 - Contratos de seguro.

(3) No incluye las adquisiciones temporales de activos.

(4) No incluye las cesiones temporales de activos e incluye determinados valores negociables.

(5) Incluye fondos de inversión, carteras gestionadas en Colombia y Perú y fondos de pensiones en Bolivia a 31-12-2022.

América del Sur. Información por países (Millones de euros)

| Margen neto | Resultado atribuido | |||||||

|---|---|---|---|---|---|---|---|---|

| País | Ene.-Sep. 23 | ∆% | ∆% (1) | Ene.-Sep. 22 (2) | Ene.-Sep. 23 | ∆% | ∆% (1) | Ene.-Sep. 22 (2) |

| Argentina | 487 | 51,9 | n.s. | 321 | 138 | (11,9) | n.s. | 156 |

| Colombia | 356 | (31,7) | (24,6) | 522 | 115 | (47,5) | (41,9) | 218 |

| Perú | 817 | 20,2 | 19,6 | 680 | 155 | (8,0) | (8,4) | 168 |

| Otros países (3) | 240 | 40,4 | 36,8 | 171 | 89 | 8,2 | 5,2 | 83 |

| Total | 1.900 | 12,2 | 65,5 | 1.693 | 496 | (20,6) | 20,5 | 625 |

(1) A tipos de cambio constantes.

(2) Saldos reexpresados por aplicación de la NIIF 17 - Contratos de seguro

(3) Bolivia, Chile (Forum), Uruguay y Venezuela. Adicionalmente, incluye eliminaciones y otras imputaciones.

América del Sur. Indicadores relevantes y de gestión por países (Millones de euros)

| Argentina | Colombia | Perú | ||||

|---|---|---|---|---|---|---|

| 30-09-23 | 31-12-22 | 30-09-23 | 31-12-22 | 30-09-23 | 31-12-22 | |

| Préstamos y anticipos a la clientela no dudosos en gestión (1) (2) | 3.752 | 1.947 | 16.444 | 15.743 | 17.285 | 17.198 |

| Riesgos dudosos (1) | 74 | 32 | 848 | 712 | 1.175 | 1.070 |

| Depósitos de clientes en gestión (1) (3) | 6.974 | 3.540 | 16.958 | 15.471 | 16.758 | 16.467 |

| Recursos fuera de balance (1) (4) | 2.399 | 1.171 | 2.189 | 2.425 | 1.755 | 1.475 |

| Activos ponderados por riesgo | 6.678 | 8.089 | 18.616 | 15.279 | 19.436 | 17.936 |

| Ratio de eficiencia (%) | 57,6 | 61,3 | 48,0 | 40,4 | 36,6 | 37,2 |

| Tasa de mora (%) | 1,8 | 1,6 | 4,7 | 4,2 | 5,4 | 4,9 |

| Tasa de cobertura (%) | 144 | 173 | 92 | 106 | 88 | 91 |

| Coste de riesgo (%) | 3,60 | 2,61 | 1,97 | 1,56 | 2,79 | 1,58 |

(1) Cifras a tipos de cambio constantes.

(2) No incluye las adquisiciones temporales de activos.

(3) No incluye las cesiones temporales de activos e incluye determinados valores negociables.

(4) Incluye fondos de inversión y carteras gestionadas (en Colombia y Perú).

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados se hacen a tipos de cambio constantes. Estas tasas, junto con las de variación a tipos de cambio corrientes, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Actividad y resultados del área

Lo más relevante de la evolución de la actividad del área durante los primeros nueve meses del año 2023 ha sido:

- La actividad crediticia (crédito a la clientela no dudoso en gestión) registró una variación del +6,9%, con crecimiento focalizado en la cartera minorista, que creció por encima de la mayorista (+11,2% contra +3,1%), favorecida principalmente por la evolución de los créditos al consumo (+11,2%) y las tarjetas de crédito (+36,9%). Por su parte, los préstamos a empresas también se incrementaron (+3,2%).

- Los recursos de clientes en gestión disminuyeron (-9,9%) con respecto a los saldos a cierre de 2022, con un aumento de los depósitos a plazo (+29,7%) y una reducción de los recursos fuera de balance (-62,9%), debido al traspaso de los fondos de pensiones administrados por la Administradora de Fondos de Pensiones que el Grupo BBVA mantiene en Bolivia a la Gestora Pública de la Seguridad Social de Largo Plazo de ese país.

Lo más relevante de la evolución de la actividad del área durante el tercer trimestre del año 2023 ha sido:

- La actividad crediticia (crédito a la clientela no dudoso en gestión) registró una variación del +2,8%, también impulsada por los créditos al consumo (+3,4%), las tarjetas de crédito (+11,5%) y los préstamos a empresas (+1,5%).

- Con respecto a la calidad crediticia, la tasa de mora se situó en el 4,6% con incremento de 28 puntos básicos en el trimestre a nivel región, generalizado en todos los países, salvo Argentina positivamente afectada por el crecimiento de la actividad. Por su parte, la tasa de cobertura del área descendió hasta el 93%.

- Los recursos de clientes en gestión se incrementaron (+7,6%) con respecto al trimestre anterior, gracias tanto a la buena evolución de los depósitos de clientes (+6,5%) como de los recursos fuera de balance (+16,3%).

América del Sur generó un resultado atribuido acumulado de 496 millones de euros a cierre de los primeros nueve meses del año 2023, lo que representa una variación interanual del +20,5%, impulsado nuevamente por el buen comportamiento de los ingresos recurrentes (+59,1%) y del ROF del área, que compensaron el incremento de los gastos, en un entorno de elevada inflación en toda la región y las mayores necesidades de dotación por deterioro de activos financieros.

La línea "Otros ingresos y cargas de explotación" recoge principalmente el impacto del ajuste por hiperinflación de Argentina, cuya pérdida monetaria neta se situó en el periodo enero- septiembre de 2023 en 953 millones de euros, resultando superior a los 670 millones de euros recogidos en el periodo enero-septiembre de 2022.

A continuación se proporciona información más detallada sobre los países más representativos del área de negocio:

Argentina

Entorno macroeconómico y sectorial

El entorno macroeconómico ha continuado deteriorándose, aumentando el riesgo de turbulencias económicas y financieras, en un contexto de elevada incertidumbre relacionada con las elecciones presidenciales en el cuarto trimestre de 2023. BBVA Research estima que el PIB caería alrededor del 3,5% este año, misma previsión que hace tres meses, en buena parte debido al impacto del choque climático negativo sobre la producción y la exportación de bienes agrícolas. Pese a la alta incertidumbre sobre la futura política económica, lo más probable es que un eventual endurecimiento de las condiciones fiscales y monetarias contribuya a controlar la inflación (que alcanzó 138,3% en septiembre y que podría converger hasta alrededor de 200% al cierre de 2023), pese a una esperada depreciación adicional del peso argentino. En este entorno, el PIB podría contraerse alrededor del 2,5% en 2024, 50 puntos básicos más que lo esperado anteriormente.

El sistema bancario continúa creciendo a un ritmo estable pero afectado por una elevada inflación. Con datos a septiembre de 2023, el crédito total creció un 108% con respecto al mismo mes de 2022, favorecido tanto por las carteras de consumo como de empresas, alcanzando crecimientos del 96% y 131% interanual, respectivamente. Por su parte, los depósitos han frenado ligeramente su crecimiento con respecto al mes anterior al crecer al 113% en septiembre. Finalmente, la tasa de mora se mantuvo estable en el 3,1% en julio de 2023 (7 puntos básicos menos que en el mismo mes de 2022).

Actividad y resultados

- Entre enero y septiembre del año 2023, el saldo de inversión gestionada aumentó un 92,7%, con crecimiento tanto en el segmento de empresas (+107,3%) como en el segmento minorista (+78,6%), destacando en este último las tarjetas de crédito (+78,4%) y los créditos al consumo (+72,0%). La tasa de mora se situó en el 1,8%, lo que supone un descenso de 9 puntos básicos con respecto al trimestre anterior, positivamente afectado por el crecimiento de la actividad, que mitigó las mayores entradas en mora, principalmente en tarjetas de crédito y créditos al consumo. Por su parte, la tasa de cobertura se situó en el 144%, con descenso con respecto al trimestre anterior, debido a un elemento no recurrente.

- Los recursos en balance crecieron un 97,0% entre enero y septiembre de 2023, con un crecimiento de los depósitos a la vista a un ritmo mayor que los saldos a plazo (+112,2% versus +75,3%). Por su parte, los fondos de inversión también se incrementaron (+104,9%).

- El resultado atribuido acumulado a cierre de septiembre de 2023 se situó en 138 millones de euros, muy por encima del registrado en el mismo periodo de 2022, lo cual se explica fundamentalmente por la favorable evolución del margen de intereses, impulsado tanto por el efecto volumen como precio, principalmente en las tarjetas de crédito y la cartera de empresas, así como una mayor rentabilidad de las carteras de títulos. Esta evolución fue parcialmente compensada por un ajuste más negativo por hiperinflación (recogido principalmente en la línea de otros ingresos y cargas de explotación), mayores gastos -tanto de personal por revisiones salariales, como generales- y un incremento en el nivel de saneamientos crediticios y provisiones, tanto por la cartera de renta fija como de crédito. En la evolución del trimestre, crecimiento del margen de intereses y el ROF, parcialmente compensado por un ajuste más negativo por hiperinflación en la línea de otros ingresos y cargas de explotación, así como por el incremento de los gastos de explotación.

Colombia

Entorno macroeconómico y sectorial

La actividad económica ha perdido dinamismo a lo largo de 2023, en línea con lo esperado por BBVA Research, que mantiene sin cambio las previsiones de crecimiento del PIB de 1,2% en 2023 y 1,5% en 2024. El menor crecimiento de la demanda interna previsiblemente favorecerá una gradual moderación de la inflación, desde el 11,0% en septiembre hasta alrededor del 7,1%, de media, en 2024, lo que probablemente permitiría que los tipos de interés, que a fecha de elaboración de este informe se encuentran en 11,25%, sean gradualmente recortados a partir del cuarto trimestre de 2023.

El crecimiento del crédito total del sistema bancario se situó en el 8,9% interanual en junio de 2023, y continúa impulsado por los préstamos a empresas con un 10,9% y las hipotecas con un 10,8%. Destaca la desaceleración del crédito al consumo, que ha pasado de una tasa de crecimiento interanual del 20% durante todo el año 2022 a un crecimiento del 5,1% en junio de 2023. Asimismo, los depósitos totales mostraron un crecimiento del 9,8% interanual a junio de 2023, caracterizado por una fuerte recomposición hacia los recursos a plazo (alza de 50,5% interanual) y una caída de los recursos a la vista (hasta el -9,6% interanual). La tasa de mora del sistema ha crecido en los últimos meses situándose en el 4,7% en junio de 2023, 101 puntos básicos por encima del mismo mes de 2022.

Actividad y resultados

- La actividad crediticia registró un crecimiento del 4,4% con respecto al cierre de 2022. Tanto la cartera minorista como mayorista registraron crecimiento (+5,9% y +2,5%, respectivamente), gracias al comportamiento de los créditos al consumo, las tarjetas de crédito y los créditos a empresas, si bien estos últimos mostraron desapalancamiento en el tercer trimestre (-1,7%). En cuanto a la calidad de los activos, incremento de la tasa de mora en el tercer trimestre del año (+24 puntos básicos), que se situó en el 4,7%, con origen en las carteras minoristas, principalmente en consumo y tarjetas. Por su parte, la tasa de cobertura disminuyó hasta el 92%, debido a la menor cobertura media de los saldos que han entrado en mora en el trimestre.

- En los primeros nueve meses de 2023, los depósitos de la clientela se incrementaron un 9,6% gracias a la positiva evolución de los depósitos a plazo (+24,7%).

- El resultado atribuido acumulado a cierre de los primeros nueve meses de 2023 se situó en 115 millones de euros, es decir, un 41,9% por debajo del resultado a cierre del mismo periodo del año anterior. La menor aportación del margen de intereses ha estado afectada por el elevado coste de los recursos y fue parcialmente compensada por la evolución de las comisiones netas. Por la parte baja de la cuenta, incremento de los gastos de explotación y crecimiento de las dotaciones por deterioro de activos financieros, debido a los mayores requerimientos en carteras minoristas en un entorno macroeconómico más complejo. En el tercer trimestre de 2023, el margen de intereses evolucionó favorablemente, mientras se registraron menores ingresos por comisiones y, especialmente un peor comportamiento del ROF (negativo en el trimestre por los resultados de Global Markets). Por su parte, se observó un crecimiento de los gastos de explotación y de los saneamientos crediticios. Como resultado de todo lo anterior, el beneficio atribuido se situó en el trimestre un 71,9% por debajo del trimestre previo.

Perú

Entorno macroeconómico y sectorial

En un contexto marcado por choques climáticos negativos, la actividad económica mostró debilidad en los últimos meses, favoreciendo que BBVA Research revisara su previsión de crecimiento del PIB en 2023 desde el 1,6% hasta el 0,4%. Asimismo, la moderación de la inflación (que alcanzó el 5,0% en septiembre y promediaría alrededor de 3,5% en 2024), así como el proceso de recorte de los tipos de interés (que probablemente bajarán desde el nivel de octubre, esto es, 7,25%, alcanzado tras dos recortes de 25 puntos básicos en los últimos meses, hasta alrededor de 5,25% al cierre del próximo año) presumiblemente favorecerán una recuperación de la actividad y un crecimiento del PIB de 2,3% en 2024 (30 puntos básicos por debajo de la previsión anterior).

El crédito total del sistema bancario peruano se contrajo en agosto de 2023 (-3,6% en el interanual). El comportamiento por carteras es dispar, la mayor desaceleración se sigue observando en el crédito a empresas, con una contracción de saldo del -10,3% interanual. En contraste, persiste el dinamismo del crédito al consumo, cuyo saldo creció un 13,2% interanual en agosto de 2023, mientras la cartera hipotecaria mantuvo un ritmo estable de crecimiento en torno al 4,6% interanual. Los depósitos totales del sistema se redujeron en agosto (-1,2% interanual), donde continúa la recomposición hacia los depósitos a plazo (+26,1% interanual) en detrimento de los depósitos a la vista (-12,8% interanual). Por su parte, la tasa de mora del sistema crece de forma muy ligera en agosto de 2023 hasta el 4,3% (36 puntos básicos por encima del mismo mes de 2022).

Actividad y resultados

- La actividad crediticia permaneció plana con respecto al cierre de diciembre de 2022 (+0,5%), debido fundamentalmente al desapalancamiento de la cartera de empresas (-4,3%), principalmente por los vencimientos del programa "Reactiva Perú" y de algunas operaciones de CIB, compensada por una evolución favorable de los créditos al consumo (+15,9%), de las tarjetas de crédito (+18,2%) y los préstamos hipotecarios (+3,0%). En cuanto a los indicadores de calidad crediticia, la tasa de mora se incrementó en el trimestre en 41 puntos básicos hasta situarse en el 5,4%, con entradas en mora principalmente de carteras minoristas, afectados por el entorno actual. Por su parte, la tasa de cobertura se incrementó en el trimestre hasta situarse en el 88%.

- Los recursos de clientes en gestión se incrementaron durante los primeros nueve meses de 2023 (+3,2%), debido al buen comportamiento de los depósitos a plazo (+29,0%), favorecidos por un entorno de tipos altos por parte del banco central, y, en menor medida, de los recursos fuera de balance (+19,0%), que compensaron los menores saldos en los depósitos a la vista (-9,2%).

- El resultado atribuido de BBVA Perú se situó a cierre de septiembre de 2023 en 155 millones de euros, un 8,4% por debajo del alcanzado a cierre del mismo periodo del año anterior, favorecido por el buen comportamiento del margen de intereses y del ROF. Por la parte baja de la cuenta de resultados, se registró un incremento en los gastos de explotación (+18,0%) y del nivel de dotaciones por deterioro de activos financieros (+130,1%), con mayores necesidades debido al deterioro del entorno macroeconómico. En el tercer trimestre de 2023, el margen de intereses se incrementó, favorecido por el crecimiento tasas en la cartera de empresas, lo cual fue compensado por un menor nivel de comisiones, un crecimiento de los gastos de explotación y, especialmente, por el nivel de saneamientos por deterioro de activos financieros, principalmente por actualización del escenario macroeconómico y mayores necesidades en las carteras minoristas. Así, el resultado atribuido por BBVA Perú a cierre del tercer trimestre se situó, excluyendo el efecto de la variación de los tipos de cambio, en 43 millones de euros, un 19,8% por debajo del alcanzado en el segundo trimestre.