Aspectos destacados

Resultados

- Crecimiento generalizado de los ingresos de carácter más recurrente en prácticamente todas las geografías.

- Menor aportación de los resultados de operaciones financieras (ROF).

- Contención de gastos de explotación y mejora del ratio de eficiencia en comparación con el del mismo período del ejercicio anterior.

- Importe del deterioro del valor de los activos financieros por debajo de la cifra del primer semestre de 2016.

- Dotaciones a provisiones y otros resultados superiores a las del mismo período del ejercicio previo, por la inclusión costes de reestructuración.

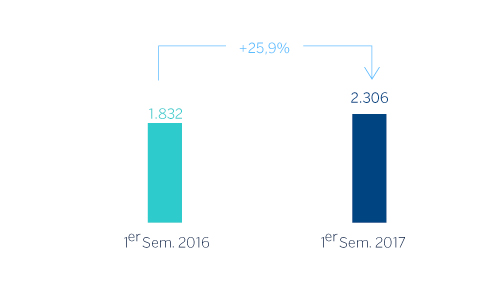

- En consecuencia, generación de un resultado atribuido en el primer semestre de 2017 de 2.306 millones de euros, un 25,9% superior al de los seis primeros meses de 2016.

Resultado atribuido al Grupo (Millones de euros)

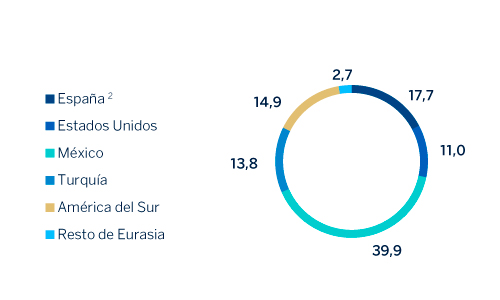

Composición del resultado atribuido (1) (Porcentaje. 1er Sem. 2017)

(1) No incluye el Centro Corporativo.

(2) Incluye las áreas de Actividad bancaria en España y Non Core Real Estate.

Balance y actividad

- Continúa el incremento de los préstamos y anticipos a la clientela (bruto) en las geografías emergentes y el descenso en España, aunque en menor medida que en períodos previos, y Estados Unidos.

- Los créditos dudosos siguen comportándose favorablemente, especialmente en España, Estados Unidos y Turquía.

- En depósitos de la clientela se conserva un buen desempeño de las partidas más líquidas y de menor coste.

- Dentro de los recursos fuera de balance, los fondos de inversión siguen registrando una evolución positiva.

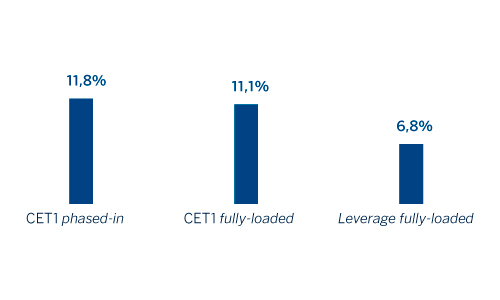

Solvencia

- Posición de capital por encima de los requisitos regulatorios, con un ratio CET1 fully-loaded a 30-6-2017 del 11,1% superior al objetivo establecido del 11%. En lo que va de año, este ratio se ha incrementado en 20 puntos básicos, fruto principalmente de la generación orgánica de resultados y la reducción de los activos ponderados por riesgo (APR).

- Realización de una emisión de instrumentos que computan como capital de nivel 1 adicional, por importe de 500 millones de euros y un cupón del 5,875%, y de varias emisiones que computan como Tier 2.

Ratios de capital y leverage (Porcentaje a 30-06-2017)

Gestión del riesgo

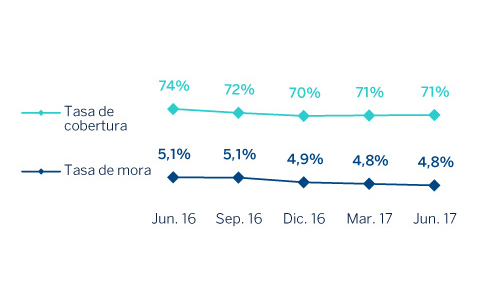

- Trayectoria positiva de las métricas relacionadas con la gestión del riesgo de crédito en el semestre (estabilidad en el segundo trimestre): a 30-6-2017, la tasa de mora termina en el 4,8%, la cobertura en el 71% y el coste de riesgo acumulado en el 0,92%.

Tasas de mora y cobertura (Porcentaje)

Transformación

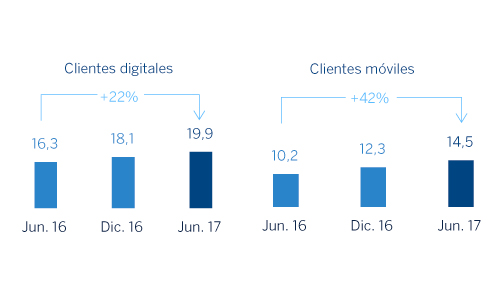

- Continúa el aumento de la base de clientes digitales y móviles del Grupo (+22% y +42% interanual, respectivamente, según los últimos datos disponibles) y de las ventas digitales en todas las geografías donde opera BBVA.

Clientes digitales y móviles (1)(Millones)

(1) Los datos para España y Estados Unidos han sido restateados.