Resultados

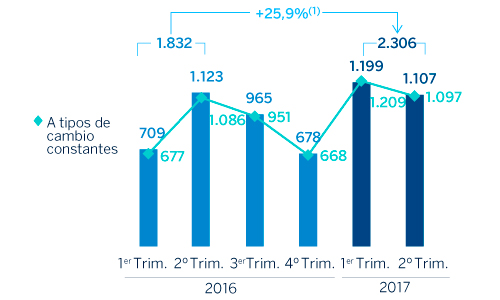

Durante el primer semestre de 2017, BBVA genera un resultado atribuido de 2.306 millones de euros, lo cual supone una tasa de avance interanual del 25,9%. El buen comportamiento de los ingresos de carácter más recurrente y de la rúbrica de otros productos y cargas de explotación, junto con la contención de los gastos de explotación y el retroceso de la partida de deterioro del valor de los activos financieros, explican esta favorable trayectoria.

Salvo que expresamente se indique lo contrario, para una mejor comprensión de la evolución de las principales partidas de la cuenta de resultados del Grupo, las tasas de variación que se muestran a continuación se comentan a tipos de cambio constantes.

Cuentas de resultados consolidadas: evolución trimestral (Millones de euros)

| 2017 | 2016 | |||||

|---|---|---|---|---|---|---|

| 2° Trim. | 1er Trim. | 4° Trim. | 3er Trim. | 2° Trim. | 1er Trim. | |

| Margen de intereses | 4.481 | 4.322 | 4.385 | 4.310 | 4.213 | 4.152 |

| Comisiones | 1.233 | 1.223 | 1.161 | 1.207 | 1.189 | 1.161 |

| Resultados de operaciones financieras | 378 | 691 | 379 | 577 | 819 | 357 |

| Ingresos por dividendos | 169 | 43 | 131 | 35 | 257 | 45 |

| Resultado de entidades valoradas por el método de la participación | (2) | (5) | 7 | 17 | (6) | 7 |

| Otros productos y cargas de explotación | 77 | 108 | 159 | 52 | (26) | 66 |

| Margen bruto | 6.336 | 6.383 | 6.222 | 6.198 | 6.445 | 5.788 |

| Gastos de explotación | (3.175) | (3.137) | (3.243) | (3.216) | (3.159) | (3.174) |

| Gastos de personal | (1.677) | (1.647) | (1.698) | (1.700) | (1.655) | (1.669) |

| Otros gastos de administración | (1.139) | (1.136) | (1.180) | (1.144) | (1.158) | (1.161) |

| Amortización | (359) | (354) | (365) | (372) | (345) | (344) |

| Margen neto | 3.161 | 3.246 | 2.980 | 2.982 | 3.287 | 2.614 |

| Deterioro del valor de los activos financieros (neto) | (997) | (945) | (687) | (1.004) | (1.077) | (1.033) |

| Dotaciones a provisiones | (193) | (170) | (723) | (201) | (81) | (181) |

| Otros resultados | (3) | (66) | (284) | (61) | (75) | (62) |

| Resultado antes de impuestos | 1.969 | 2.065 | 1.285 | 1.716 | 2.053 | 1.338 |

| Impuesto sobre beneficios | (546) | (573) | (314) | (465) | (557) | (362) |

| Resultado del ejercicio | 1.422 | 1.492 | 971 | 1.251 | 1.496 | 976 |

| Minoritarios | (315) | (293) | (293) | (286) | (373) | (266) |

| Resultado atribuido | 1.107 | 1.199 | 678 | 965 | 1.123 | 709 |

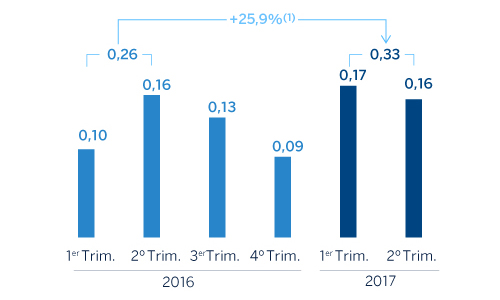

| Beneficio por acción (euros) (1) | 0,16 | 0,17 | 0,09 | 0,13 | 0,16 | 0,10 |

- (1) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

Cuentas de resultados consolidadas (Millones de euros)

| 1er Sem. 17 | ∆% | ∆% a tipos de cambio constantes | 1er Sem. 16 | |

|---|---|---|---|---|

| Margen de intereses | 8.803 | 5,2 | 9,6 | 8.365 |

| Comisiones | 2.456 | 4,5 | 8,0 | 2.350 |

| Resultados de operaciones financieras | 1.069 | (9,1) | (2,4) | 1.176 |

| Ingresos por dividendos | 212 | (29,6) | (29,5) | 301 |

| Resultado de entidades valoradas por el método de la participación | (8) | n.s. | n.s. | 1 |

| Otros productos y cargas de explotación | 185 | n.s. | 97,7 | 40 |

| Margen bruto | 12.718 | 4,0 | 7,8 | 12.233 |

| Gastos de explotación | (6.311) | (0,3) | 2,2 | (6.332) |

| Gastos de personal | (3.324) | (0,0) | 2,2 | (3.324) |

| Otros gastos de administración | (2.275) | (1,9) | 1,0 | (2.319) |

| Amortización | (712) | 3,4 | 6,3 | (689) |

| Margen neto | 6.407 | 8,6 | 13,9 | 5.901 |

| Deterioro del valor de los activos financieros (neto) | (1.941) | (8,0) | (4,9) | (2.110) |

| Dotaciones a provisiones | (364) | 38,6 | 32,1 | (262) |

| Otros resultados | (69) | (50,0) | (51,1) | (137) |

| Resultado antes de impuestos | 4.033 | 18,9 | 27,2 | 3.391 |

| Impuesto sobre beneficios | (1.120) | 21,8 | 32,9 | (920) |

| Resultado del ejercicio | 2.914 | 17,9 | 25,2 | 2.471 |

| Minoritarios | (607) | (5,0) | 7,7 | (639) |

| Resultado atribuido | 2.306 | 25,9 | 30,8 | 1.832 |

| Beneficio por acción (euros) (1) | 0,33 | 0,26 |

- (1) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

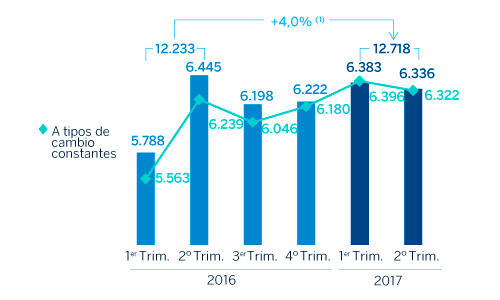

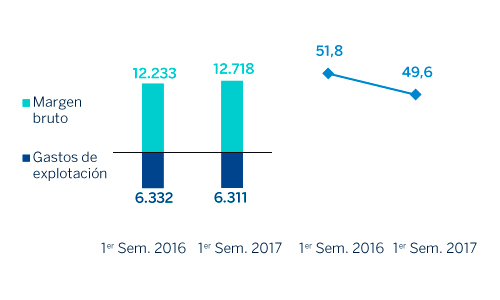

Margen bruto

El margen bruto acumulado muestra un crecimiento interanual del 7,8% muy apoyado, una vez más, en la favorable evolución de las partidas de carácter más recurrente.

Margen bruto (Millones de euros)

(1) A tipos de cambio constantes: +7,8%.

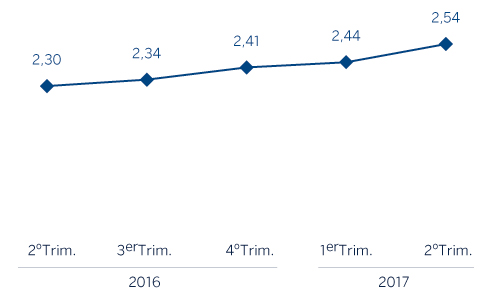

El margen de intereses avanza un 9,6% en términos interanuales y un 3,3% en el trimestre. Una vez más, el crecimiento de la actividad en las geografías emergentes y la buena defensa de los diferenciales de la clientela explican esta trayectoria. Positivo comportamiento en todas las áreas de negocio menos en la Actividad bancaria en España, donde el actual entorno de tipos de interés muy bajos, los menores volúmenes de actividad y las ventas de carteras mayoristas impactan negativamente en su desempeño.

Margen de intereses sobre ATM (Porcentaje)

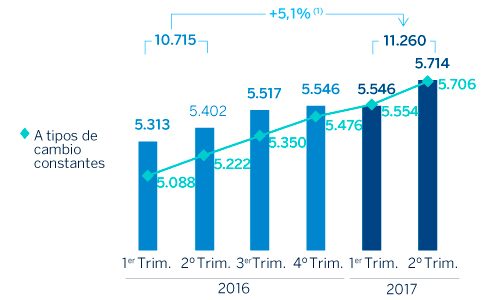

Las comisiones del semestre presentan también una evolución favorable en los últimos doce meses en todas las áreas del Grupo, muy influidas por su adecuada diversificación, la recuperación de la actividad en los negocios mayoristas y las procedentes de gestión de activos, tarjetas de crédito y banca electrónica.

Por tanto, los ingresos de carácter más recurrente (margen de intereses más comisiones) registran un incremento interanual del 9,2% (+2,7% en los últimos tres meses).

Margen de intereses más comisiones (Millones de euros)

(1) Tipos de cambios constantes: +9,2%

La aportación positiva de los ROF se modera en el semestre en comparación con la del mismo período de 2016. Lo anterior se explica, principalmente, porque las plusvalías, de 204 millones de euros antes de impuestos, procedentes de la venta en mercado del 1,7% de China Citic Bank (CNCB), realizada en el primer trimestre del ejercicio, son menores que las registradas por la operación de VISA efectuada en el mismo período del ejercicio previo (225 millones).

La rúbrica de dividendos incorpora, principalmente, los procedentes de la participación del Grupo en Telefónica, por un importe de 53 millones de euros. Esta cantidad es inferior a la cobrada en el segundo trimestre de 2016 como consecuencia de la rebaja del dividendo pagado por la entidad desde 0,4 a 0,2 euros por acción (en 2016 incluía también los de CNCB).

Finalmente, la línea de otros productos y cargas de explotación avanza un 97,7% en términos interanuales, fruto de la positiva contribución del negocio de seguros (+14,4% en los últimos doce meses) como consecuencia de la mejora tanto de la contratación como de los índices de siniestralidad en comparación con los del mismo período de 2016. Adicionalmente cabe resaltar que esta línea incluye la aportación anual, de 100 millones de euros, realizada en el segundo trimestre, al Fondo Único de Resolución -FUR- (122 millones en el mismo período de 2016).

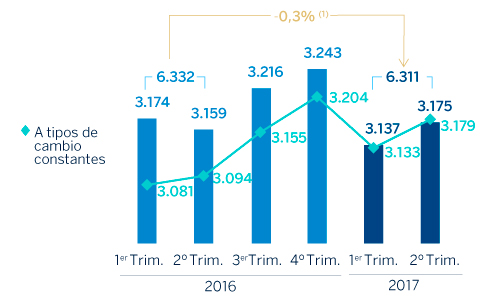

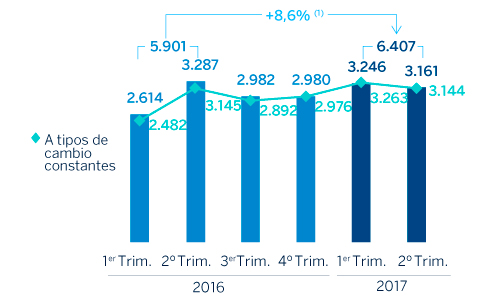

Margen neto

La tasa de variación interanual de los gastos de explotación sigue siendo reducida y se sitúa en el +2,2%. Lo anterior es debido a la disciplina de costes implantada en todas las áreas del Grupo a través de diversos planes de eficiencia, que empiezan a dar sus frutos, y a la materialización de ciertas sinergias (principalmente las surgidas tras la integración de Catalunya Banc –CX-). Por áreas de negocio sobresale la reducción de España (donde en el mes de mayo se han cerrado 59 oficinas adicionales a las 129 de febrero), Resto de Eurasia y Centro Corporativo, y el incremento cercano a los niveles de inflación en el resto de geografías.

Gastos de explotación (Millones de euros)

(1) A tipos de cambio constantes: +2,2%.

Desglose de gastos de explotación y cálculo de eficiencia (Millones de euros)

| 1er Sem. 17 | ∆% | 1er Sem. 16 | |

|---|---|---|---|

| Gastos de personal | 3.324 | (0,0) | 3.324 |

| Sueldos y salarios | 2.590 | 0,1 | 2.587 |

| Cargas sociales | 478 | (1,0) | 482 |

| Gastos de formación y otros | 256 | 0,5 | 255 |

| Otros gastos de administración | 2.275 | (1,9) | 2.319 |

| Inmuebles, instalaciones y material | 528 | (3,4) | 547 |

| Informática | 499 | 4,6 | 477 |

| Comunicaciones | 149 | (1,4) | 151 |

| Publicidad y promoción | 186 | (9,3) | 205 |

| Gastos de representación | 51 | (1,9) | 52 |

| Otros gastos | 625 | (5,2) | 659 |

| Contribuciones e impuestos | 237 | 4,0 | 228 |

| Gastos de administración | 5.599 | (0,8) | 5.644 |

| Amortización | 712 | 3,4 | 689 |

| Gastos de explotación | 6.311 | (0,3) | 6.332 |

| Margen bruto | 12.718 | 4,0 | 12.233 |

| Ratio de eficiencia (gastos de explotación/margen bruto; %) | 49,6 | 51,8 |

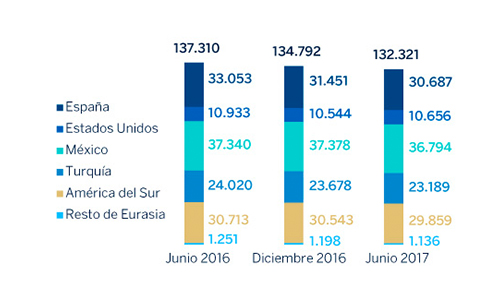

Número de empleados

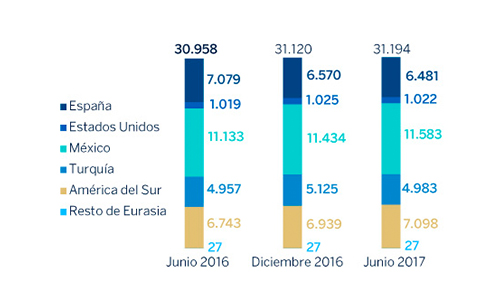

Número de cajeros automáticos

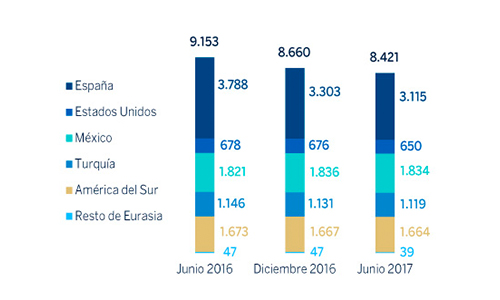

Número de oficinas

Como consecuencia de todo lo anterior, el ratio de eficiencia se sitúa en el 49,6% (51,8% en el primer semestre de 2016 y 51,9% para todo el ejercicio 2016), y el margen neto sube un 13,9% en los últimos doce meses.

Eficiencia (Millones de euros) y ratio de eficiencia (Porcentaje)

Margen neto (Millones de euros)

(1) A tipos de cambio constantes: +13,9%.

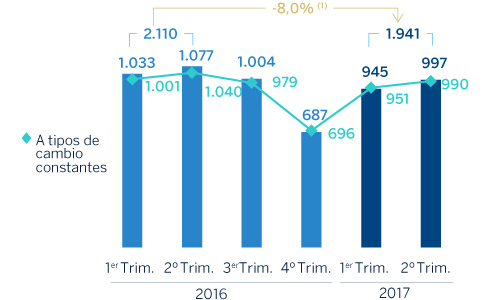

Saneamientos y otros

El deterioro del valor de los activos financieros alcanza, durante el primer semestre del año, 1.941 millones de euros, importe inferior al de los seis primeros meses del ejercicio previo. Por áreas se observa una reducción interanual en España, donde se registran unas menores necesidades de saneamiento crediticio; Estados Unidos, ya que en el primer trimestre del año anterior se incluyeron dotaciones tras las bajadas de rating de ciertas compañías pertenecientes a los sectores de energy y metal & mining; y en menor medida, Turquía. Por el contrario, México y América del Sur presentan un incremento en los últimos doce meses, en gran parte ligado al aumento de la actividad crediticia y, en menor medida, al impacto de unas mayores necesidades de provisiones por insolvencias asociadas a ciertos clientes mayoristas en el caso de América del Sur.

Deterioro del valor de los activos financieros (neto) (Millones de euros)

(1) A tipos de cambio constantes: -4,9%.

Por último, ligero ascenso de las partidas de dotaciones a provisiones y otros resultados (+4,0% interanual), que incluyen las dotaciones por riesgos de firma, otros pasivos contingentes, las aportaciones a fondos de pensiones y el saneamiento de inmuebles y activos adjudicados, entre otros. Tal incremento se explica principalmente por mayores costes de reestructuración, que afectan fundamentalmente a la Actividad bancaria en España, área en la que se quiere seguir mejorando la eficiencia.

Resultado

Como consecuencia de todo lo anterior, el resultado atribuido del Grupo registra una evolución muy positiva (+30,8% interanual). Cabe resaltar que esta cifra incluye, desde marzo de 2017, la participación adicional, del 9,95%, en el capital de Garanti, lo cual ha supuesto un impacto positivo, de aproximadamente 54 millones de euros, en la partida de minoritarios.

Por áreas de negocio, la Actividad bancaria en España genera 670 millones de euros, Non Core Real Estate detrae 191 millones, Estados Unidos aporta 297 millones, México registra 1.080 millones de beneficio, Turquía contribuye con 374 millones, América del Sur 404 millones y Resto de Eurasia 73 millones.

Resultado atribuido al Grupo (Millones de euros)

(1) A tipos de cambio constantes: +30,8%.

Beneficio por acción (1) (Euros)

(1) Ajustado por remuneración de instrumentos de capital de nivel 1 adicional.

ROE y ROTE (1) (Porcentaje)

(1) Los ratios ROE y ROTE incluyen en el denominador los fondos propios medios del Grupo pero no tienen en cuenta otra partida del patrimonio neto denominada “Otro resultado global acumulado”, cuyo importe,en saldos medios, es -4.218 millones de euros en el primer semestre de 2016, -4.492 millones en 2016 y -6.015 millones en el primer semestre de 2017.

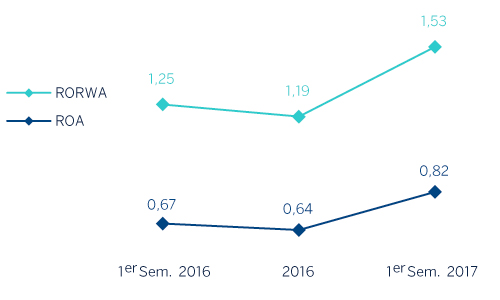

ROA y RORWA (Porcentaje)