Durante el cuarto trimestre de 2011, lo más destacado en esta materia ha sido la publicación por parte de la Autoridad Bancaria Europea (EBA por sus siglas en inglés) de las nuevas recomendaciones de capital aplicables a determinadas entidades financieras en Europa con el objetivo de recuperar la confianza de los inversores sobre su solvencia. Esta recomendación consiste en un ratio mínimo de core capital del 9% (con los criterios particulares definidos por la EBA), que incluye una cobertura adicional, de naturaleza excepcional y temporal, para las exposiciones a deuda soberana, que tendrá que ser alcanzado a junio de 2012.

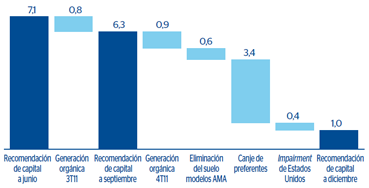

Para el Grupo BBVA, el importe inicialmente estimado en octubre en base a la información de junio de 2011, ascendía a 7,1 millardos de euros. Para su cobertura, la estrategia del Grupo se basa en los siguientes pilares fundamentales: la generación orgánica de capital trimestre a trimestre, la gestión de los instrumentos de capital y, en menor medida, el cumplimiento del calendario previsto para los planes de implementación de los modelos internos que en su día aprobó Banco de España. Con datos finales de septiembre, la cifra disminuyó a 6,3 millardos, de los que 2,3 millardos correspondían a las exposiciones soberanas. La reducción sobre la cifra inicial se debió, principalmente, a la generación orgánica producida en el tercer trimestre de 2011.

Por su parte, en el cuarto trimestre del ejercicio ya se han generado 5,3 millardos adicionales:

- Se ha cerrado con éxito la oferta de canje de participaciones preferentes por bonos obligatoriamente convertibles en acciones de BBVA, que computan al 100% como capital de máxima categoría. El canje ha sido suscrito por la práctica totalidad de los inversores, alcanzando el 98,7% del nominal, lo que ha supuesto un total de 3,4 millardos de euros.

- Se ha conseguido una generación orgánica de capital de 0,9 millardos de euros explicada, básicamente, por la recurrencia de los resultados, por la política actual de dividendos y por el ligero crecimiento de la inversión.

- Se ha producido un efecto positivo procedente de la deducción fiscal del deterioro del fondo de comercio de Estados Unidos, que ha sumado 0,4 millardos de euros.

- Se ha eliminado el suelo fijado en los modelos avanzados o AMA (Advanced Measurement Approach) de riesgo operacional. Este suelo fue establecido en diciembre de 2009 cuando entraron en vigor los modelos internos de riesgo operacional para España y México. El efecto ha sido de 0,6 millardos de euros.

De esta forma, a 31 de diciembre de 2011 ya se ha conseguido el 84% de dicha recomendación. Durante el primer semestre de 2012, la generación orgánica de capital del Grupo cubrirá el importe restante, lo que permitirá cumplir holgadamente con el ratio core Tier I (según criterios de la EBA) del 9% a junio de 2012.

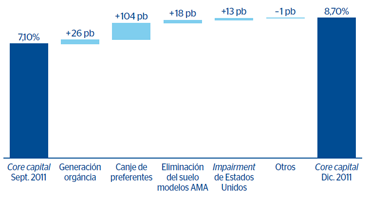

Como consecuencia de lo anterior, la base de capital, de acuerdo con la normativa BIS II, también mejora sustancialmente su calidad en el trimestre y en el conjunto del año. En este sentido, a 31 de diciembre de 2011, el core capital asciende a 34.161 millones de euros, un 15,3% superior a la cifra de septiembre de 2011 y un 13,5% más que a diciembre de 2010, con lo que el ratio core se eleva hasta el 10,3%.

Los recursos propios básicos aumentan 2.109 millones de euros en el trimestre, es decir, una tasa de variación del+6,6%, y sitúan el ratio Tier I en el 10,3% (9,8% a 30-9-2011), lo que implica una mejora de 48 puntos básicos en el trimestre.

El importe del resto de recursos computables a la misma fecha, Tier II, que incluye la financiación subordinada, el exceso de provisiones genéricas, las plusvalías latentes computables y la deducción por las participaciones en entidades financieras y de seguros, es de 8.609 millones y retrocede en el trimestre un 5,1%, principalmente por la amortización de una emisión de deuda subordinada. Lo anterior hace que el ratio Tier II cierre en el 2,6% (2,8% a 30-9-2011).

El total de recursos sitúa a la base de capital en 42.770 millones de euros, un 4,0% superior a la del trimestre previo.

Por lo que respecta a los activos ponderados por riesgo (APR), alcanzan los 330.771 millones de euros, un incremento del 1,6% sobre el dato de septiembre debido, básicamente, a la evolución de las divisas y al ligero crecimiento de la inversión en el trimestre, sobre todo, en México y América del Sur. La entrada en vigor de mayores requisitos por Basilea 2.5 (aumento de APR por riesgo de mercado por empleo de VAR estresado) se ha visto compensado por el menor requerimiento por riesgo operacional debido a la eliminación del suelo en los modelos avanzados.

Finalmente, el ratio BIS a 31 de diciembre de 2011 es del 12,9% (12,6% a septiembre de 2011).