Tal y como se ha expuesto en el apartado 2.3 de este Documento, el Grupo BBVA cuenta con un Modelo General de gestión y control de Riesgos adecuado a su modelo de negocio, a su organización y a las geografías en las que opera.

Este Modelo se aplica de forma integral en el Grupo y se compone de los elementos básicos que se enumeran a continuación:

El Grupo impulsa el desarrollo de una cultura de riesgos que asegure la aplicación consistente del Modelo de gestión y control de Riesgos en el Grupo y que garantice que la función de riesgos es entendida e interiorizada a todos los niveles de la organización.

El modelo de gobierno de los riesgos en BBVA se caracteriza por una especial implicación de sus órganos sociales, tanto en el establecimiento de la estrategia de riesgos como en el seguimiento y supervisión continua de su implantación.

De este modo, y como a continuación se desarrolla, son los órganos sociales los que aprueban dicha estrategia de riesgos y las políticas corporativas para las diferentes tipologías de riesgos, siendo la función de riesgos la encargada, en el ámbito de la gestión, de su implantación y desarrollo, dando cuenta de ello a los órganos sociales.

La responsabilidad de la gestión diaria de los riesgos corresponde a los negocios, que se atienen en el desarrollo de su actividad a las políticas, normas, procedimientos, infraestructuras y controles que, partiendo del marco fijado por los órganos sociales, son definidos por la función de riesgos.

Para llevar a cabo esta labor de manera adecuada, la función de riesgos en el Grupo BBVA se ha configurado como una función única, global e independiente de las áreas comerciales.

El Consejo de Administración (denominado en adelante, el Consejo) aprueba la estrategia de riesgos y supervisa los sistemas internos de control y gestión. En concreto, en relación con la estrategia de riesgos, el Consejo aprueba la declaración de Apetito de Riesgo del Grupo, las métricas fundamentales y las principales métricas por tipo de riesgo, así como el Modelo general de gestión y control de riesgos.

Además, corresponde igualmente al Consejo de Administración la aprobación y seguimiento del plan estratégico y de negocio, los presupuestos anuales y objetivos de gestión, así como la política de inversiones y financiación, todo ello de forma consistente y alineada con el Marco de Apetito de Riesgo aprobado. Por ello, los procesos de definición de las propuestas de Marco de Apetito de Riesgo y la planificación estratégica y presupuestaria a nivel de Grupo se coordinan desde el ámbito ejecutivo para su presentación al Consejo.

A fin de asegurar la integración del Marco de Apetito de Riesgo en la gestión, sobre la base establecida por el Consejo de Administración, la Comisión Delegada Permanente (“CDP”) aprueba las métricas por tipo de riesgo relativas a concentración, rentabilidad y reputacional y la estructura básica de límites del Grupo a nivel de las diferentes geografías, tipos de riesgo, clases de activo y carteras. Asimismo, esta comisión aprueba políticas corporativas concretas para cada tipología de riesgos.

Finalmente, el Consejo de Administración cuenta con una comisión especializada en materia de riesgos, la Comisión de Riesgos (“CR”), que asiste al Consejo de Administración y a la Comisión Delegada Permanente en la determinación de la estrategia de riesgos y de los límites y políticas de riesgo del Grupo, respectivamente, analizando y valorando previamente las propuestas que se elevan a dichos órganos al respecto. En 2016, la Comisión de Riesgos ha celebrado 38 reuniones.

La modificación de la estrategia de riesgos del Grupo y los elementos que la componen es facultad exclusiva del Consejo de Administración de BBVA, mientras que, por su parte, corresponde a la Comisión Delegada Permanente la modificación de las métricas por tipo de riesgos dentro de su ámbito de decisión y la estructura básica de límites del Grupo, cuando aplique. En ambos casos las modificaciones siguen el mismo proceso de toma de decisiones antes descrito, por lo que, las propuestas de modificación se elevan por el ámbito ejecutivo (CRO) y son objeto de tratamiento, primero en el seno de la Comisión de Riesgos, para su posterior elevación al Consejo de Administración o a la Comisión Delegada Permanente, según corresponda.

Asimismo, la Comisión de Riesgos, la Comisión Delegada Permanente y el propio Consejo realizan un adecuado seguimiento de la implementación de la estrategia de riesgos y del perfil de riesgos del Grupo. Para lo cual la función de riesgos reporta periódicamente evolución de las métricas del Marco de Apetito de Riesgo del Grupo al Consejo y a la Comisión Delegada Permanente, todo ello previo análisis por la Comisión de Riesgos, cuyo papel en esta labor de seguimiento y control es de especial relevancia. Además de la supervisión y control constantes que realiza la función de riesgos y de los que da cuenta a los órganos sociales, en caso de desviación de los niveles de apetito máximo de las métricas fundamentales o por tipo de riesgos o en el caso de un excedido de un límite de la estructura básica, aprobado por los Órganos Sociales, se informará de la situación a la Comisión de Riesgos, previo análisis de las áreas ejecutivas en los comités de máximo nivel correspondientes. Tras el informe de la Comisión de Riesgos, se reportará a los órganos sociales que hubieran aprobado en cada caso la métrica excedida. En todo caso, se informará de las medidas correctoras que procedan, en su caso, y que deberán acordarse por los órganos sociales o, en el ámbito ejecutivo, por el área correspondiente.

El máximo responsable de la función de riesgos en la línea ejecutiva, el Director de Riesgos del Grupo (CRO), desempeña su labor con la independencia, autoridad, rango, experiencia, conocimientos y recursos necesarios para ello. Es nombrado por el Consejo de Administración del Banco, como miembro de su alta dirección, y tiene acceso directo a sus órganos sociales (Consejo de Administración, Comisión Delegada Permanente y Comisión de Riesgos), a quienes reporta regularmente sobre la situación de los riesgos en el Grupo.

El Director de Riesgos, para el mejor cumplimiento de sus funciones, se apoya en una estructura compuesta por unidades transversales de riesgos en el área corporativa y unidades específicas de riesgos en las geografías y/o áreas de negocio que tiene el Grupo. Cada una de estas unidades, desarrolla, dentro de su ámbito de competencias, funciones de gestión y control de riesgos y aseguran la aplicación de las políticas y normas corporativas aprobadas a nivel Grupo de manera consistente, adaptándolas, si fuera necesario, a los requerimientos locales y reportando de todo ello a los órganos sociales locales.

Los Directores de Riesgos de estas áreas geográficas y/o de negocio mantienen una doble dependencia con el Director de Riesgos del Grupo y con el responsable de su área geográfica y/o de negocio. Este sistema de co-dependencia persigue asegurar la independencia de la función de riesgos local de las funciones operativas, y permitir su alineamiento con las políticas corporativas y los objetivos del Grupo en materia de riesgos.

La función de riesgos, como se ha mencionado anteriormente, está compuesta por unidades de riesgos del área corporativa, que realizan funciones transversales, y por unidades de riesgos de las áreas geográficas y/o de negocio.

Las unidades de riesgos del área corporativa desarrollan y formulan al Director de Riesgos del Grupo (CRO) la propuesta del Marco de Apetito de Riesgo del Grupo, las políticas corporativas, normas, procedimientos e infraestructuras globales dentro del marco de actuación aprobado por los órganos sociales, se aseguran de su aplicación y reportan, directamente o a través del Director de Riesgos del Grupo (CRO), a los órganos sociales del Banco. Entre sus funciones se incluyen:

Gestión de las distintas tipologías de riesgos a nivel Grupo de acuerdo con la estrategia definida por los órganos sociales.

Planificación de riesgos alineada con los principios del Marco de Apetito de Riesgo definido por el Grupo.

Seguimiento y control del perfil de riesgos del Grupo en relación al Marco de Apetito de Riesgo aprobado por los órganos sociales del Banco, proporcionando información precisa y fiable con la frecuencia y el formato requerido.

Realización de análisis prospectivos que permitan evaluar el cumplimiento del Marco de Apetito de Riesgo en escenarios de estrés y el análisis de los mecanismos para su mitigación.

Gestión de los desarrollos tecnológicos y metodológicos necesarios para el desarrollo del Modelo en el Grupo.

Articular el modelo de Control Interno de Riesgos del Grupo y definir la metodología, criterios corporativos y procedimientos para identificar y priorizar el riesgo inherente a las actividades y procesos de cada unidad.

Validación de los modelos utilizados y de los resultados obtenidos por los mismos para verificar su adecuación a los distintos usos a los que se aplican.

Las unidades de riesgos de las áreas de negocio desarrollan y formulan al Director de Riesgos del área geográfica y/o de negocio la propuesta del Marco de Apetito de Riesgo que resulta de aplicación en cada área geográfica y/o de negocio con autonomía y siempre dentro de la estrategia/Marco de Apetito de Riesgo del Grupo.

Asimismo, se aseguran de la aplicación de las políticas y normas corporativas aprobadas a nivel Grupo de manera consistente, adaptándolas, en su caso, a los requerimientos locales y se dotan de las infraestructuras adecuadas para la gestión y control de sus riesgos, dentro del marco global de infraestructuras de riesgos definidos por las áreas corporativas, y reportan según corresponda a sus órganos sociales y alta dirección.

De este modo, las unidades de riesgos locales trabajan con las unidades de riesgos del área corporativa con el objetivo de adecuarse a la estrategia de riesgos a nivel Grupo y poner en común toda la información necesaria para llevar a cabo el seguimiento de la evolución de sus riesgos.

La función de riesgos cuenta con un proceso de toma de decisiones apoyado en una estructura de comités. El Comité global de dirección del área de riesgos (Global Risk Management Committee o GRMC) es el máximo comité de la función de riesgos y en él se proponen, contrastan, y en su caso aprueban, entre otros, el marco normativo interno de riesgos, los procedimientos e infraestructuras necesarios para identificar, evaluar, medir y gestionar los riesgos a los que se enfrenta el Grupo en el desarrollo de sus negocios, se aprueban límites de riesgo por carteras o contrapartida, así como la admisión de las operaciones de riesgos más relevantes.

Son miembros de dicho Comité el Director de Riesgos del Grupo y los máximos responsables de las unidades de riesgos del área corporativa y de las áreas geográficas y/o de negocio más representativas.

GRMC articula el desarrollo de sus funciones en distintos comités de apoyo, entre los que cabe destacar:

Comité de Asset Allocation: Instancia ejecutiva para el análisis y decisión sobre todos aquellos asuntos en materia de riesgos de crédito relacionados con los procesos destinados a la obtención de equilibrio entre riesgo y rentabilidad de acuerdo al Marco de Apetito de Riesgo del Grupo.

Cada área geográfica y/o de negocio cuenta con su propio comité (o comités) de gestión de riesgos, con objetivos y contenidos similares a los del área corporativa, que desarrollan sus funciones de forma consistente y alineadas con las políticas y normas corporativas en materia de riesgos.

Con este esquema organizativo, la función de riesgos se asegura la integración y la aplicación en todo el Grupo de la estrategia de riesgos, marco normativo, infraestructuras y controles de riesgo homogéneos, a la vez que se beneficia del conocimiento y cercanía al cliente de cada área geográfica y/o de negocio y transmite a los diferentes estamentos del Grupo la cultura corporativa existente en esta materia. Asimismo, esta organización permite a la función de riesgos realizar y reportar a los órganos sociales un seguimiento y control integrados de los riesgos de todo el Grupo.

El Grupo cuenta con una unidad específica de Control Interno de Riesgos, cuya principal función es asegurar que existe un marco normativo interno suficiente, un proceso y unas medidas definidas para cada tipología de riesgos identificada en el Grupo (y para aquellas otras tipologías de riesgo por las que el Grupo se pueda ver afectado potencialmente), controlar su aplicación y funcionamiento, así como velar por la integración de la estrategia de riesgos en la gestión del Grupo.

En este sentido, la unidad de Control Interno de Riesgos contrasta el desarrollo de las funciones de las unidades que desarrollan los modelos de riesgo, gestionan los procesos y ejecutan los controles. Su ámbito de actuación es global tanto desde el punto de vista geográfico como en cuanto a tipología de riesgos.

El Director de Control Interno de Riesgos del Grupo es el responsable de la función; reporta sus actividades e informa de sus planes de trabajo al CRO y a la Comisión de Riesgos del Consejo, asistiendo además a ésta en aquellas cuestiones en que así le requiera.

A estos efectos Control Interno de Riesgos integra una Secretaría Técnica que ofrece a la Comisión el apoyo técnico necesario para el mejor desempeño de sus funciones.

Para el desarrollo de su función, la unidad cuenta con una estructura de equipos tanto a nivel corporativo como en las geografías más relevantes en las que está presente el Grupo.

Al igual que en el área corporativa, las unidades locales se mantienen independientes de las áreas de negocio que ejecutan los procesos, y de las unidades que ejecutan los controles, manteniendo dependencia funcional de la unidad de Control Interno de Riesgos. Las líneas de actuación de esta unidad se establecen a nivel de Grupo, encargándose localmente de adaptarlas y ejecutarlas, así como de reportar los aspectos más relevantes.

Adicionalmente, el Grupo dispone de una unidad de Validación Interna, que contrasta el desarrollo de las funciones de las unidades que desarrollan los modelos de riesgos y de las que los utilizan en la gestión. Sus funciones son, entre otras, la revisión y validación independiente, a nivel interno, de los modelos utilizados para el control y gestión de los riesgos del Grupo.

El Marco de Apetito de Riesgo del Grupo aprobado por el Consejo de Administración determina los riesgos y el nivel de los mismos que el Grupo está dispuesto a asumir para alcanzar sus objetivos considerando la evolución orgánica del negocio. Estos se expresan en términos de solvencia, rentabilidad, liquidez y financiación u otras métricas, que son revisados tanto periódicamente como en caso de modificaciones sustanciales del negocio de la entidad o de operaciones corporativas relevantes. La concreción del Marco de Apetito de Riesgo tiene los siguientes objetivos:

El Marco de Apetito de Riesgo se explicita a través de los siguientes elementos:

Declaración de Apetito de Riesgo (Statement): recoge los principios generales de la estrategia de riesgos del Grupo y el perfil de riesgo objetivo. La declaración del Apetito de Riesgo del Grupo es:

La política de riesgos del Grupo BBVA está destinada a lograr un perfil de riesgo moderado para la entidad, a través de: una gestión prudente y un modelo de negocio de banca universal responsable orientado a la generación de valor, la rentabilidad ajustada al riesgo y la recurrencia de resultados, diversificado por geografías, clase de activos, portfolios y clientes, con presencia en países emergentes y desarrollados, manteniendo un perfil de riesgo medio/bajo en cada país, y apoyándose en una relación a largo plazo con el cliente.

Métricas fundamentales (Core metrics): partiendo de la declaración de Apetito de Riesgo, se establecen declaraciones que concretan los principios generales de la gestión de riesgos en términos de solvencia, liquidez y financiación y recurrencia de ingresos y rentabilidad.

Asimismo, las métricas fundamentales plasman en términos cuantitativos los principios y perfil de riesgo objetivo recogido en la declaración de Apetito de Riesgo y están alineadas con la estrategia del Grupo. Cada una de las métricas cuenta con tres umbrales (traffic light approach) que van desde una gestión habitual de los negocios hasta mayores niveles de deterioro: Referencia de gestión, Apetito máximo y Capacidad máxima. Las métricas fundamentales del Grupo BBVA son las que se detallan en el siguiente gráfico:

Métricas por tipo de riesgo (By type of risk): partiendo de las core metrics, para cada tipología de riesgo se establecen declaraciones recogiendo los principios generales de gestión de dicho riesgo y se calibran una serie de métricas, cuya observancia permite el cumplimiento de las core metrics y de la declaración del Grupo. Las métricas by type of risk definen el posicionamiento estratégico por tipo de riesgo y cuentan con un nivel de apetito máximo.

Estructura básica de límites (Core limits): articulan el Marco de Apetito de Riesgo a nivel de las geografías, tipos de riesgos, clases de activos y carteras, asegurando que la gestión se sitúa dentro de las métricas por tipo de riesgo.

Adicionalmente a este Marco, existe un nivel de límites de gestión (Management limits), que se define y gestiona por el área de riesgos en desarrollo de los core limits, a fin de asegurar que la gestión anticipatoria de los riesgos por subcategorías de riesgos dentro de cada tipo o por subcarteras respeta dichos core limits y, en general, el Marco de Apetito de Riesgo establecido.

El esquema del Marco de Apetito de Riesgos de BBVA se resume en el siguiente gráfico:

El área corporativa de riesgos trabaja con las diferentes áreas geográficas y/o de negocio a los efectos de definir su Marco de Apetito de Riesgo, de manera que éste se encuentre coordinado y enmarcado en el del Grupo, y asegurarse de que su perfil se ajusta con el definido.

El Marco de Apetito de Riesgo definido por BBVA expresa los niveles y tipos de riesgo que la entidad está dispuesta a asumir para poder llevar a cabo su plan estratégico sin desviaciones relevantes incluso en situaciones de tensión. El Marco de Apetito de Riesgo se encuentra integrado en la gestión y determina las líneas básicas de actividad del Grupo, ya que establece el marco en el que se desarrolla el presupuesto.

Durante 2016, las métricas del Apetito de Riesgo evolucionaron de manera coherente con el perfil establecido de acuerdo con los límites operativos marcados o definidos por las diferentes áreas de la organización.

La traslación del Marco de Apetito de Riesgo a la gestión ordinaria se apoya en tres aspectos básicos:

Corresponde al área corporativa de GRM la propuesta de definición y el desarrollo de las políticas corporativas, normas específicas, procedimientos y esquemas de delegación en base a los cuales se deben adoptar las decisiones de riesgos dentro del Grupo.

Este proceso persigue los siguientes objetivos:

La aprobación de las políticas corporativas para todo tipo de riesgos les corresponde a los órganos sociales del Banco, mientras que el área corporativa de riesgos aprueba el resto de la normativa.

Las unidades de riesgos de las áreas geográficas y/o de negocio siguen y, en su caso, adaptan a las exigencias locales dicho cuerpo normativo, a los efectos de contar con un proceso de decisión que resulte adecuado a nivel local y alineado con las políticas del Grupo.

En caso de ser necesaria dicha adaptación, el área de riesgos local deberá informar al área corporativa de GRM, quien deberá velar por la consistencia del cuerpo normativo a nivel de todo el Grupo y, por tanto deberá, en su caso, dar su conformidad previa a las modificaciones propuestas por las áreas de riesgos locales.

La planificación de riesgos permite asegurar la integración en la gestión del Marco de Apetito de Riesgo, a través de un proceso en cascada de establecimiento de límites y rentabilidades ajustadas al riesgo objetivo, donde la función de las unidades de riesgos del área corporativa y de las áreas geográficas y/o de negocio es garantizar el alineamiento de dicho proceso con el Marco de Apetito de Riesgo del Grupo en términos de solvencia, rentabilidad y liquidez y financiación.

Dicho proceso cuenta con herramientas que permiten la asignación y seguimiento del Marco de Apetito de Riesgo definido a nivel agregado por áreas de negocio, entidades legales, tipologías de riesgo, concentraciones y cualquier otro nivel que se considere necesario.

El proceso de planificación de riesgos se encuentra presente dentro del resto del marco de planificación del Grupo de forma que se asegure la coherencia de todos estos procesos entre sí.

Todos los riesgos deben ser gestionados de forma integral durante su ciclo de vida, en base a un tratamiento diferenciado en función de su tipología.

El ciclo de gestión del riesgo está compuesto por 5 elementos:

La evaluación, seguimiento y reporting es un elemento transversal que deberá permitir que el Modelo tenga una visión dinámica y anticipatoria que haga posible el cumplimiento del Marco de Apetito de Riesgo aprobado por los órganos sociales, incluso ante escenarios desfavorables. La realización de este proceso tiene los siguientes objetivos:

Para la realización de este proceso, que está integrado en la actividad de las unidades de riesgos, tanto corporativas como geográficas y/o de negocio, se deberán desarrollar las siguientes fases:

La infraestructura constituye el elemento que debe asegurar que el Grupo cuenta con los recursos humanos y tecnológicos necesarios para una efectiva gestión y supervisión de los riesgos, el desempeño de las funciones comprendidas en el Modelo de riesgos del Grupo y la consecución de sus objetivos.

En lo que a recursos humanos se refiere, la función de riesgos del Grupo cuenta con una plantilla adecuada en términos de número, capacidad, conocimientos y experiencia. En lo relativo a la tecnología, el Grupo se asegura de la integridad de los sistemas de información de gestión y de la dotación de la infraestructura necesaria para dar soporte a la gestión del riesgo, incluyendo herramientas acordes con las necesidades derivadas de los diferentes tipos de riesgo en la admisión, gestión, valoración y seguimiento de los mismos.

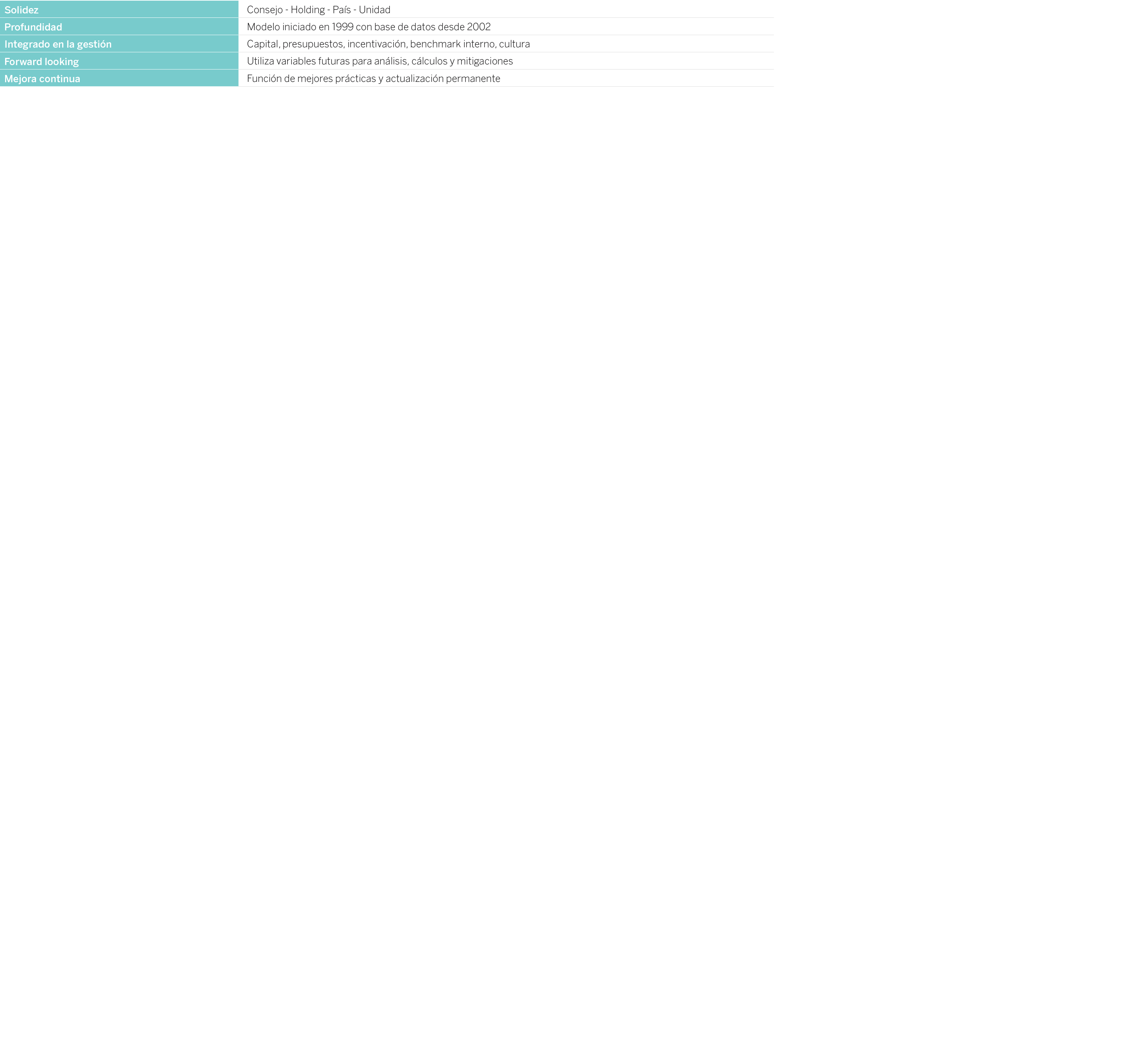

Los principios según los cuales se rige la tecnología de riesgos del Grupo son:

A través de la función de Risk Analytics, el Grupo cuenta con un marco corporativo para el desarrollo de las técnicas de medición y modelos, que cubre todas las tipologías de riesgo y las distintas finalidades e implica un lenguaje homogéneo para todas las actividades y geografías/ áreas de negocio.

La ejecución se realiza de forma descentralizada, lo que permite aprovechar la globalidad del Grupo, con el objetivo de evolucionar continuamente los modelos de riesgos existentes y generar otros que cubran los nuevos ámbitos de los negocios que se desarrollan, con el objetivo de que se refuerce la anticipación y proactividad que caracteriza a la función de riesgos en el Grupo.

Igualmente, las unidades de riesgos de las áreas geográficas y/o de negocio cuentan con medios suficientes desde el punto de vista de recursos, estructuras y herramientas para desarrollar una gestión de riesgo acorde con el modelo corporativo.

BBVA considera la cultura de riesgos como un elemento esencial para la consolidación e integración de los demás componentes del Modelo.

La cultura traslada a todos los niveles de la organización las implicaciones que desde una perspectiva de riesgos conllevan las actividades y los negocios del Grupo. La cultura de riesgos se articula en base a, entre otras, las siguientes palancas:

Comunicación: Promueve la difusión del Modelo y, en especial, de los principios que deben regir la gestión de riesgos en el Grupo de forma consistente e integral en la organización, a través de los canales más adecuados para ello.

GRM cuenta con canales de comunicación diversos, facilitando la transmisión de información y conocimiento entre los distintos equipos de la función y del Grupo, adaptando la periodicidad, formatos y destinatarios en función del objetivo planteado, facilitando afianzar los principios básicos de la función de riesgos. Así, la cultura de riesgos y el modelo de gestión prudente parten de los órganos sociales y de la dirección del Grupo y son transmitidos a toda la organización.

Formación: Tiene el objetivo principal de difundir y asentar el modelo de gestión prudente de riesgos en la organización, asegurando unos estándares en capacidades y conocimientos de los distintos intervinientes en los procesos de gestión de riesgos.

La formación bien definida e implantada asegura la mejora continua de las capacidades y conocimientos de los profesionales del Grupo y en particular del área de GRM, y se instrumenta según cuatro vertientes que pretenden desarrollar cada una de las necesidades del colectivo GRM, a través de la profundización en conocimientos o habilidades de distintas materias como son: finanzas y riesgos, herramientas y tecnología, dirección y habilidades, e idiomas.

Motivación: Ámbito donde se persigue que los incentivos de los equipos de la función de riesgos apoyen la estrategia de gestión de los mismos, los valores y la cultura de la función en todos los niveles. Incluye la compensación, y todos aquellos otros elementos relacionados con la motivación - clima laboral, etc…- que contribuyan a la consecución de los objetivos del Modelo.

El Riesgo de crédito tiene su origen en la probabilidad de que una de las partes del contrato del instrumento financiero incumpla sus obligaciones contractuales por motivos de insolvencia o incapacidad de pago y produzca a la otra parte una pérdida financiera.

Representa el riesgo más relevante para el Grupo e incluye la gestión del riesgo de contrapartida, riesgo emisor, riesgo de liquidación y riesgo-país.

A efectos de gestión de riesgos y de capital, la cuantificación del riesgo de crédito en BBVA se realiza mediante dos medidas principales: la pérdida esperada (“PE”) y el capital económico (“CE”). La pérdida esperada refleja el valor medio de las pérdidas y se considera como coste del negocio. Sin embargo, el capital económico es la cantidad de capital que se considera necesario para cubrir las pérdidas inesperadas surgidas de la posibilidad de que las pérdidas reales sean superiores a las esperadas, las cuales podrían incluso llegar a poner en riesgo la propia continuidad de la actividad de la entidad.

Estas medidas de riesgos se combinan con la información de rentabilidad en el marco de la gestión basada en valor, integrando así el binomio rentabilidad-riesgo en la toma de decisiones, desde la definición de la estrategia de negocio hasta la aprobación de créditos individuales, la fijación de precios, la evaluación de carteras en mora, la incentivación a las áreas del Grupo, etc.

Existen tres parámetros esenciales en el proceso de obtención de las medidas antes citadas (PE y CE): la probabilidad de incumplimiento (“PD”), la severidad (“LGD”) y la exposición en el momento del incumplimiento (“EAD”), basada principalmente en la estimación de factores de conversión de crédito (“CCF”), que son generalmente estimados haciendo uso de la información histórica disponible en los sistemas, y que se asignan a las operaciones y clientes dependiendo de sus características.

En este contexto, las herramientas de calificación crediticia (ratings y scorings) evalúan el riesgo de cada cliente/operación en función de su calidad crediticia mediante una puntuación, que se emplea en la asignación de métricas de riesgo junto con otras informaciones adicionales: antigüedad de los contratos, ratio préstamo/valor, segmento de los clientes, etc.

En el apartado 3.2.5.1 del presente documento se detallan las definiciones, métodos y datos que utiliza el Grupo en el ámbito de la determinación de los requerimientos de Recursos Propios para la estimación de los parámetros de probabilidad de incumplimiento (PD), severidad o pérdida en caso de incumplimiento (LGD) y exposición en el momento del incumplimiento (EAD).

Por otra parte, la medición del riesgo de crédito para la cartera global del Grupo BBVA se lleva a cabo a través de un Modelo de Cartera en el que se contemplan los efectos de concentración y diversificación. El objetivo es estudiar de manera conjunta toda la cartera de inversión crediticia, analizando y captando el efecto de las interrelaciones entre las distintas carteras.

Este modelo, además de permitir un cálculo más completo de las necesidades de capital económico, es una herramienta clave para la gestión del riesgo de crédito, a través del establecimiento de límites a la inversión en función de la aportación de cada unidad al riesgo total en un entorno global y diversificado.

El Modelo de Cartera considera la existencia de varias fuentes de riesgo (el modelo tiene carácter multifactorial), lo que se traduce en un incremento de la sensibilidad del capital económico respecto a la diversificación geográfica, aspecto crucial en una entidad global como BBVA.

Estos efectos se han puesto de manifiesto durante la presente coyuntura en la que, a pesar del estrés al que se han visto sometidas ciertas economías, la presencia del Grupo BBVA en distintas zonas geográficas, sujetas a shocks y momentos del ciclo diferentes, ha favorecido la solvencia de la entidad. Además, la herramienta es sensible a la concentración existente en determinadas exposiciones crediticias de los grandes clientes de la entidad.

Por último, los resultados del Modelo de Cartera se integran en la gestión en el marco del proyecto de Asset Allocation, donde se analizan las concentraciones de negocio para establecer el perfil y apetito al riesgo de la entidad.

Un activo financiero se considera contablemente deteriorado cuando existe una evidencia objetiva de que se han producido eventos que dan lugar a un impacto negativo en los flujos de efectivo futuros que se estimaron en el momento de formalizarse la transacción.

La evidencia objetiva de deterioro de un activo o grupo de activos financieros incluye datos observables sobre los siguientes aspectos:

La clasificación de activos financieros deteriorados por razón de la morosidad del cliente se realiza de forma objetiva e individualizada con el siguiente criterio:

La clasificación de activos financieros deteriorados por razones distintas de la morosidad del cliente, que son aquellos que presentan dudas razonables sobre su reembolso total en los términos pactados contractualmente, se realiza individualmente para todos los riesgos cuyo importe individual sea significativo.

Los riesgos fallidos son aquellos instrumentos de deuda para los que se considere remota su recuperación y proceda darlos de baja del activo.

El cálculo del deterioro de los activos financieros se realiza en función del tipo de instrumento y de otras circunstancias que puedan afectarles, una vez tenidas en cuenta las garantías recibidas por los titulares de los instrumentos para tratar de asegurar (total o parcialmente) el buen fin de las operaciones. El Grupo BBVA utiliza tanto el saneamiento directo contra el activo, cuando se estima que la recuperación es remota, como partidas compensadoras o cuentas correctoras, cuando se constituyen provisiones por insolvencias para cubrir las pérdidas estimadas en la recuperación de su valor.

El importe del deterioro de instrumentos de deuda valorados a su coste amortizado se calcula de forma diferente en función de si las pérdidas por deterioro se determinan individual o colectivamente. En primer lugar, se determina si existe evidencia objetiva de deterioro de forma individual para activos individualmente significativos, y de forma colectiva para activos financieros que no son individualmente significativos. Si no existe evidencia objetiva de deterioro de un activo financiero evaluado individualmente, se incluirá el activo en un grupo de activos financieros con características similares de riesgo de crédito y se evaluará su deterioro de forma colectiva.

El importe de las pérdidas por deterioro experimentadas por estos instrumentos coincide con la diferencia positiva entre sus respectivos valores en libros y los valores actuales de sus flujos de efectivo futuros previstos. Dichos flujos de efectivo se actualizan al tipo de interés efectivo original del instrumento. Si un instrumento financiero tiene un tipo variable, el tipo de descuento que se utiliza para cuantificar su pérdida por deterioro coincide con el tipo de interés contractual efectivo en la fecha de la cuantificación.

Como excepción a la norma general, el valor actual de los flujos de efectivo futuros de los instrumentos de deuda cotizados en mercados organizados se identifica con su cotización.

En la estimación de los flujos de efectivo futuros de los instrumentos de deuda se tienen en consideración:

De cara al análisis colectivo de deterioro, los activos financieros se agrupan en base a características similares de riesgo indicativas de la capacidad de pago del deudor en base a sus condiciones contractuales. Bajo este análisis se estima el deterioro de los préstamos que no son individualmente significativos, distinguiendo entre aquéllos que presentan evidencia objetiva de deterioro de los que no presentan evidencia objetiva de deterioro, así como el deterioro de los préstamos significativos para los que el Grupo ha determinado que no existe evidencia objetiva de deterioro.

Con respecto a los activos financieros que no presentan evidencia objetiva de deterioro, el Grupo aplica procedimientos estadísticos usando su experiencia histórica y otras informaciones específicas, para estimar las pérdidas en las que el Grupo ha incurrido como resultado de eventos que se han producido a la fecha de elaboración de los estados financieros consolidados pero no se han conocido y se pondrán de manifiesto, de manera individualizada, después de la fecha de presentación de los mismos. Este cálculo es un paso intermedio hasta que se identifiquen de forma específica las pérdidas a nivel individual, momento en que se separarán estos instrumentos financieros del colectivo de activos financieros sin evidencia objetiva de deterioro.

La cuantificación de las pérdidas incurridas tiene en cuenta tres factores fundamentales: la exposición, la probabilidad de incumplimiento (“default”) y la severidad.

Con el fin de calcular la LGD en cada fecha de balance, se estima el valor actual de los flujos de efectivo que está previsto obtener durante la vida remanente del activo financiero. El importe a recuperar de las garantías reales eficaces se estimará partiendo de la valoración del inmueble descontando los ajustes necesarios para recoger adecuadamente la potencial caída de valor hasta su ejecución y venta, así como los costes de ejecución, los costes de mantenimiento y los costes de venta.

1 El cálculo de la PD y LGD a efectos de solvencia se realiza bajo un enfoque Point-in-time (“PIT”)

Los riesgos y compromisos contingentes dudosos, excepto los avales y demás cauciones, se provisionarán por un importe igual a la estimación de las cuantías que se espera desembolsar que se consideren no recuperables, efectuada esta estimación con criterios de prudencia valorativa. En el cálculo de las provisiones, se aplicarán criterios similares a los fijados para los activos dudosos por razones distintas de la morosidad del cliente.

En todo caso, los avales y demás cauciones prestadas clasificadas como dudosas se cubrirán siguiendo criterios similares a los expuestos en el apartado anterior sobre correcciones de valor por deterioro de activos.

Asimismo, la pérdida inherente asociada a los avales y demás cauciones prestadas vigentes no deterioradas se cubre siguiendo criterios similares a los expuestos en el apartado anterior sobre pérdidas por deterioro determinadas colectivamente.

Tal y como se expone en las Cuentas Anuales Consolidadas del Grupo (Nota 7.3.6), se entiende por operación reestructurada aquella en la que, por razones económicas o legales relacionadas con dificultades financieras, actuales o previsibles, del titular (o titulares), se modifican sus condiciones financieras con el fin de facilitar el pago de la deuda (principal e intereses) porque el titular no pueda, o se prevea que no vaya a poder, cumplir en tiempo y forma con dichas condiciones, aun cuando dicha modificación estuviese prevista en el contrato.

En todo caso, se consideran como reestructuradas las operaciones en las que se realiza una quita o se reciben activos para reducir la deuda, o en las que se modifican sus condiciones para alargar su plazo de vencimiento, variar el cuadro de amortización para minorar el importe de las cuotas en el corto plazo o disminuir su frecuencia, o establecer o alargar el plazo de carencia de principal, de intereses o de ambos, salvo cuando se pueda probar que las condiciones se modifican por motivos diferentes de las dificultades financieras de los titulares y sean análogas a las que se apliquen en el mercado en la fecha de su modificación a las operaciones que se concedan a clientes con similar perfil de riesgo.

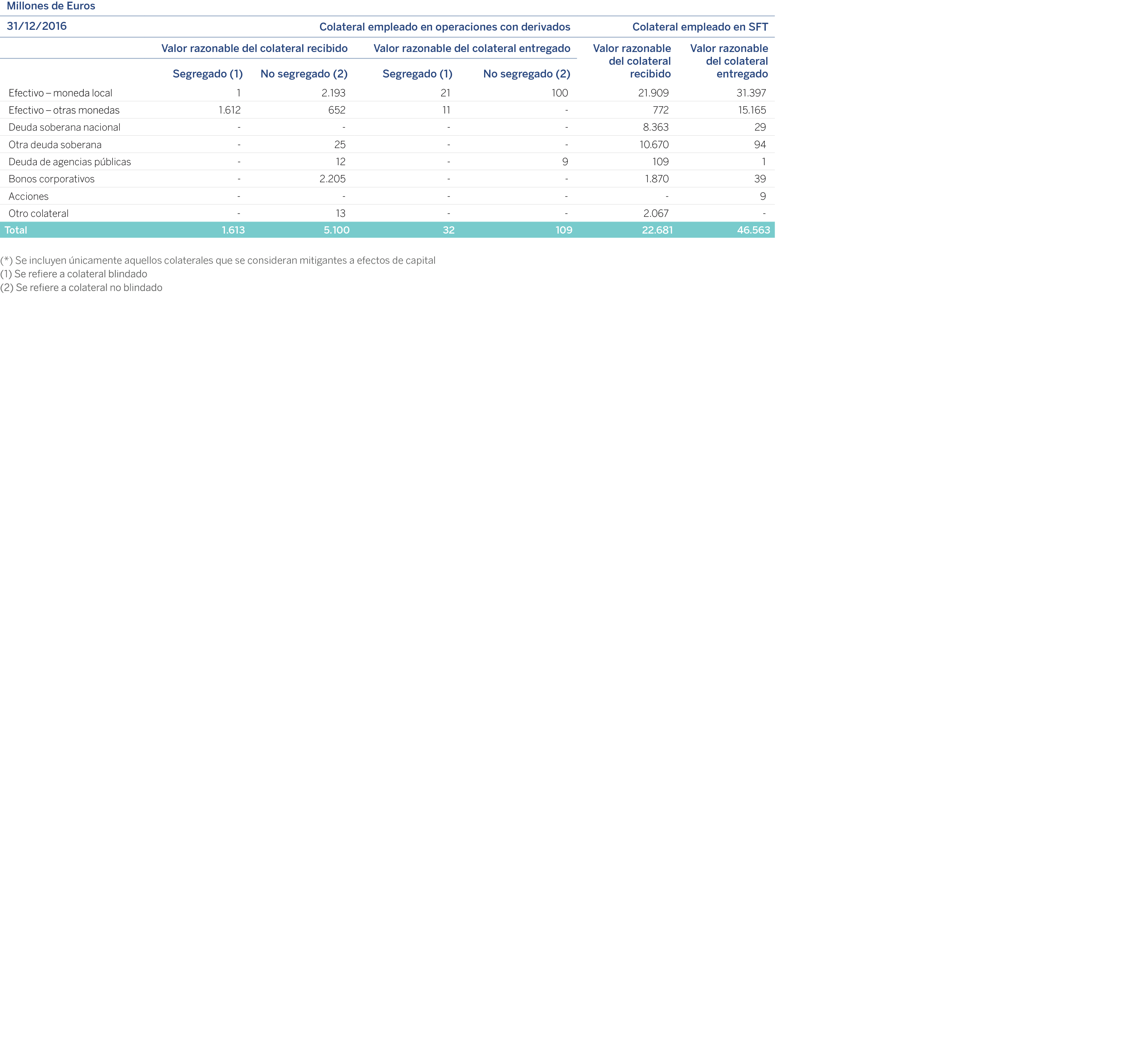

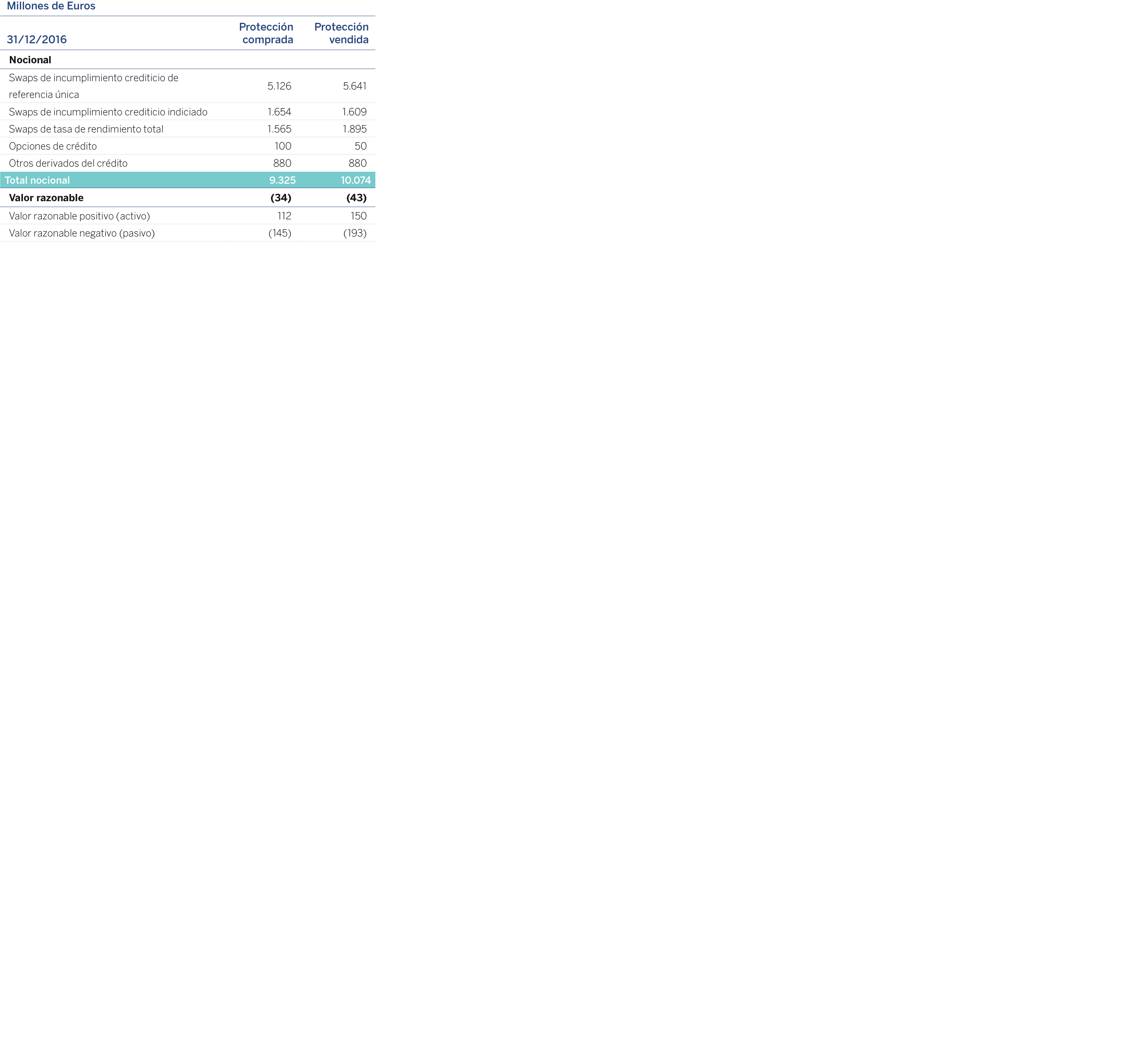

De acuerdo con el artículo 5 de la CRR, en relación con los requerimientos de recursos propios por riesgo de crédito, se entiende por exposición toda partida de activo y toda partida incluida en las cuentas de orden del Grupo que incorpore riesgo de crédito y que no haya sido deducida de recursos propios. En este sentido, se incluyen, principalmente, partidas de crédito a la clientela con sus correspondientes saldos disponibles, avales y garantías, valores representativos de deuda e instrumentos de capital, caja y depósitos en bancos centrales y entidades de crédito, cesión y adquisición temporal de activos (repos de activo y de pasivo), derivados financieros (nominales) y el inmovilizado material.

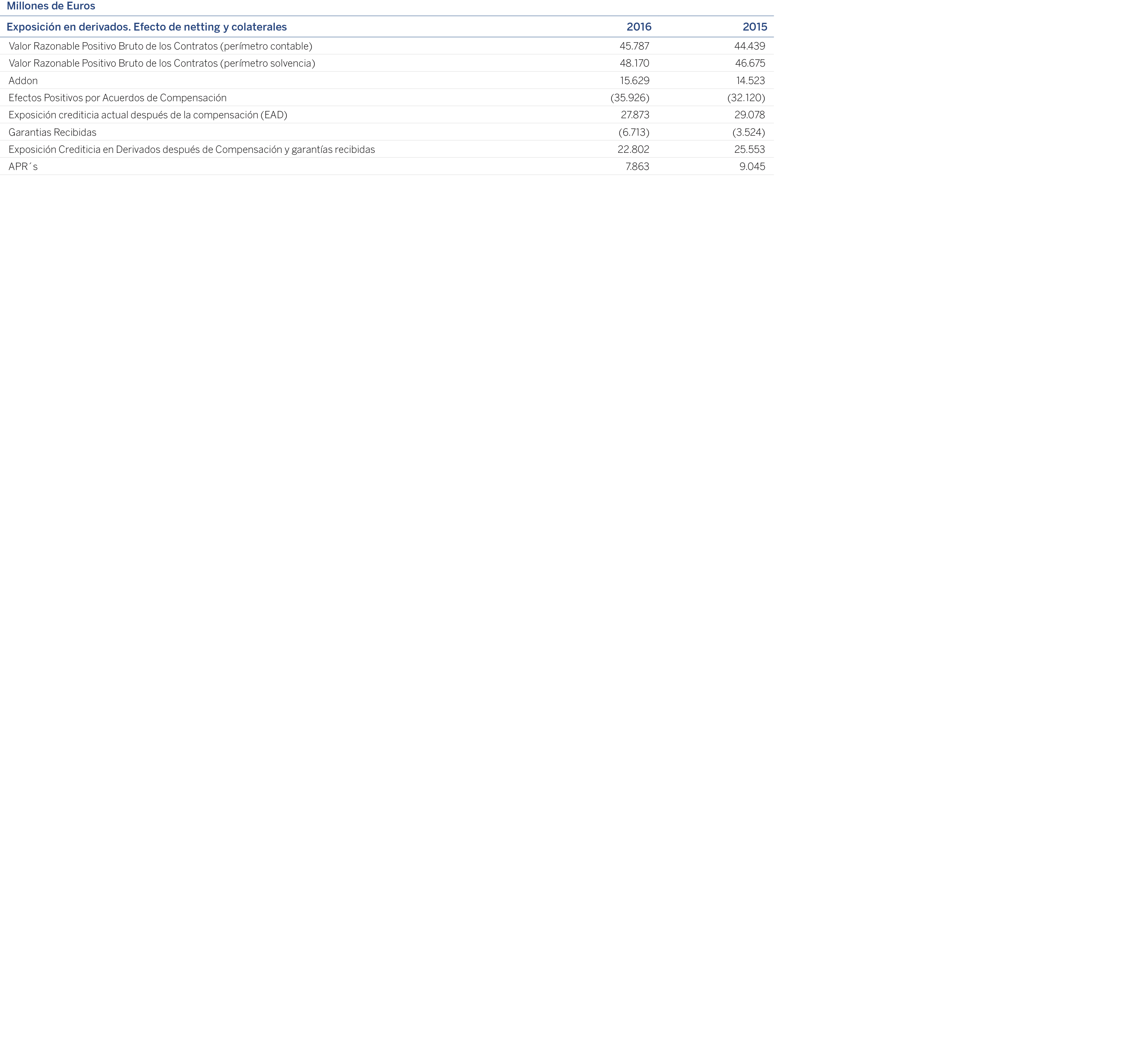

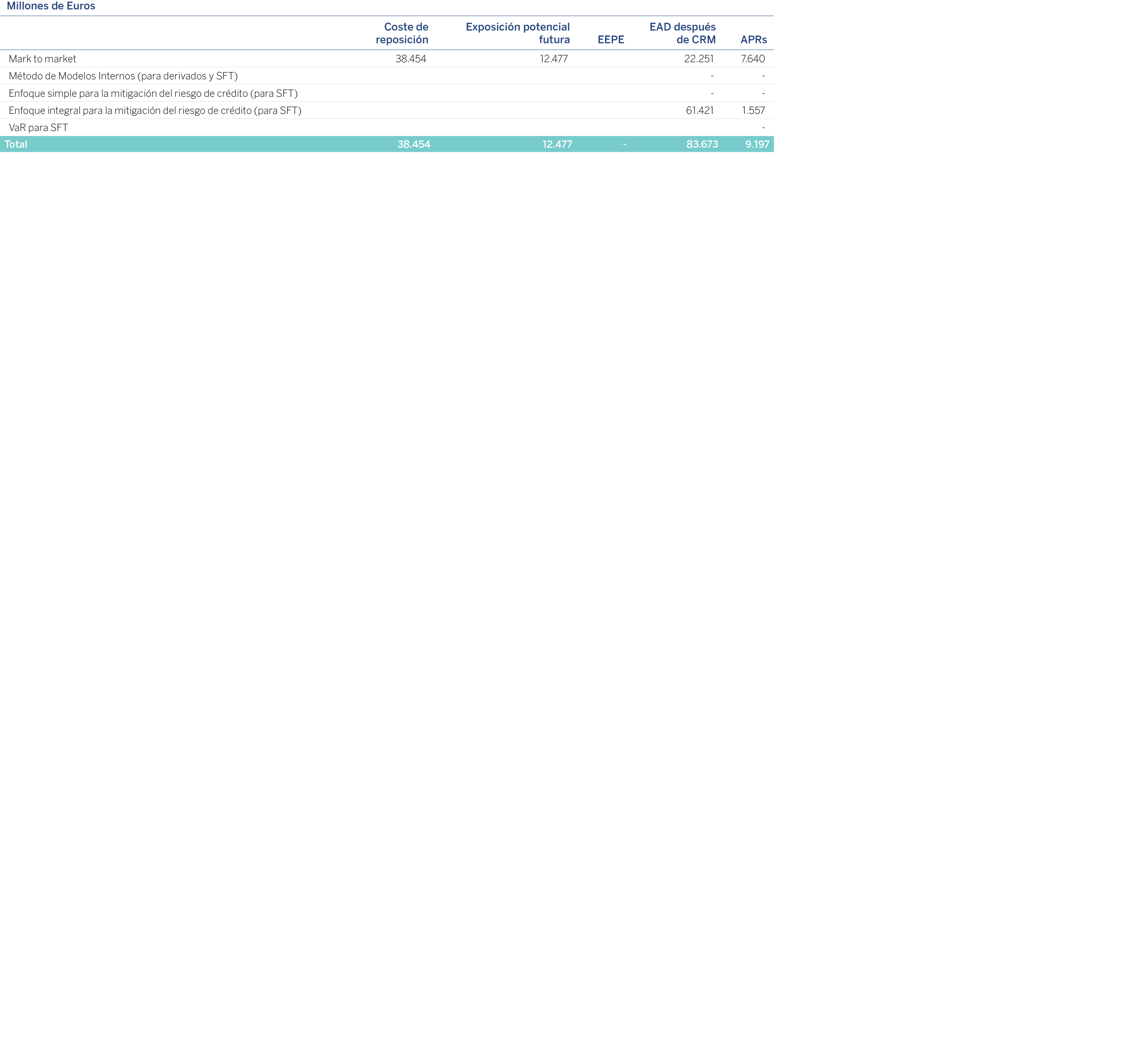

La exposición al riesgo de crédito se detalla en apartados posteriores de este documento, desglosada por riesgo de crédito por método estándar (apartado 3.2.4), riesgo de crédito por método avanzado (apartado 3.2.5), riesgo de contraparte (apartado 3.2.6) y riesgo de crédito de titulizaciones (apartado 3.2.7).

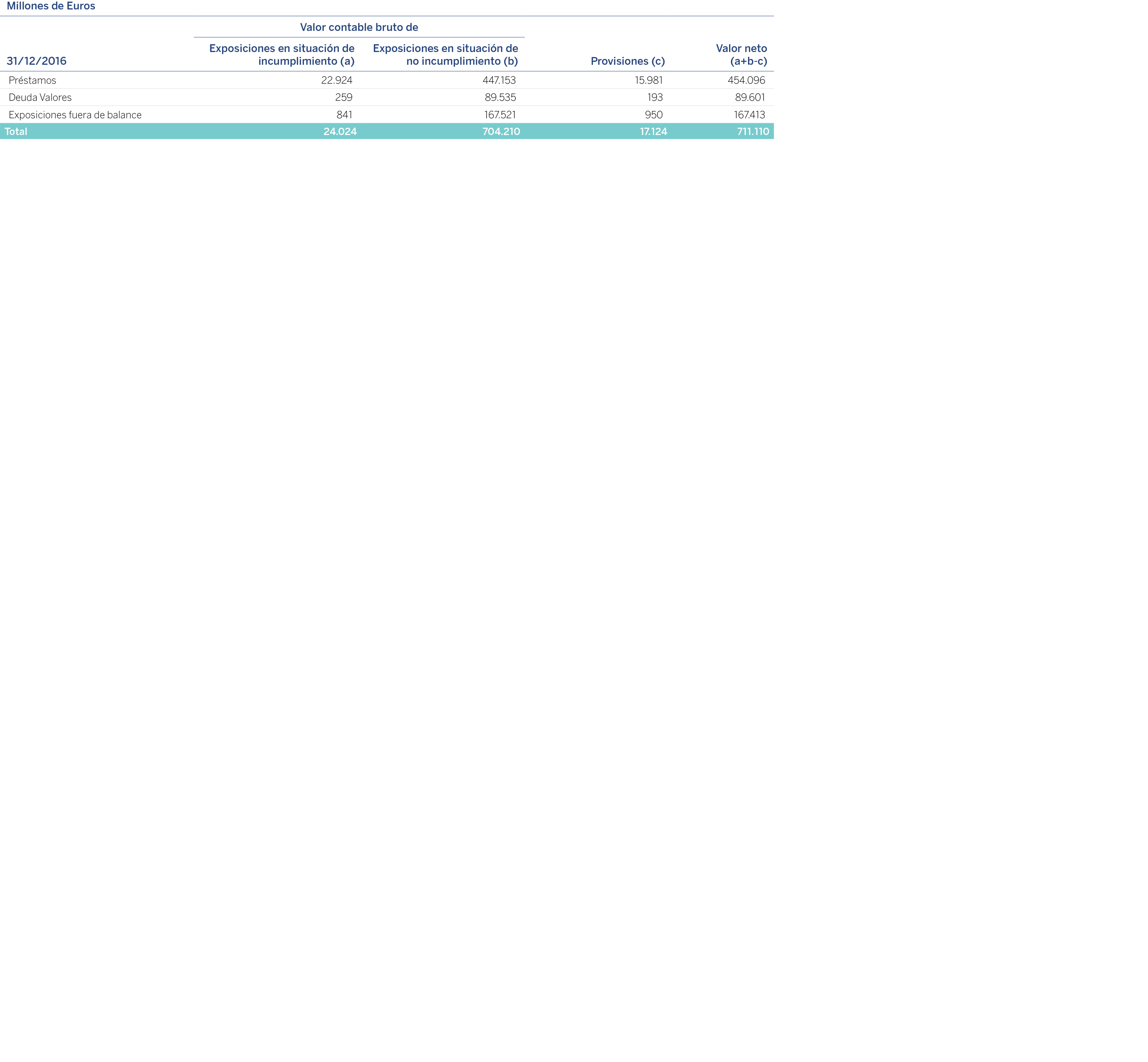

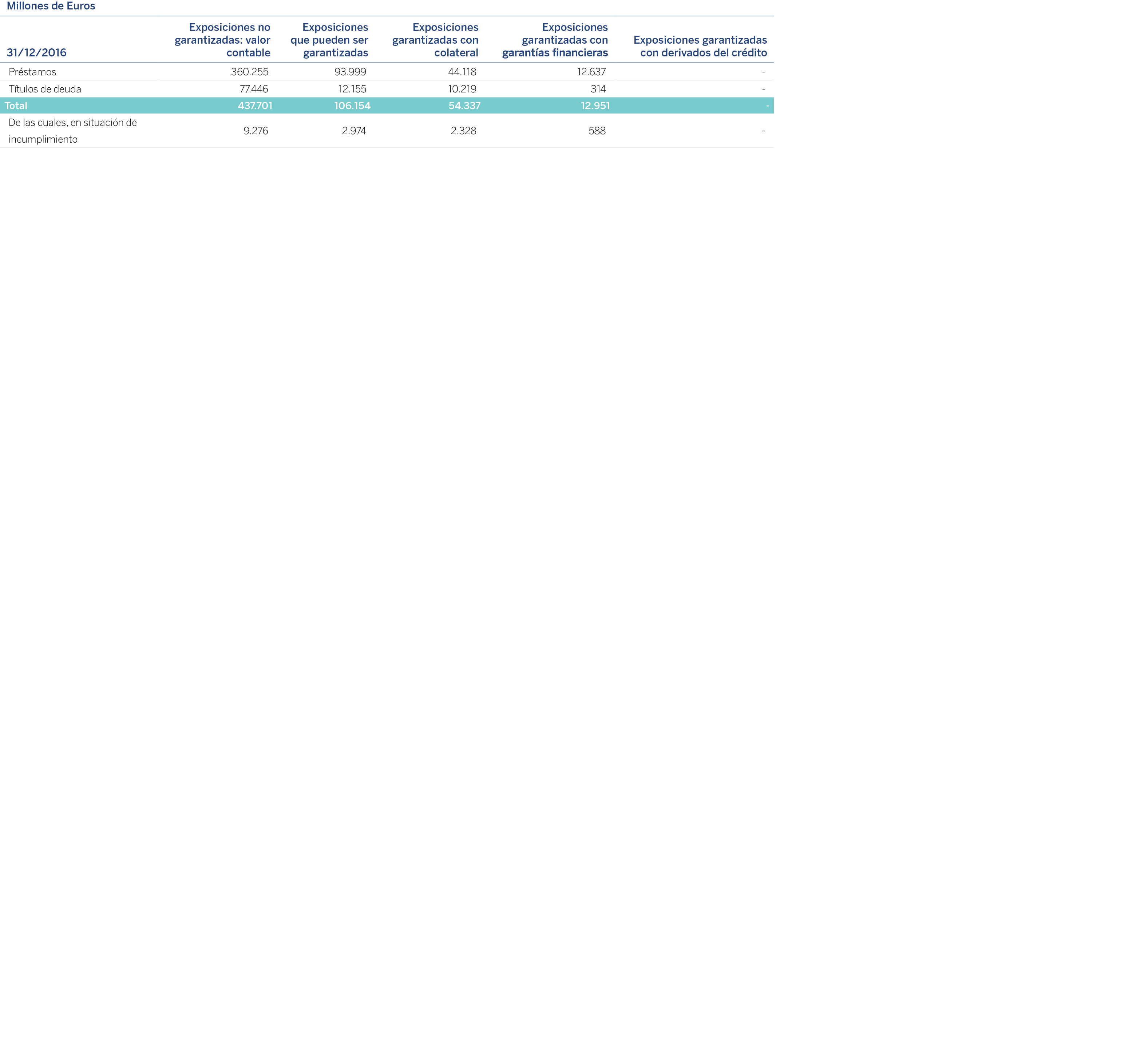

A continuación, se muestra el valor contable de los préstamos, deuda valores y exposiciones fuera de balance, desglosado entre exposiciones incumplidas y no incumplidas, así como las provisiones y correcciones de valor asociadas a las exposiciones incumplidas. Este desglose permite aportar una visión integral de la calidad crediticia de los activos dentro y fuera de balance del Grupo a 31 de diciembre de 2016:

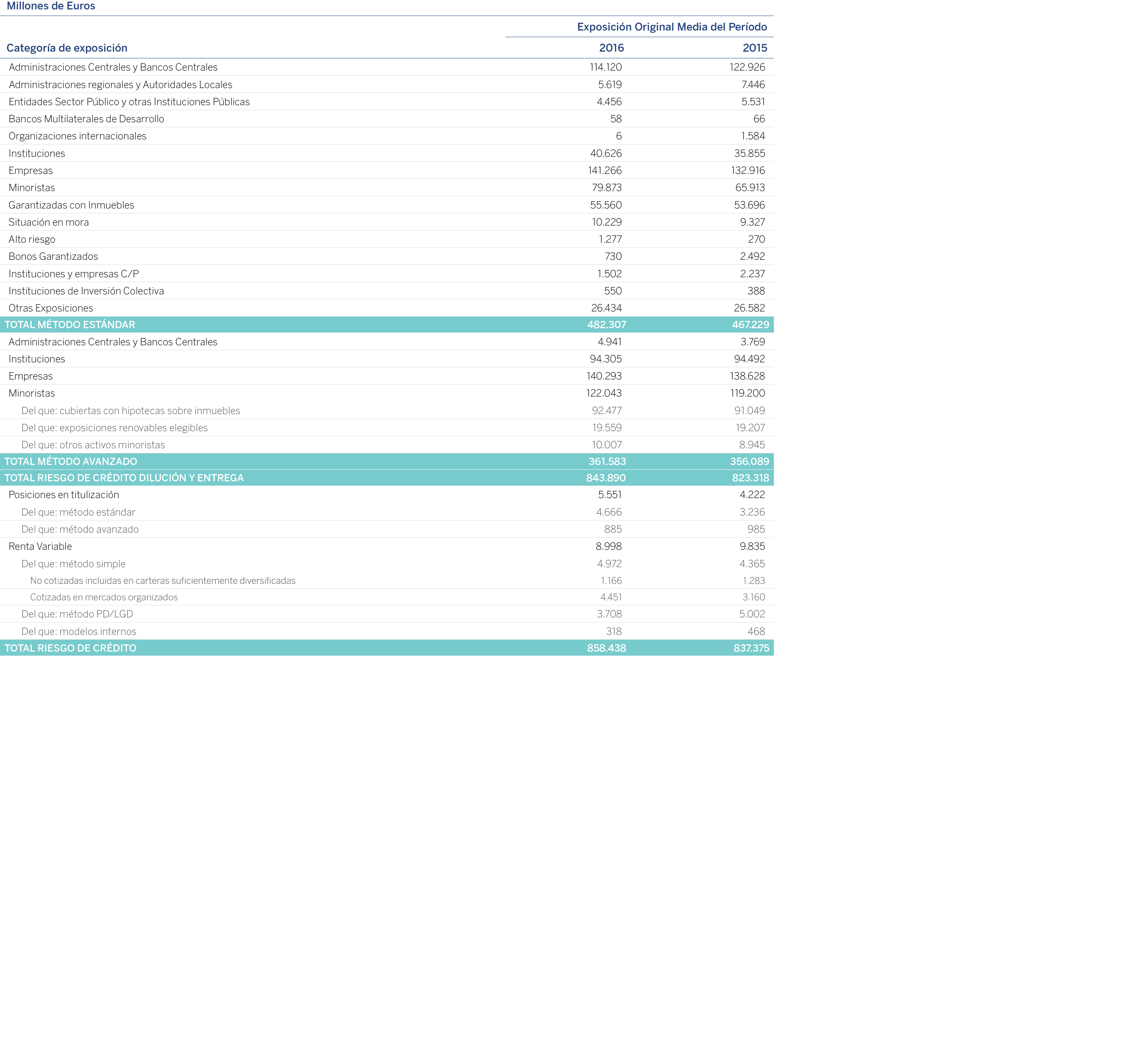

En el siguiente cuadro, se detalla el valor medio de la exposición por Riesgo de Crédito (incluyendo riesgo de contraparte) durante los ejercicios 2016 y 2015, tanto para el método estándar como para el método avanzado para cada una de las categorías de exposición:

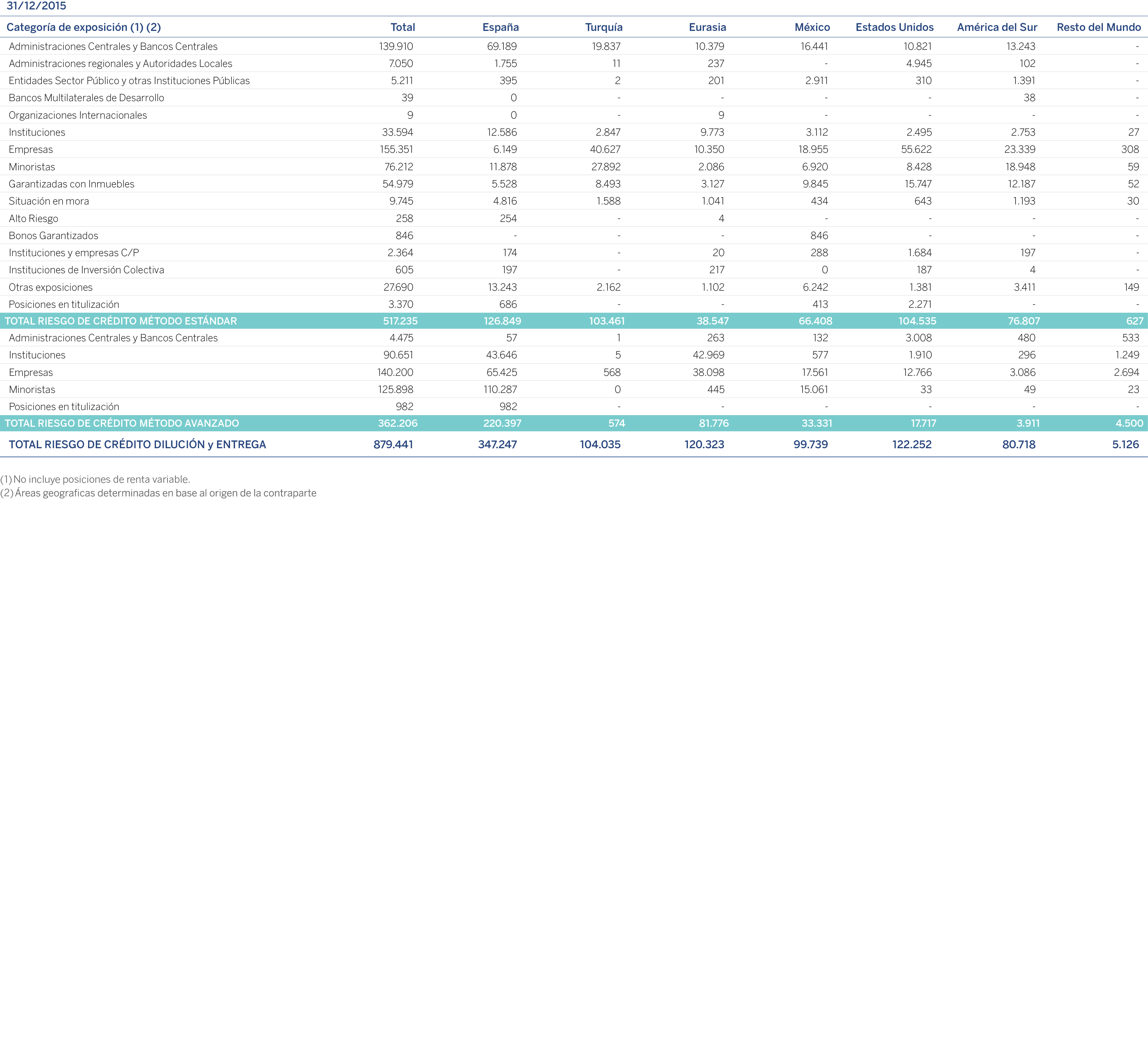

A continuación, se muestra la distribución por áreas geográficas de la exposición original, bruta de provisiones en función del país del acreditado. La distribución incluye las exposiciones por el método estándar y avanzado, así como riesgo de contraparte, no incorporando las posiciones en renta variable.

De forma adicional, se muestra de forma gráfica la distribución de la exposición original por geografía del Grupo, donde se puede observar el elevado grado de diversificación geográfica que presenta el Grupo y, que constituye una de las palancas clave en su crecimiento estratégico.

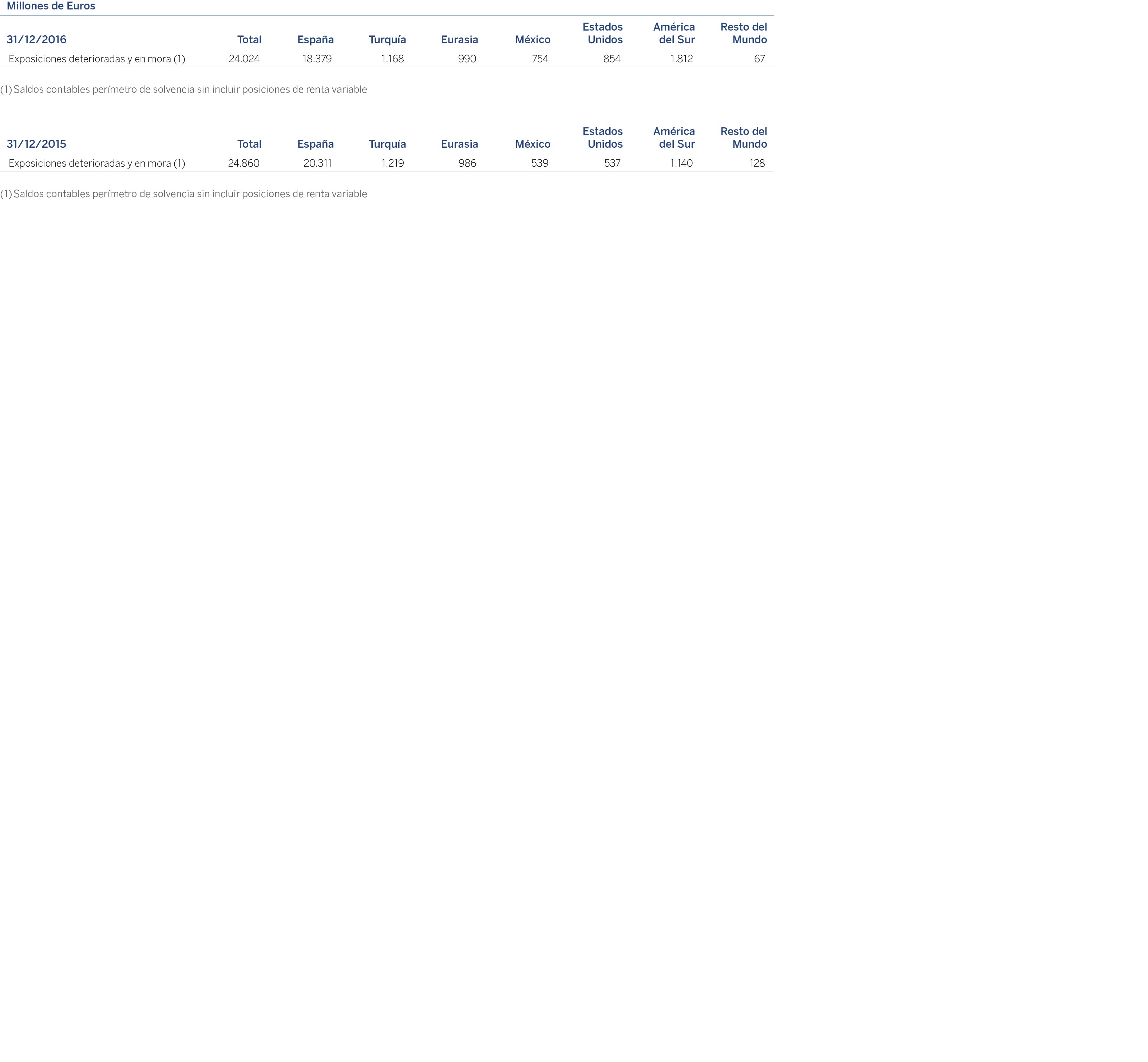

A continuación, se muestra la distribución por áreas geográficas de los saldos contables de las exposiciones en mora y deterioradas de los activos financieros y riesgos contingentes, teniendo en cuenta que las exposiciones deterioradas y en mora a las que se hace referencia se han determinado en base a la definición contable pero con perímetro prudencial:

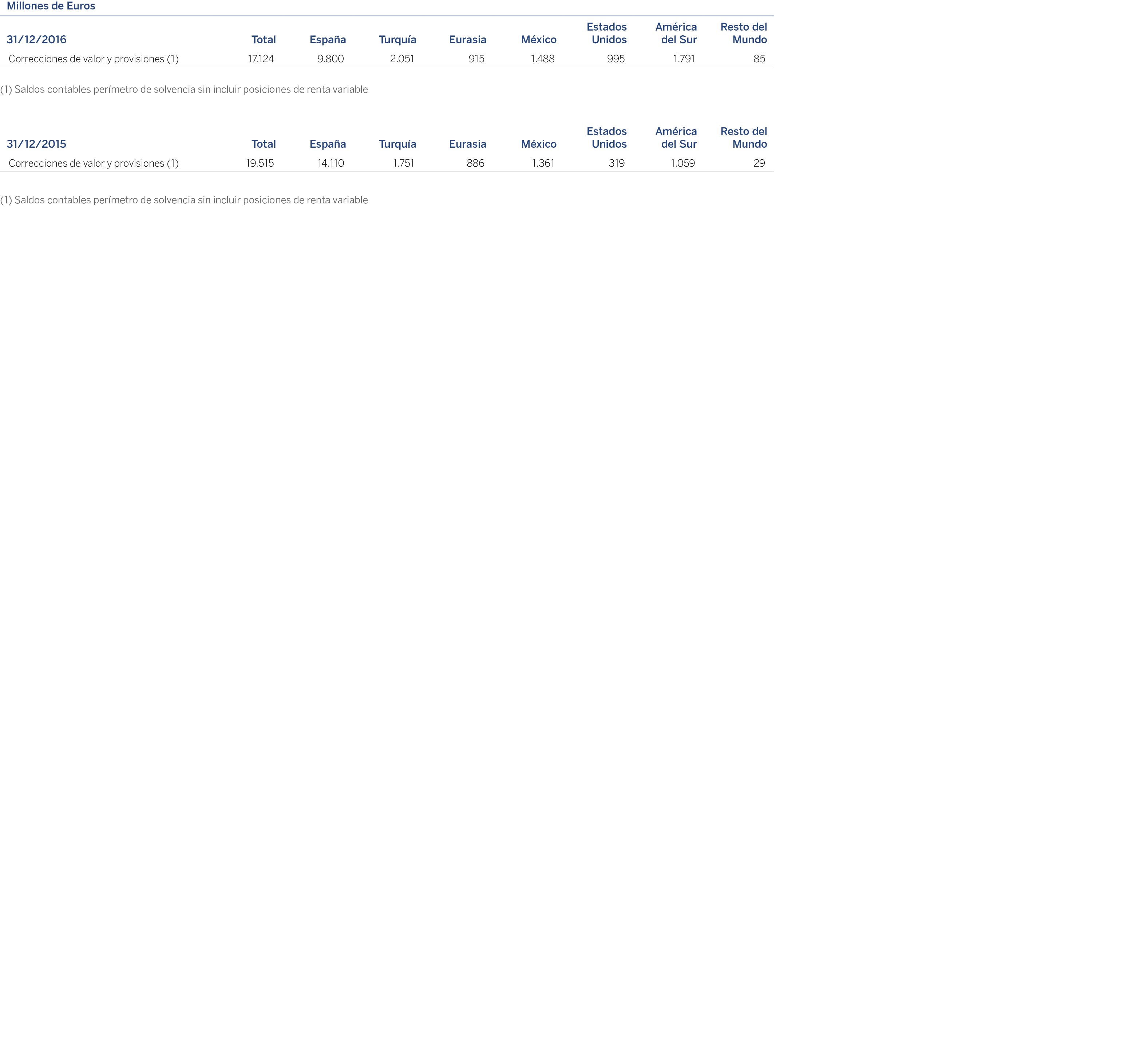

A continuación, se muestra la distribución por áreas geográficas de los saldos contables de las correcciones de valor por deterioro de activos financieros y provisiones por riesgos contingentes:

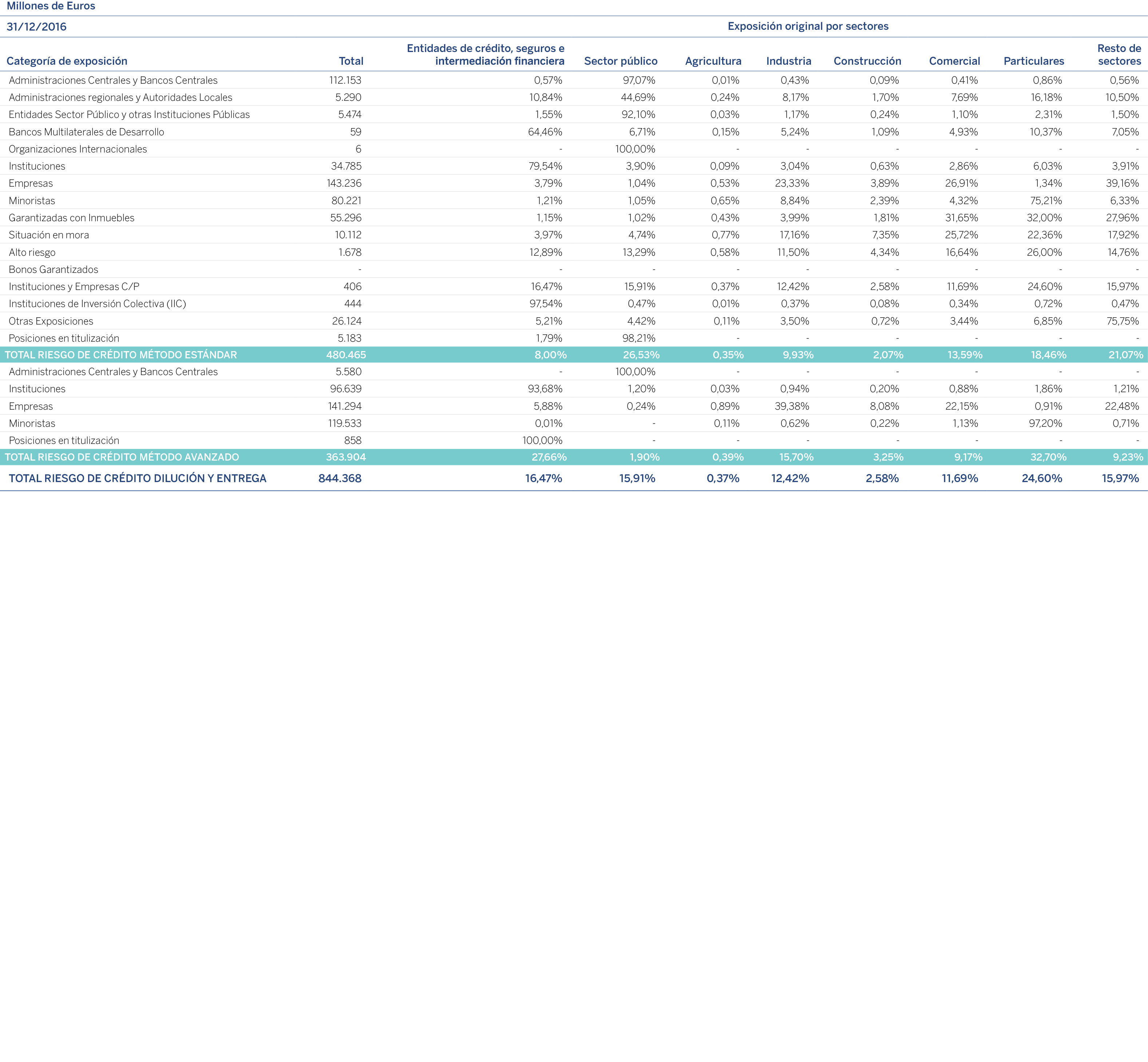

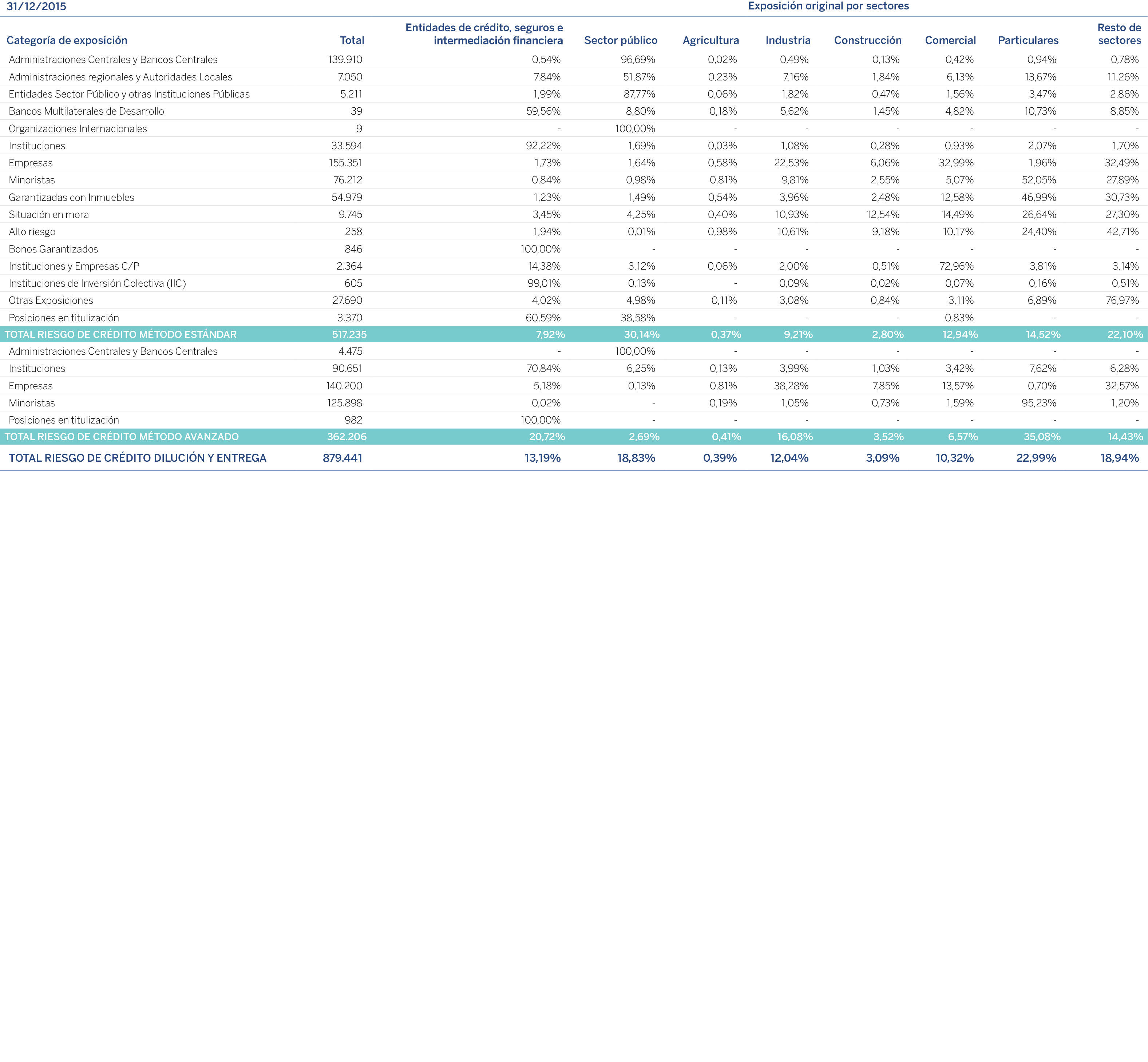

A continuación, se muestra la distribución por sector económico (método estándar y avanzado y riesgo de contraparte) de la exposición original, excluidas las posiciones en renta variable:

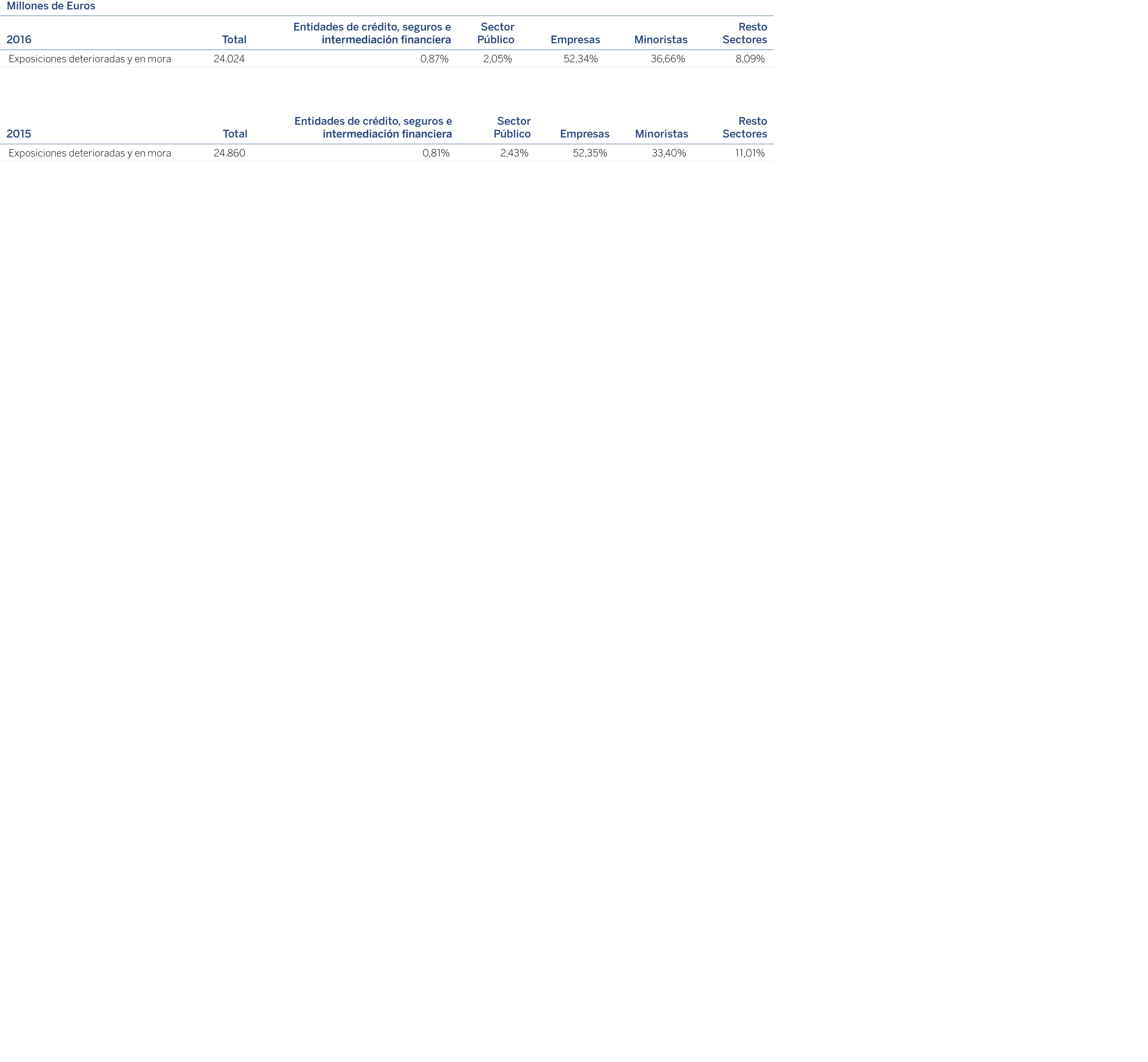

A continuación, se muestra la distribución por contraparte de los saldos contables de las exposiciones en mora y deterioradas de los activos financieros y riesgos contingentes:

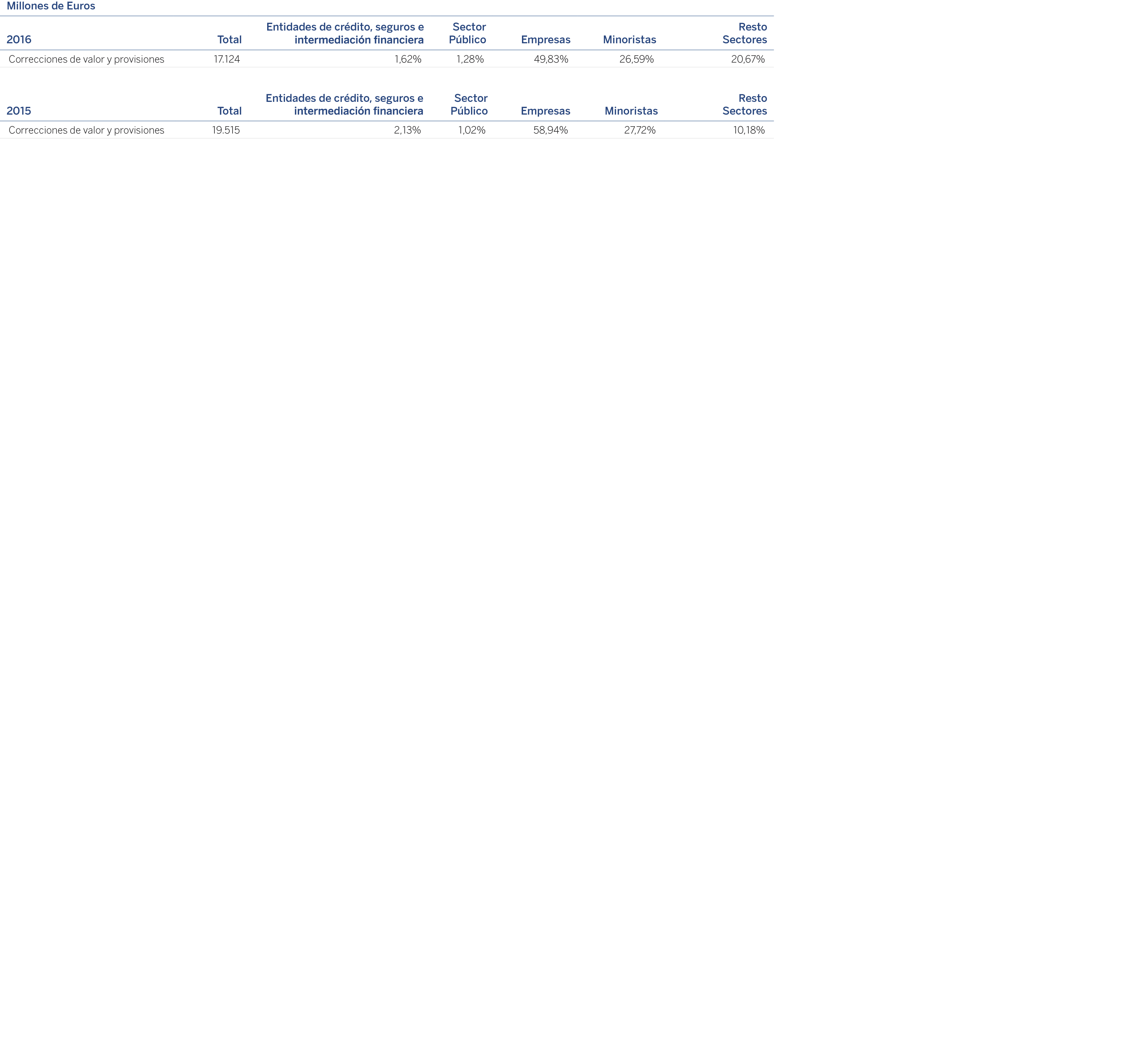

A continuación, se muestra la distribución por contraparte de los saldos contables de las correcciones de valor de activos financieros y provisiones por riesgos contingentes:

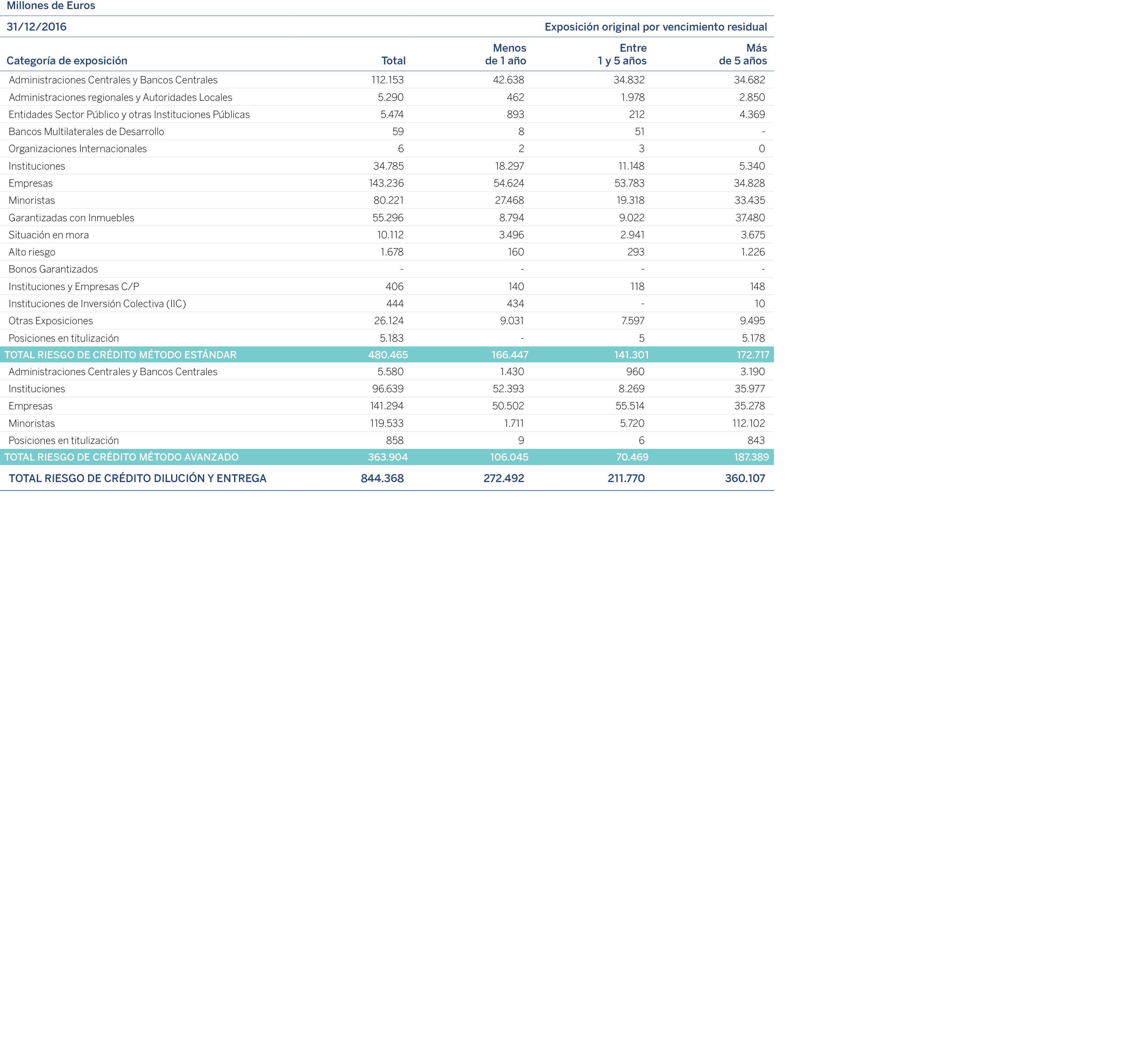

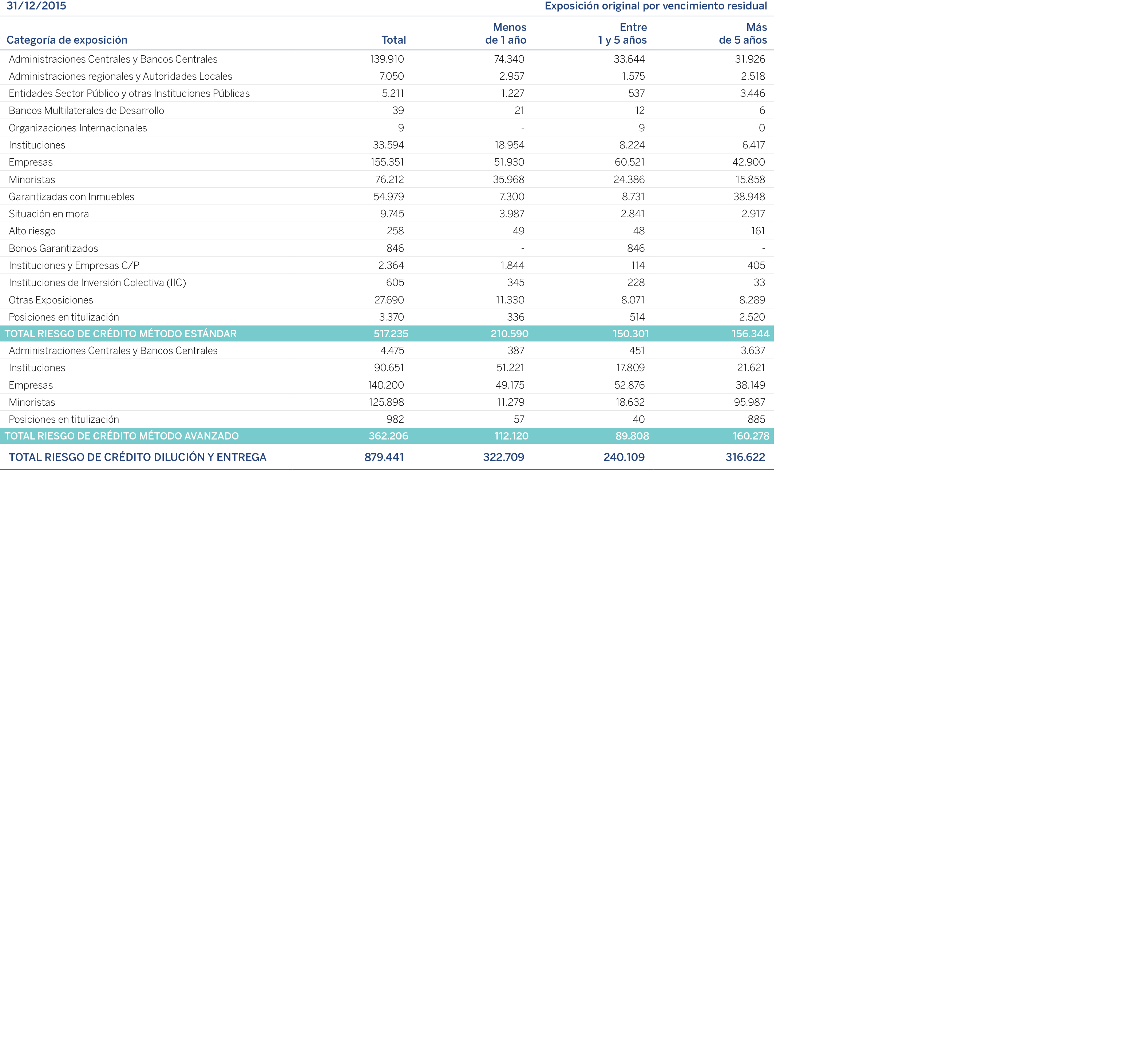

A continuación, se muestra la distribución de la exposición original por vencimiento residual, desglosada por categorías de exposición según los modelos estándar y avanzado y riesgo de contraparte, sin incluir la posición en renta variable:

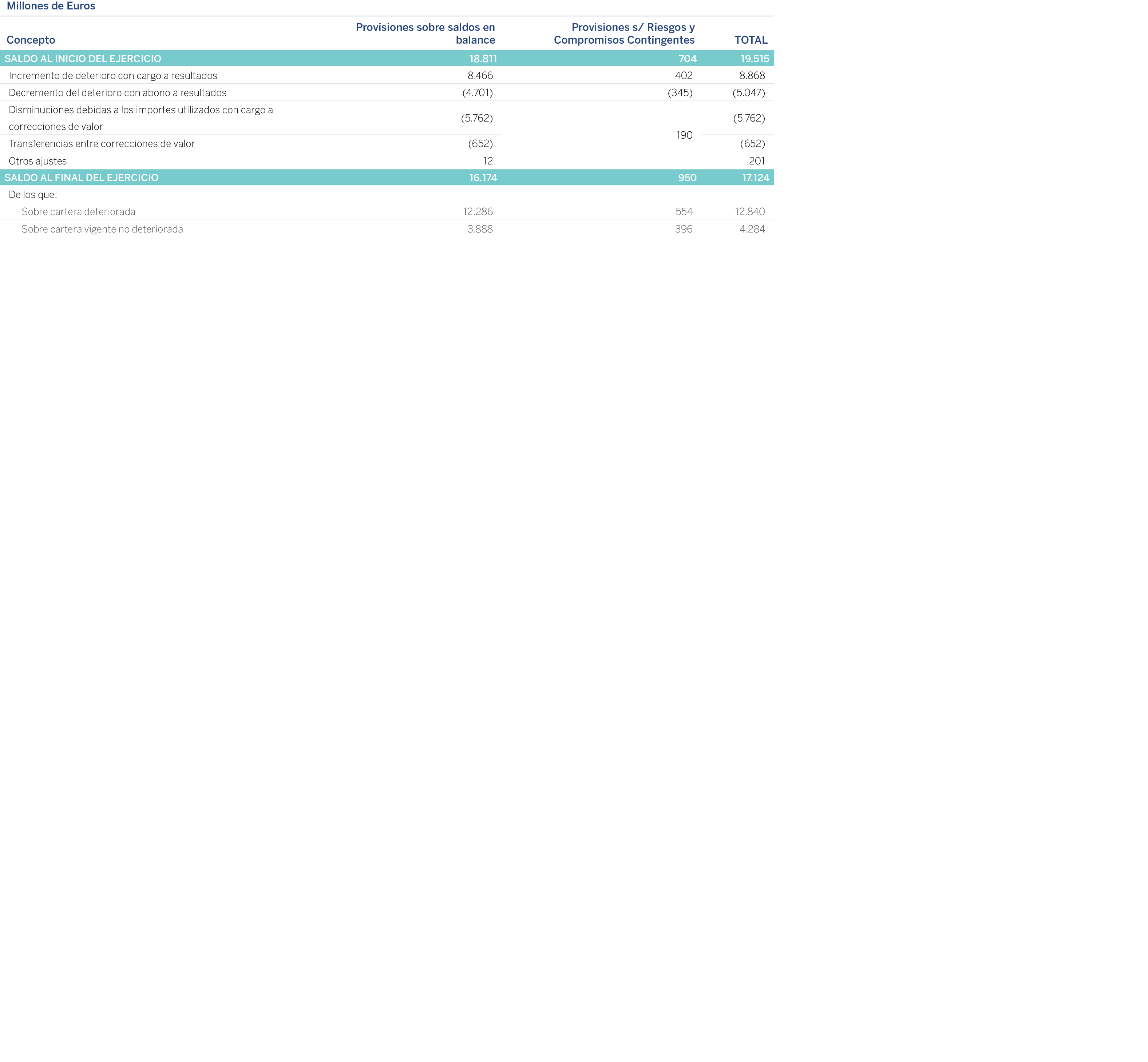

A continuación, se presenta el movimiento acontecido durante el ejercicio 2016 en las correcciones de valor por deterioro y provisiones de los activos financieros en balance; y de los riesgos y compromisos contingentes.

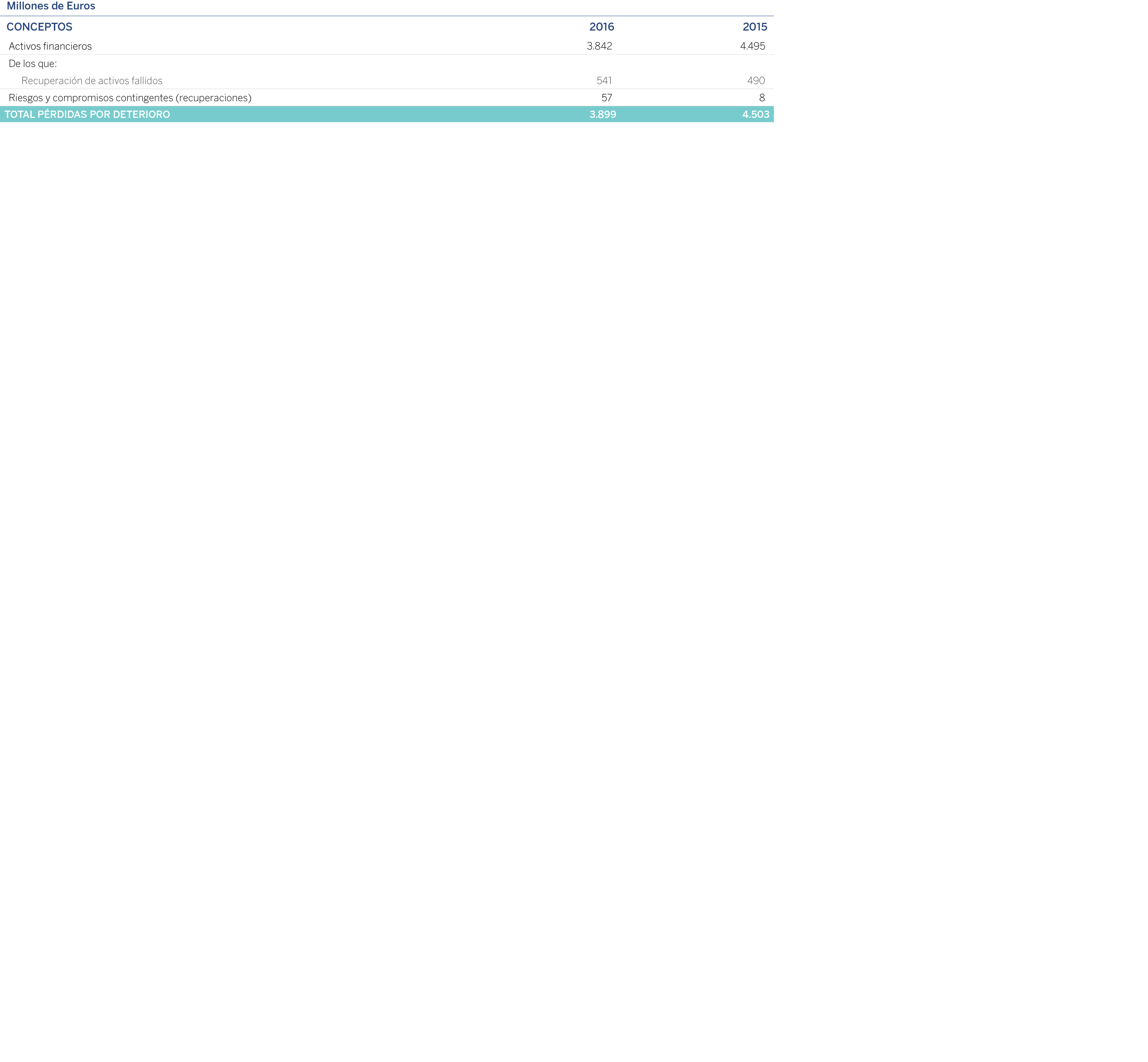

A continuación, se muestra el detalle de las pérdidas por deterioro de activos financieros y de riesgos y compromisos contingentes, así como las reversiones de las pérdidas previamente reconocidas en activos fallidos registradas directamente contra la cuenta de pérdidas y ganancias durante los ejercicios 2016 y 2015.

Adicionalmente, se incluye a continuación un movimiento en el stock de exposiciones incumplidas dentro de balance entre el 31 de diciembre de 2016 y el 31 de diciembre de 2015:

Las agencias de calificación externa (ECAI) designadas por el Grupo para determinar las ponderaciones de riesgo aplicables a sus exposiciones son las siguientes: Standard&Poors, Moodys, Fitch y DBRS.

Las exposiciones para las que se utilizan las calificaciones de cada ECAI son aquellas correspondientes a la cartera mayorista, básicamente, las relativas a “Soberanos y Bancos Centrales” en países desarrollados e “Instituciones financieras”.

En aquellos casos en los que para una contraparte existan calificaciones por diferentes ECAI, el Grupo sigue el procedimiento establecido en el artículo 261 de la normativa de solvencia, en donde se detalla el orden de prelación a utilizar en la asignación de calificaciones.

Por un lado, cuando para una exposición calificada estén disponibles dos calificaciones crediticias distintas efectuadas por ECAI designadas, se aplicará a la exposición la ponderación de riesgo más alta. En cambio, cuando haya más de dos calificaciones crediticias para una misma exposición calificada, se utilizarán las dos calificaciones crediticias que produzcan las ponderaciones de riesgo más bajas. Si las dos ponderaciones de riesgo más bajas coinciden, se aplicará esa ponderación; si no coinciden, se aplicará la más alta de las dos.

La correspondencia entre la escala alfanumérica de cada agencia utilizada y las categorías de riesgo empleadas por el Grupo son las definidas en el final draft Implementing Technical Standards on the mapping of ECAIs’ credit assessment under Article 136(1) and (3) of Regulation (EU) No 575/2013; dando cumplimiento a lo establecido en el artículo 136 de la CRR.

El número de casos y el importe de estas asignaciones es irrelevante en el Grupo a efectos de admisión crediticia y gestión del riesgo emisor.

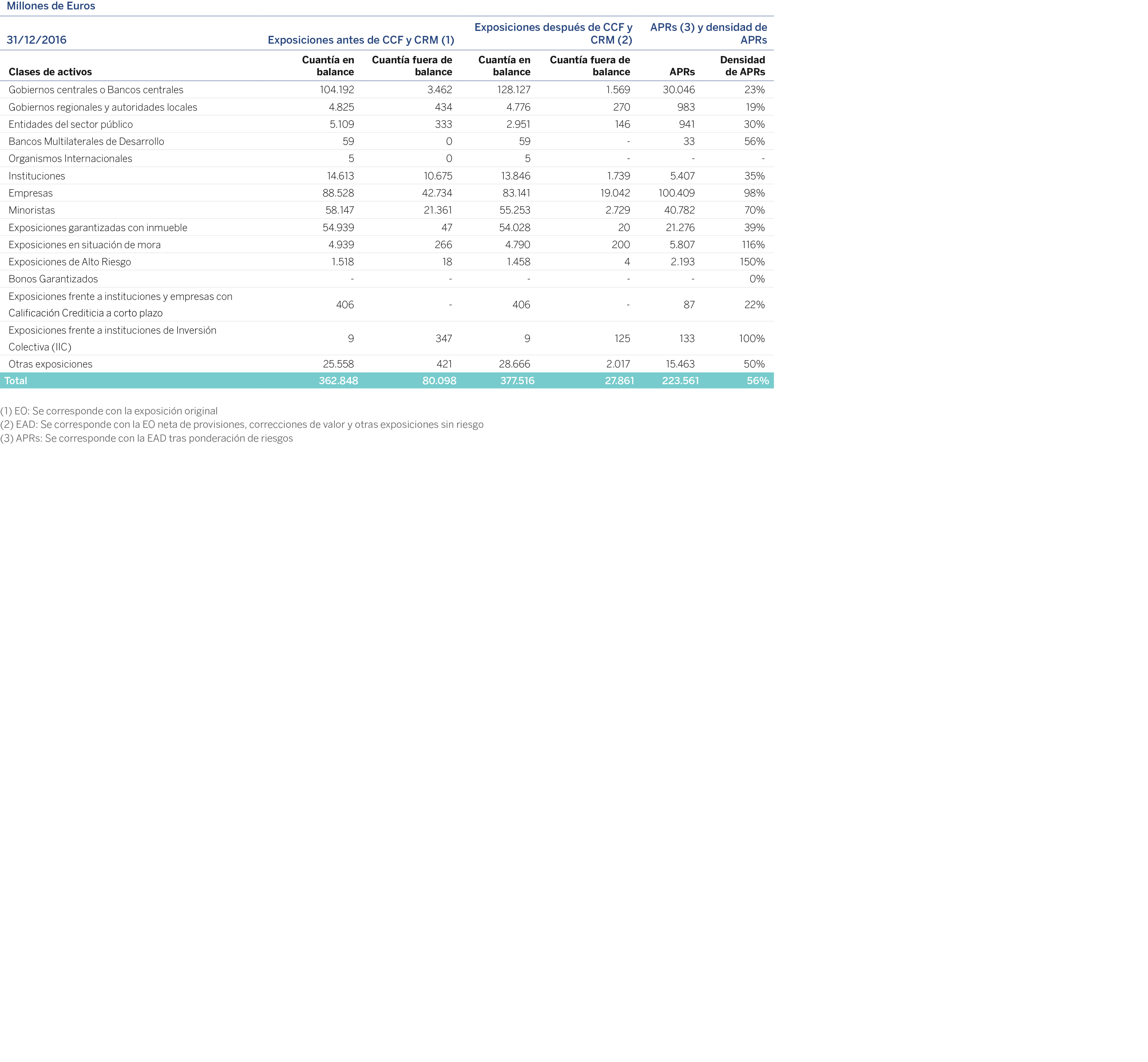

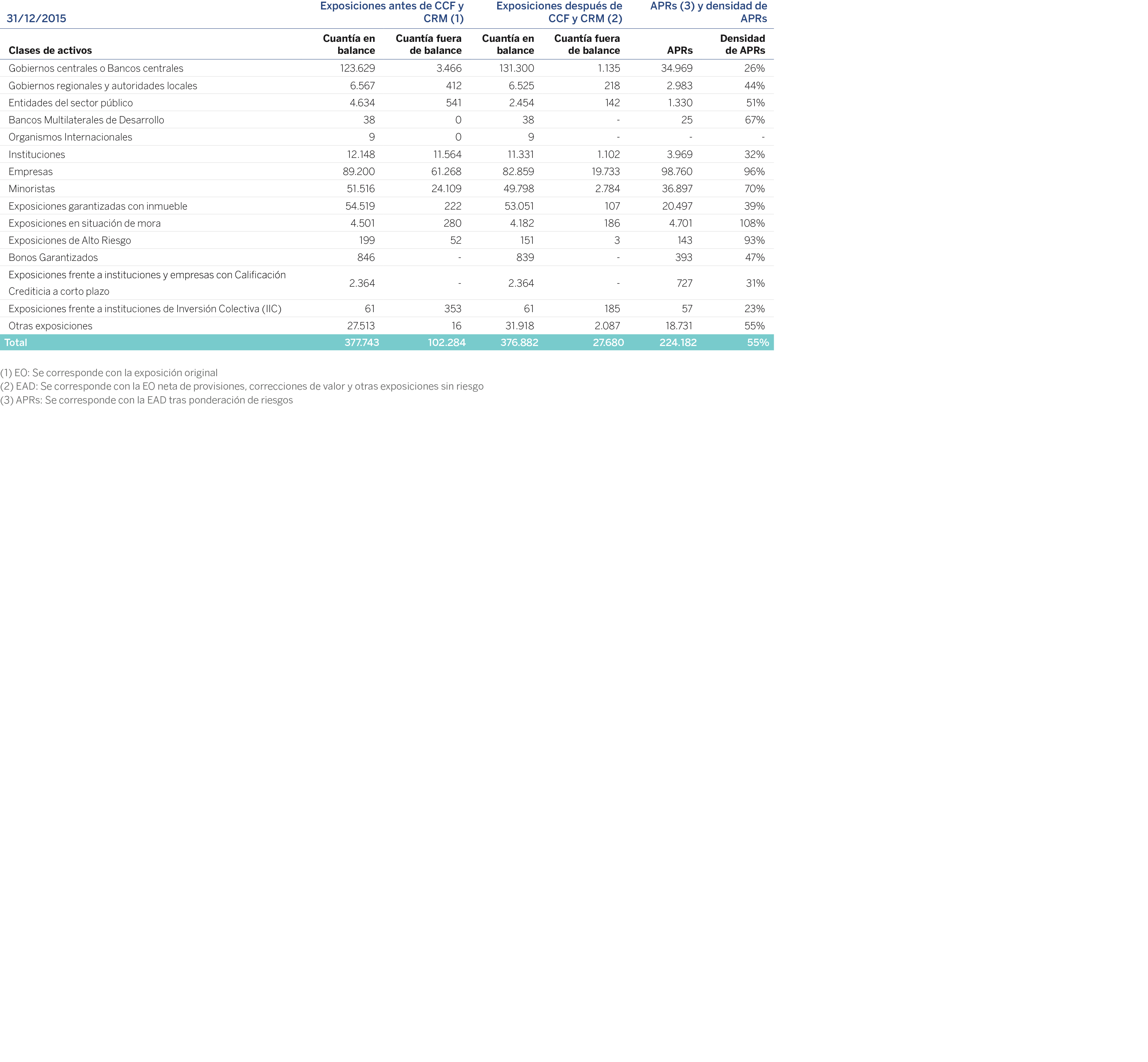

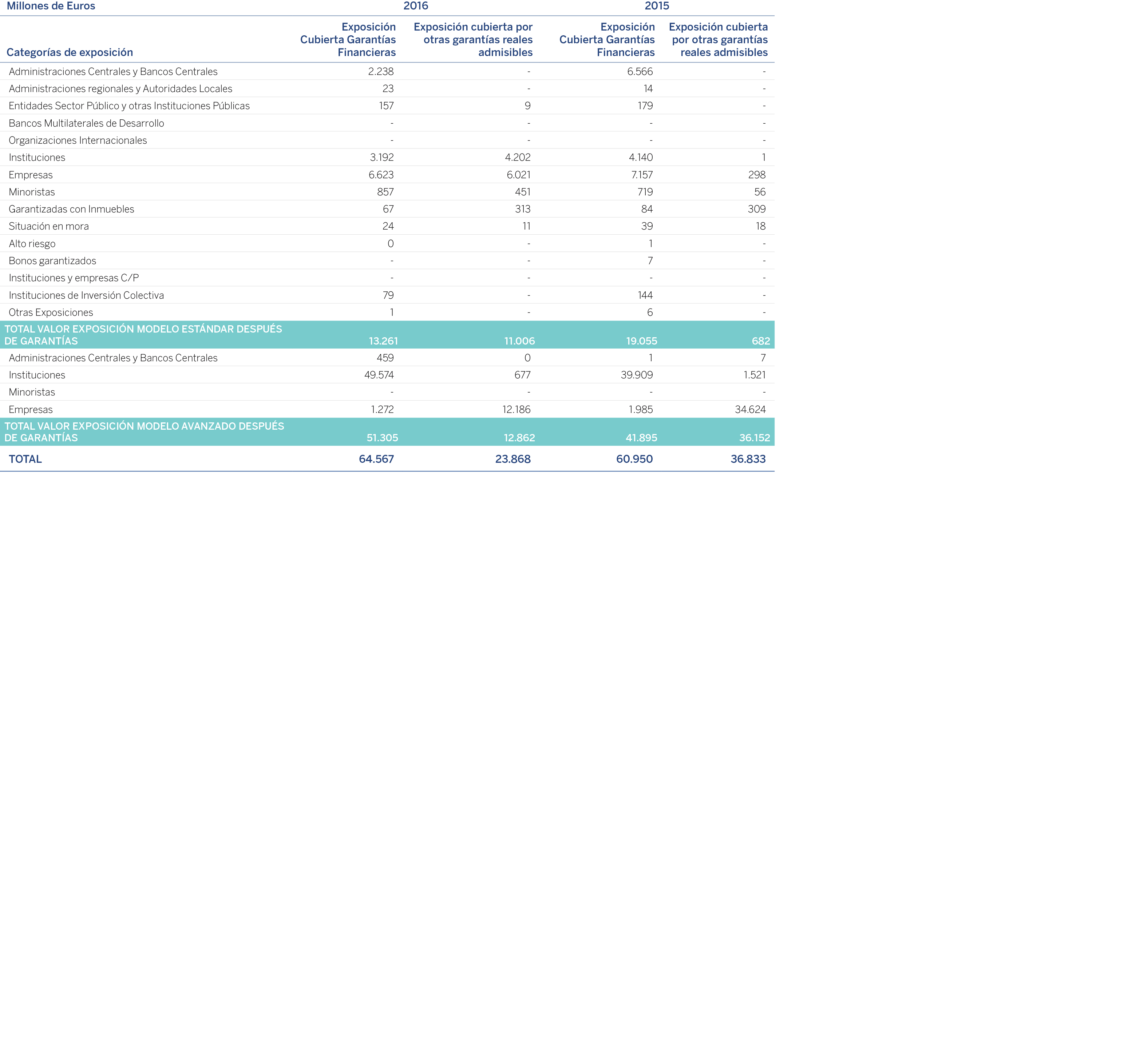

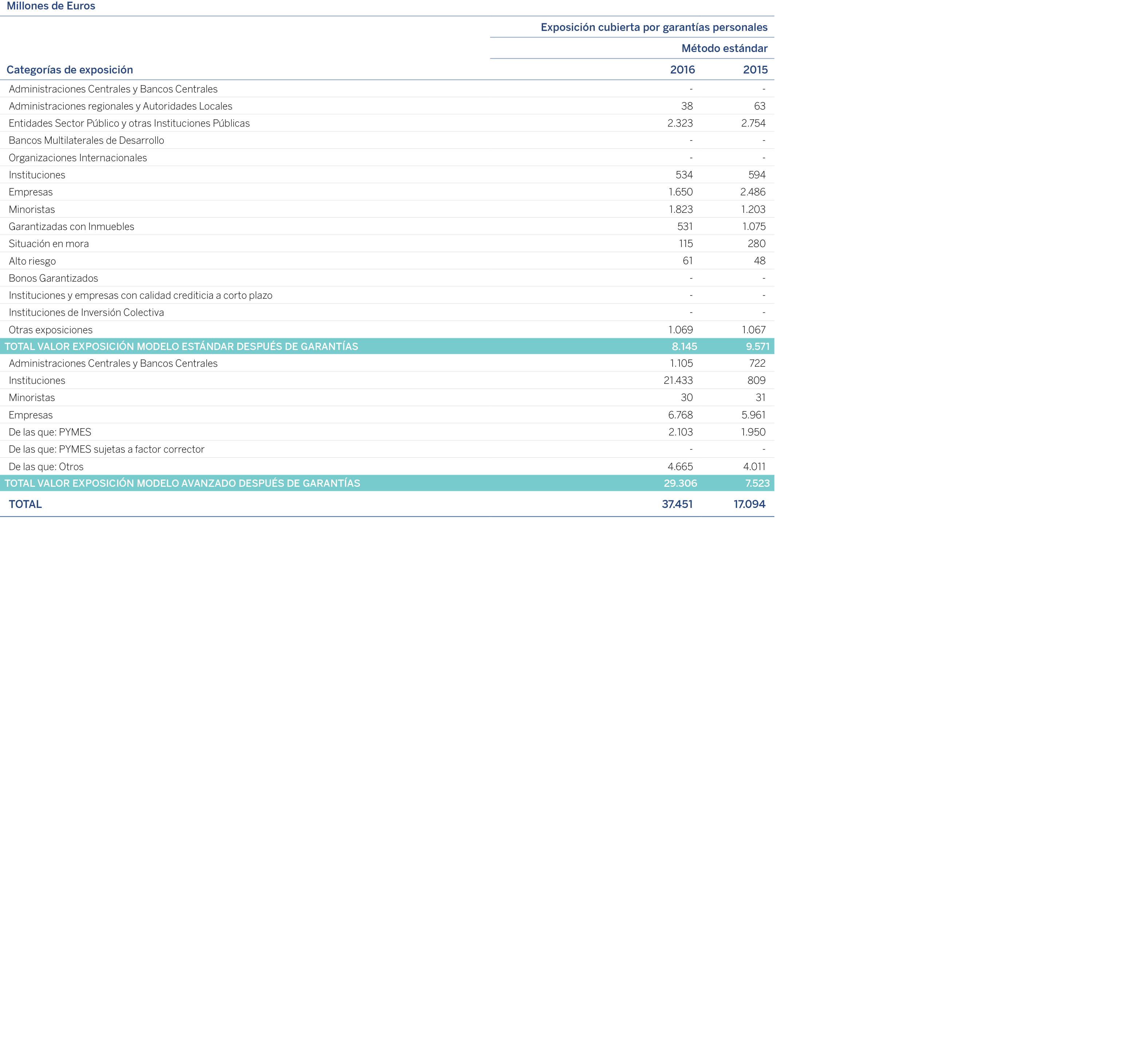

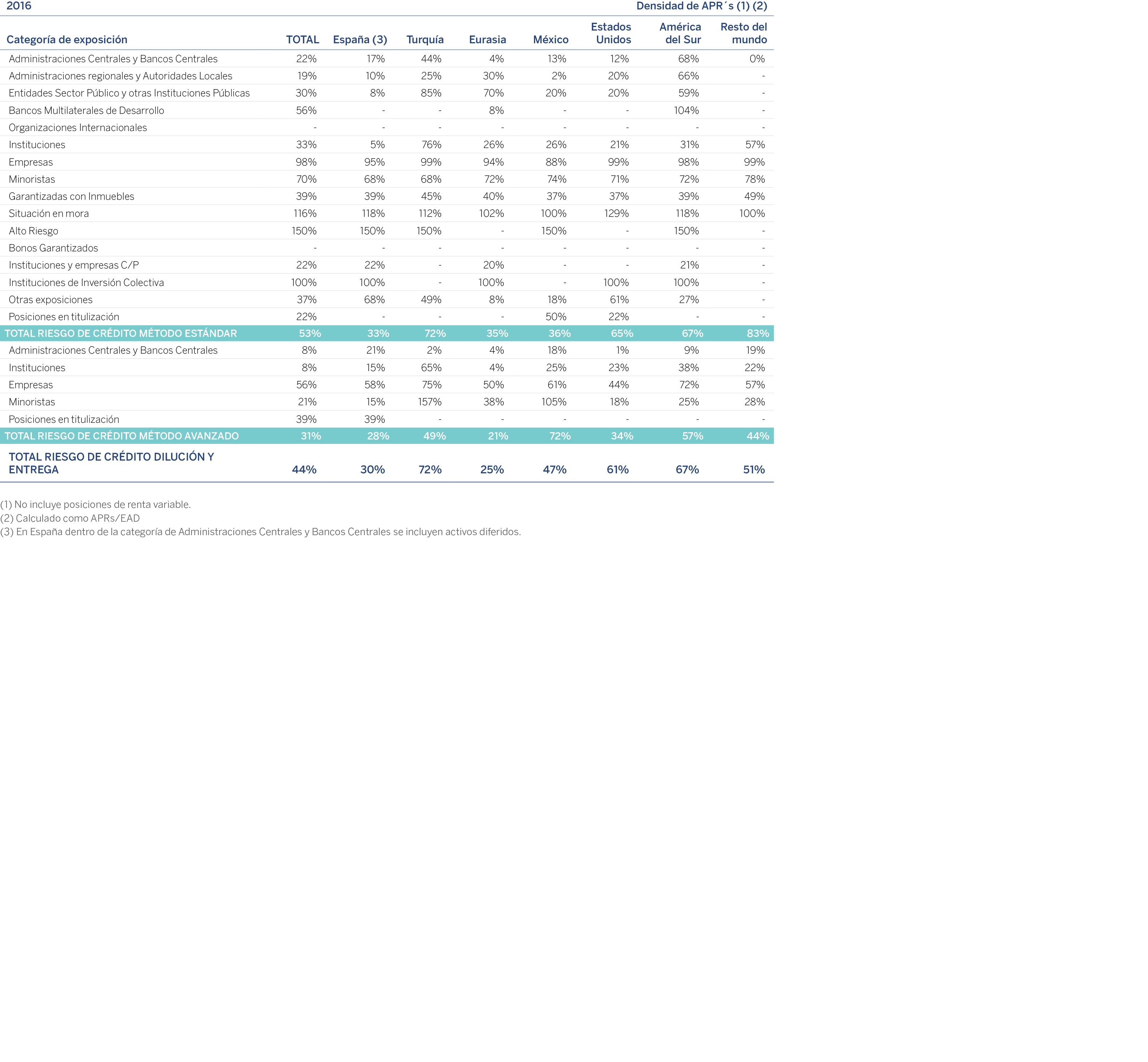

A continuación se muestran los importes de exposición original neta de provisiones y ajustes de valor, la exposición tras técnicas de reducción del riesgo y la densidad de APRs para cada categoría de exposición calculados por método estándar, excluyendo titulizaciones así como la exposición al riesgo de contraparte, que se presenta en el apartado 3.2 de este Informe.

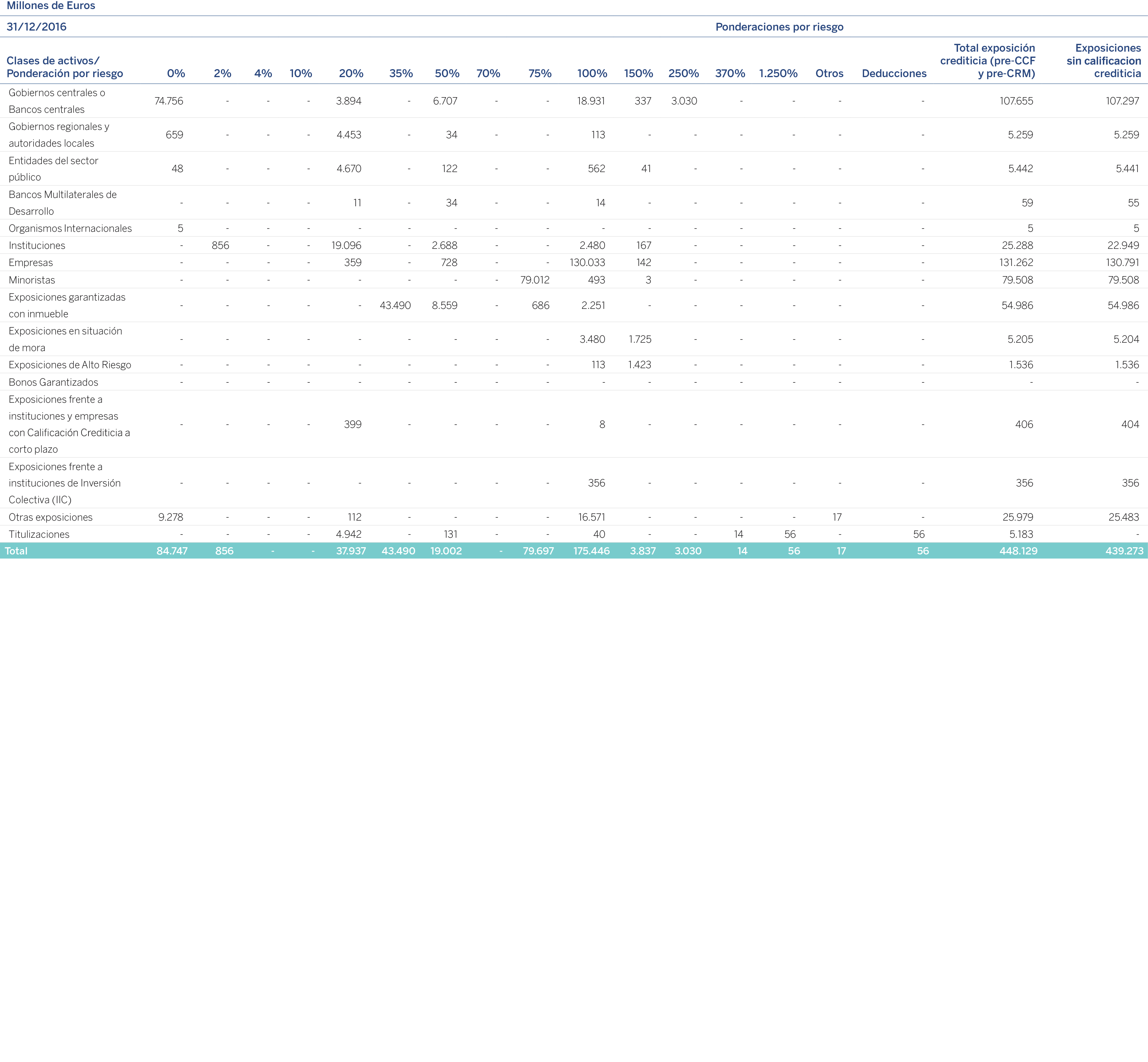

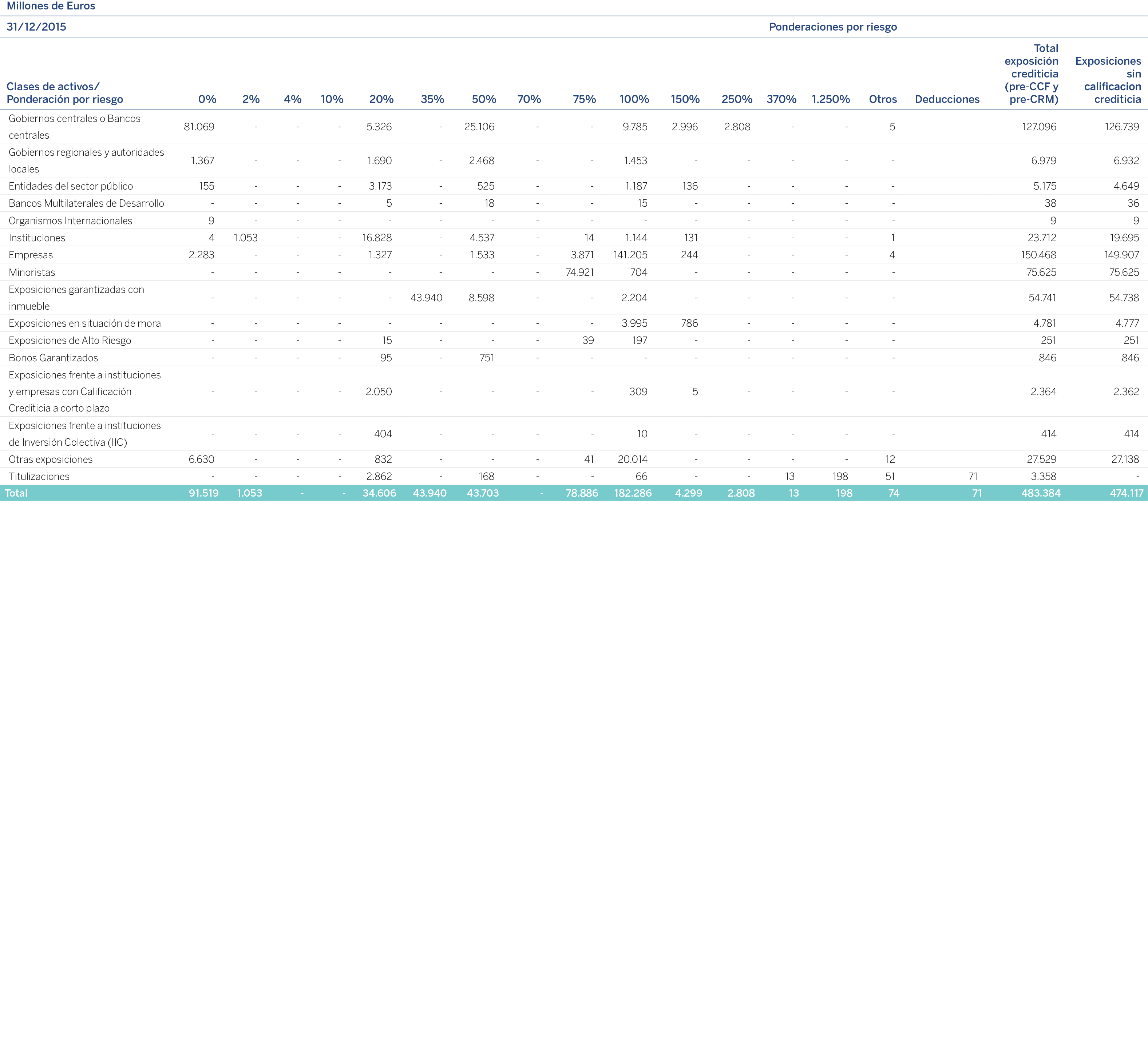

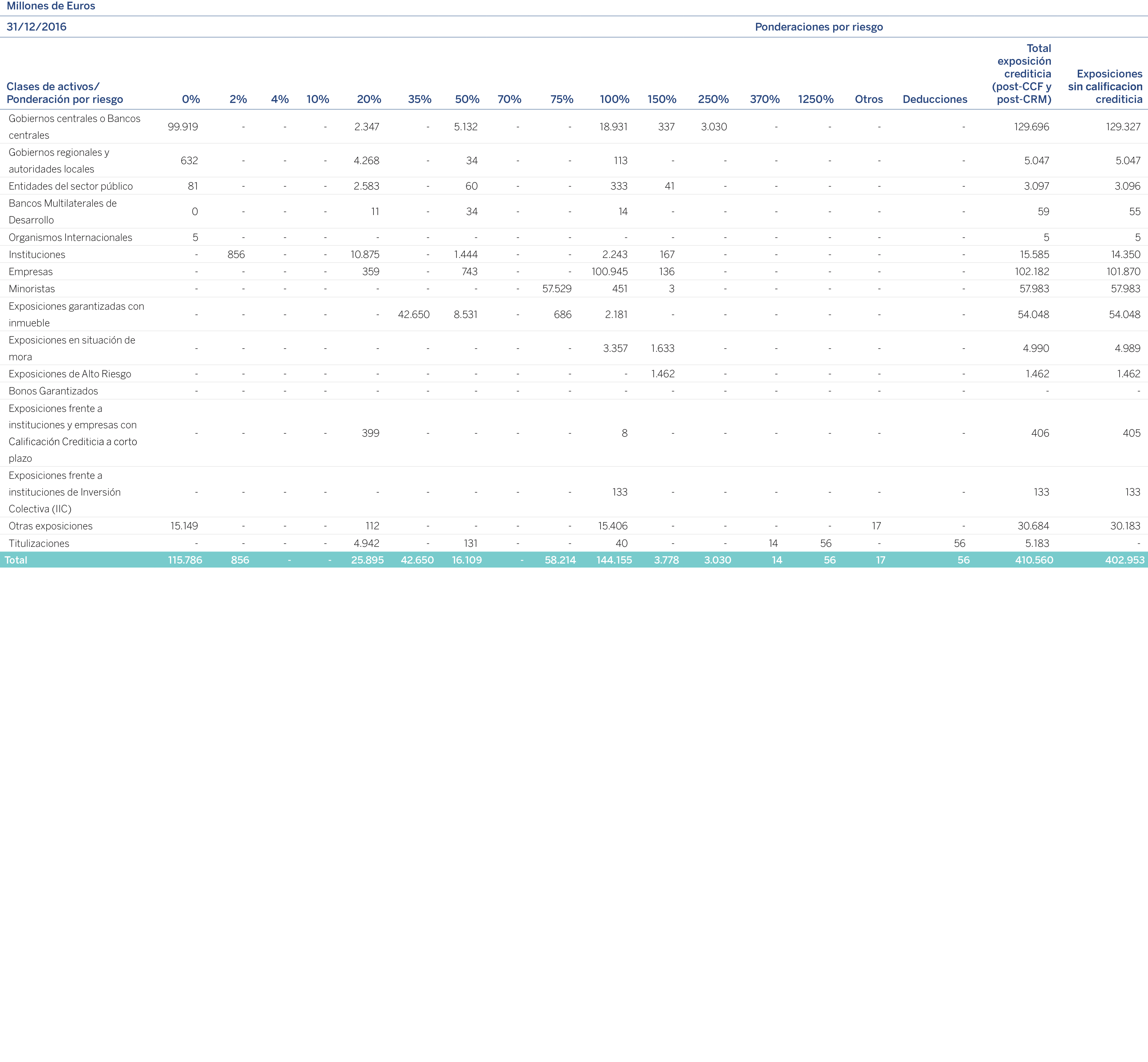

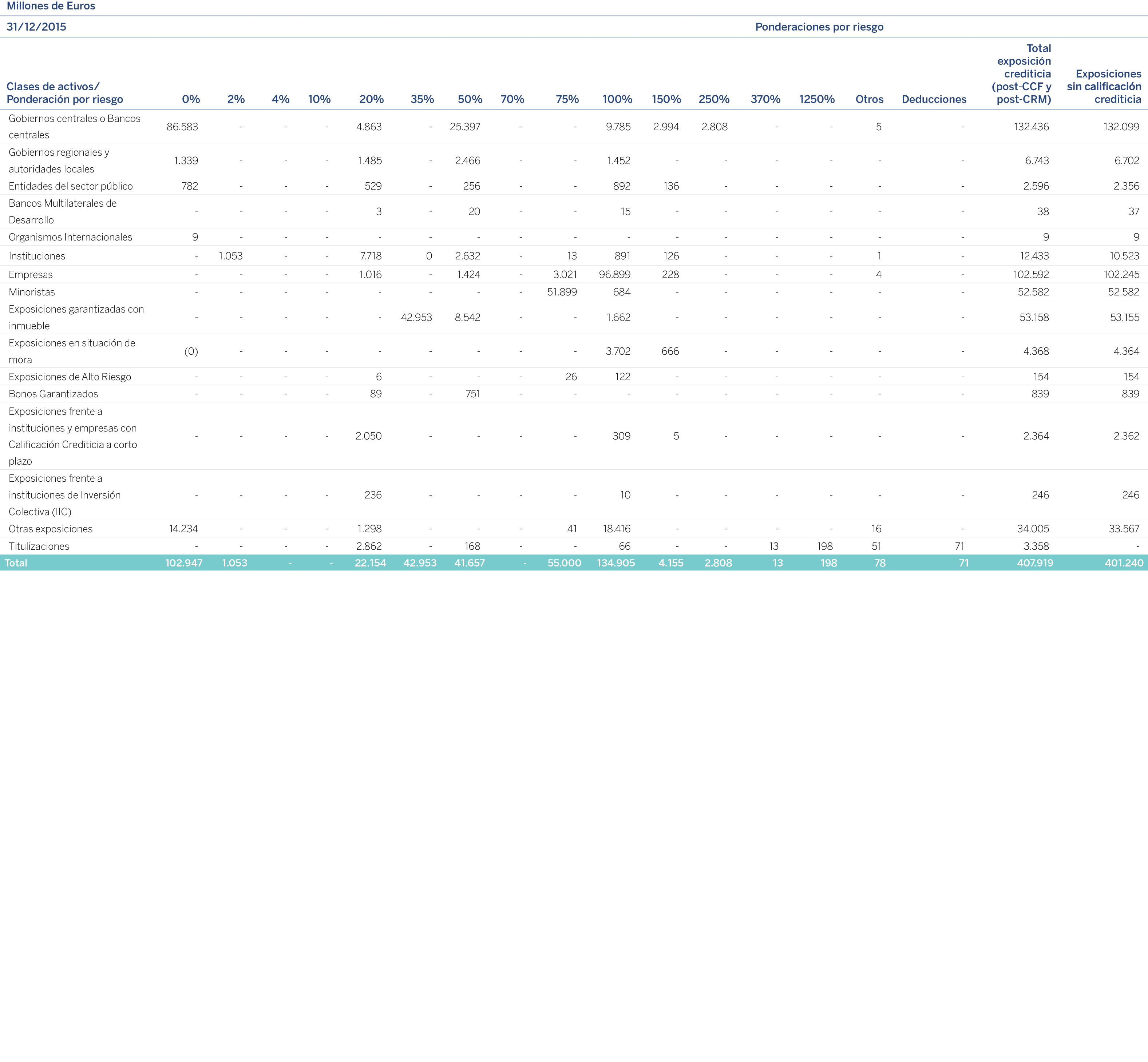

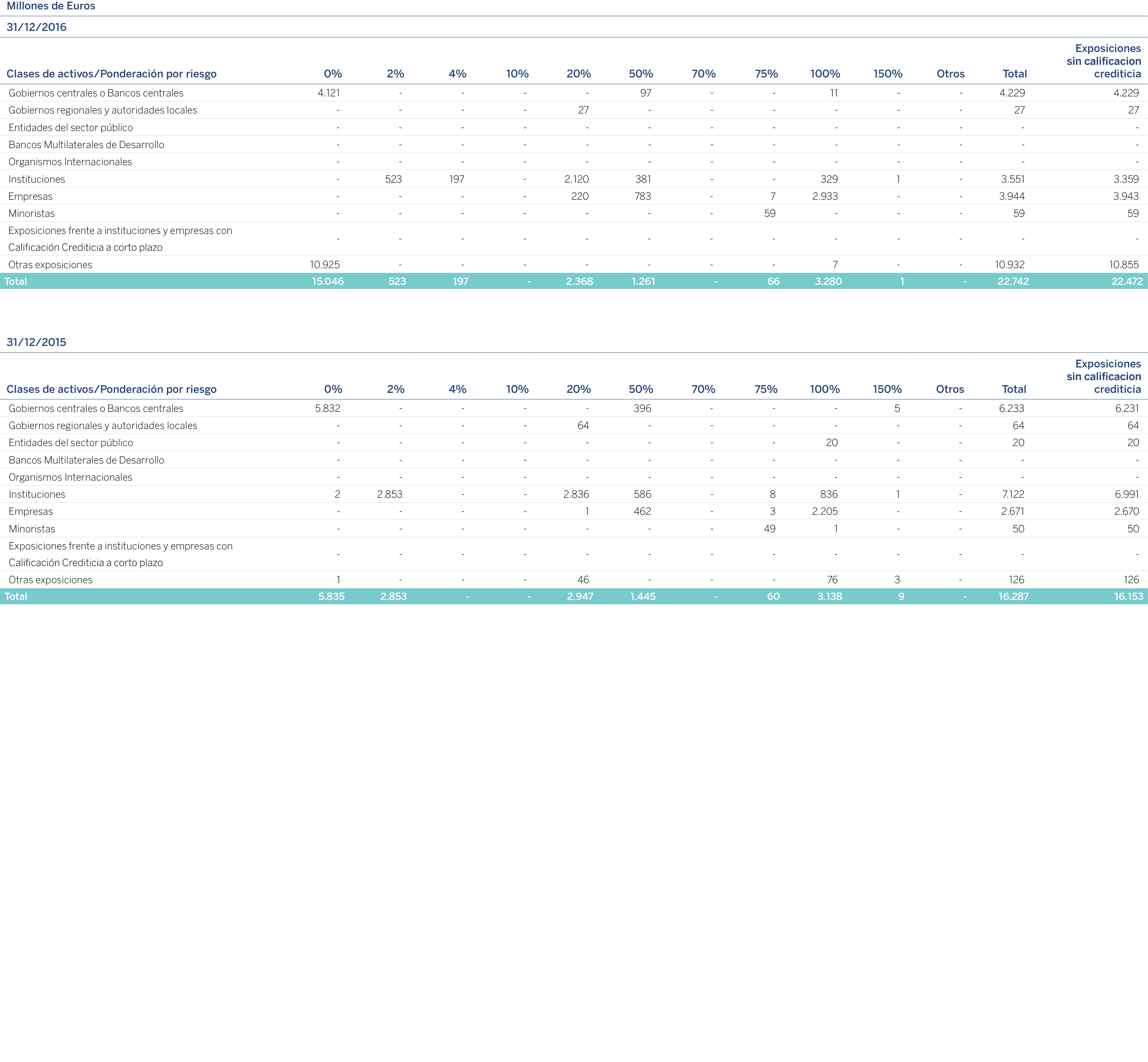

Adicionalmente, en las siguientes tablas se muestran los importes de exposición neta de provisiones, antes y después de la aplicación de las técnicas de reducción del riesgo de crédito para las diferentes ponderaciones de riesgo y para las distintas categorías de exposición que corresponden al método estándar, excluyendo las posiciones en titulización y la exposición de riesgo de crédito de contraparte, de acuerdo con el formato del EU-CR5 (GRPDR) de la EBA.

Las exposiciones netas de provisiones y tras aplicación de CCF y CRM correspondientes a riesgo de contraparte se muestran en la tabla EU-CCR3 del apartado 3.2.6 de este informe.

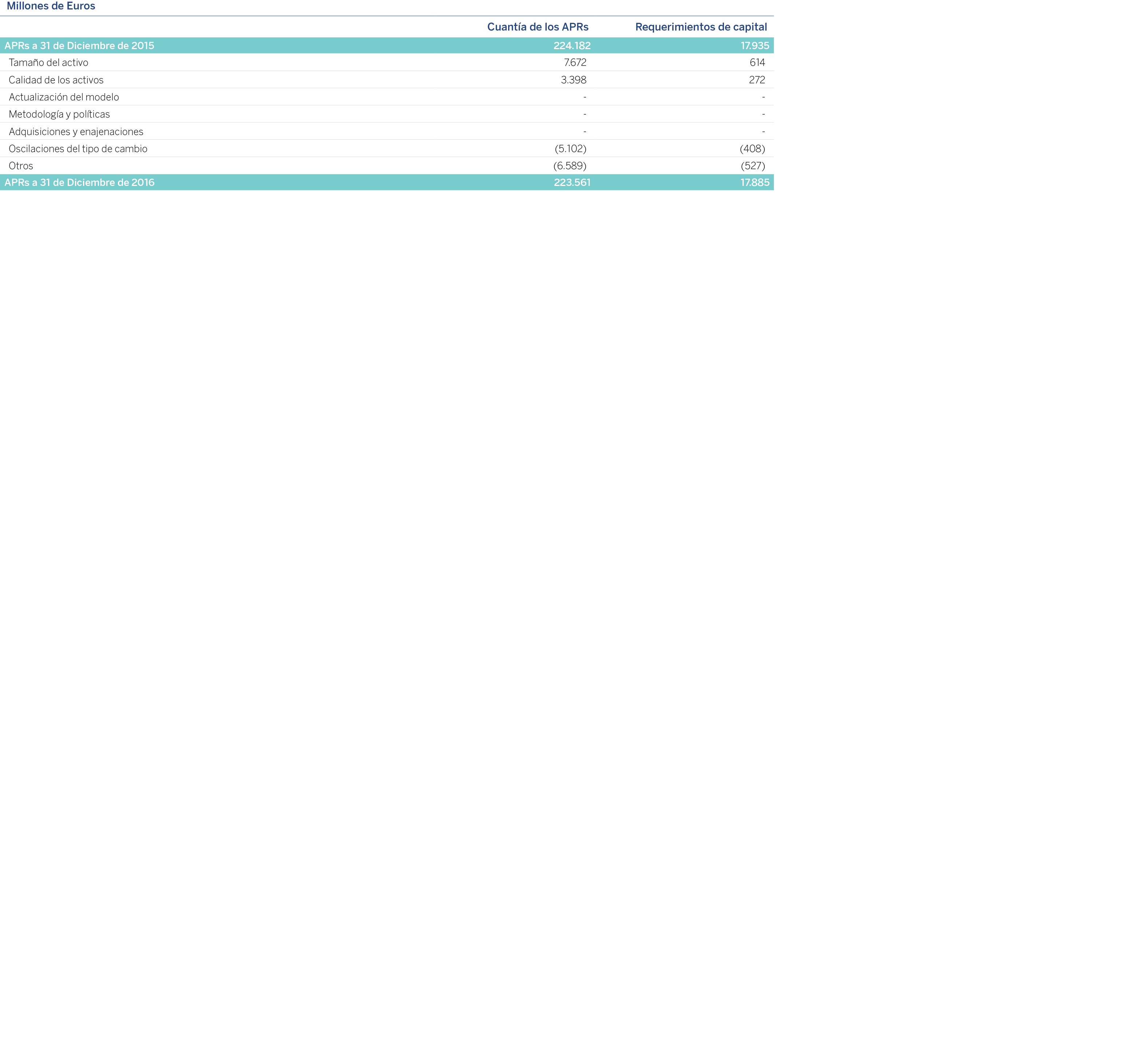

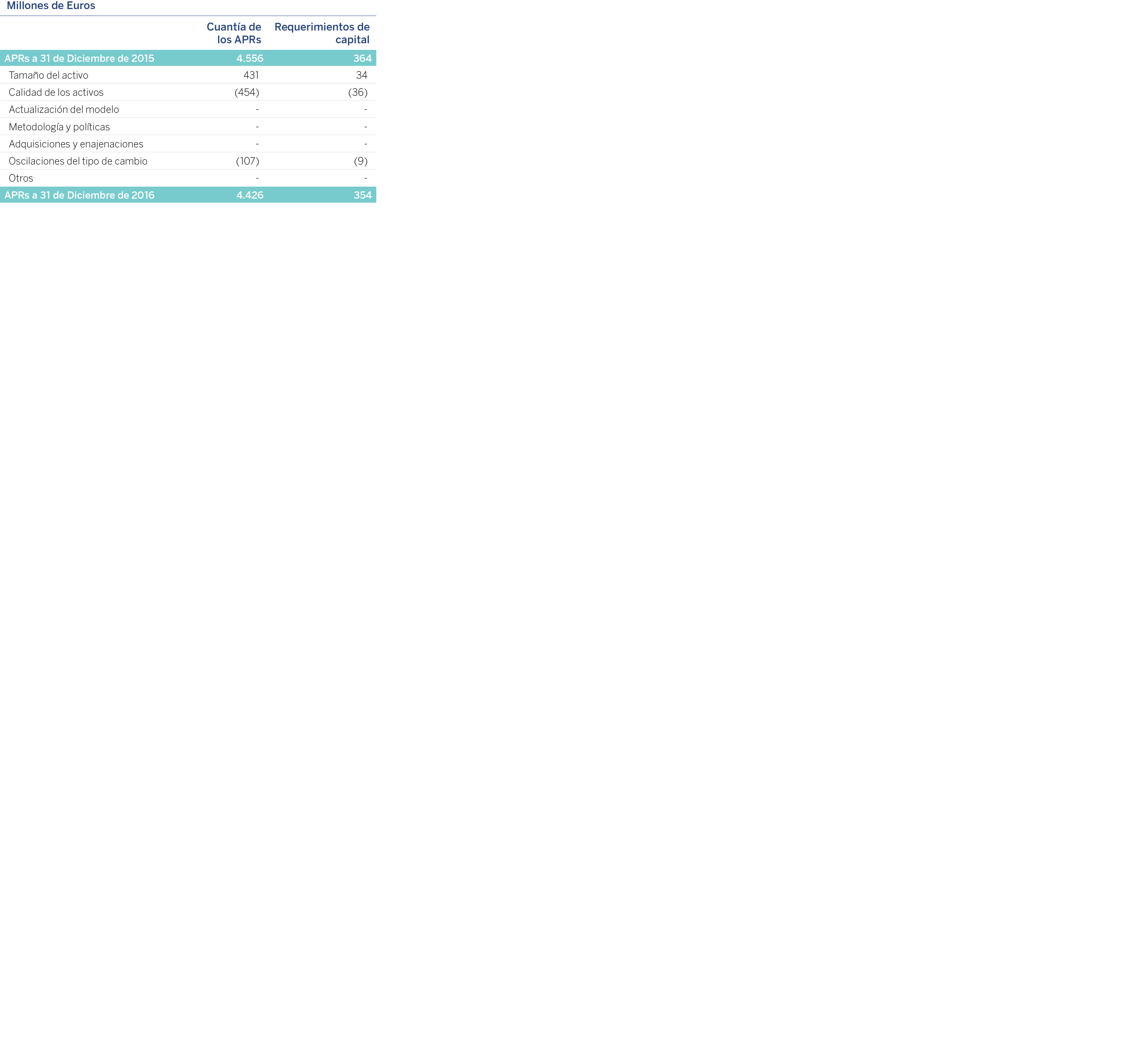

En la siguiente tabla, se presentan las principales variaciones del periodo en términos de APR’s para el modelo estándar de Riesgo de Crédito:

El aumento de APRs por Riesgo de Crédito modelo estándar se debe, principalmente a:

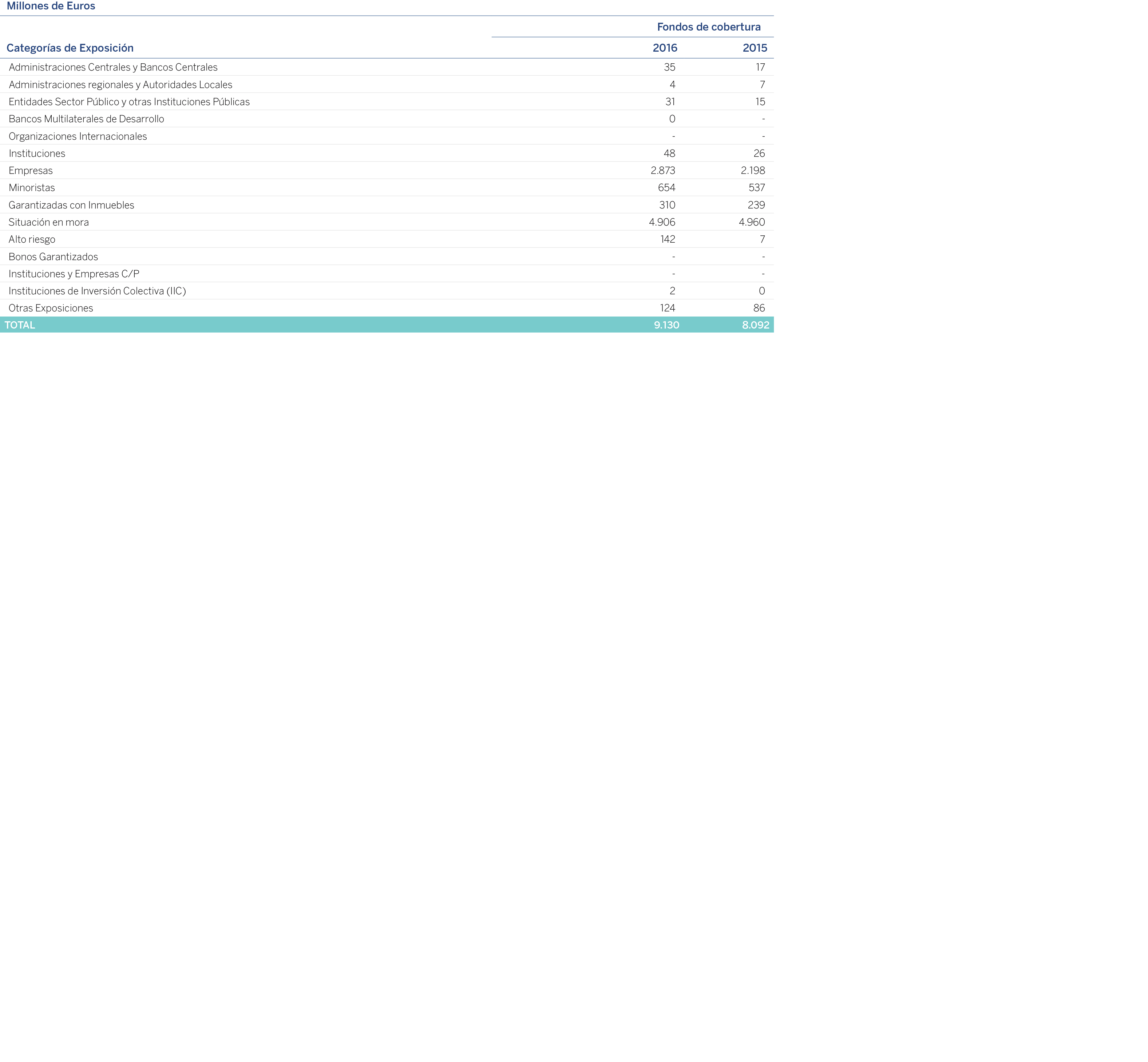

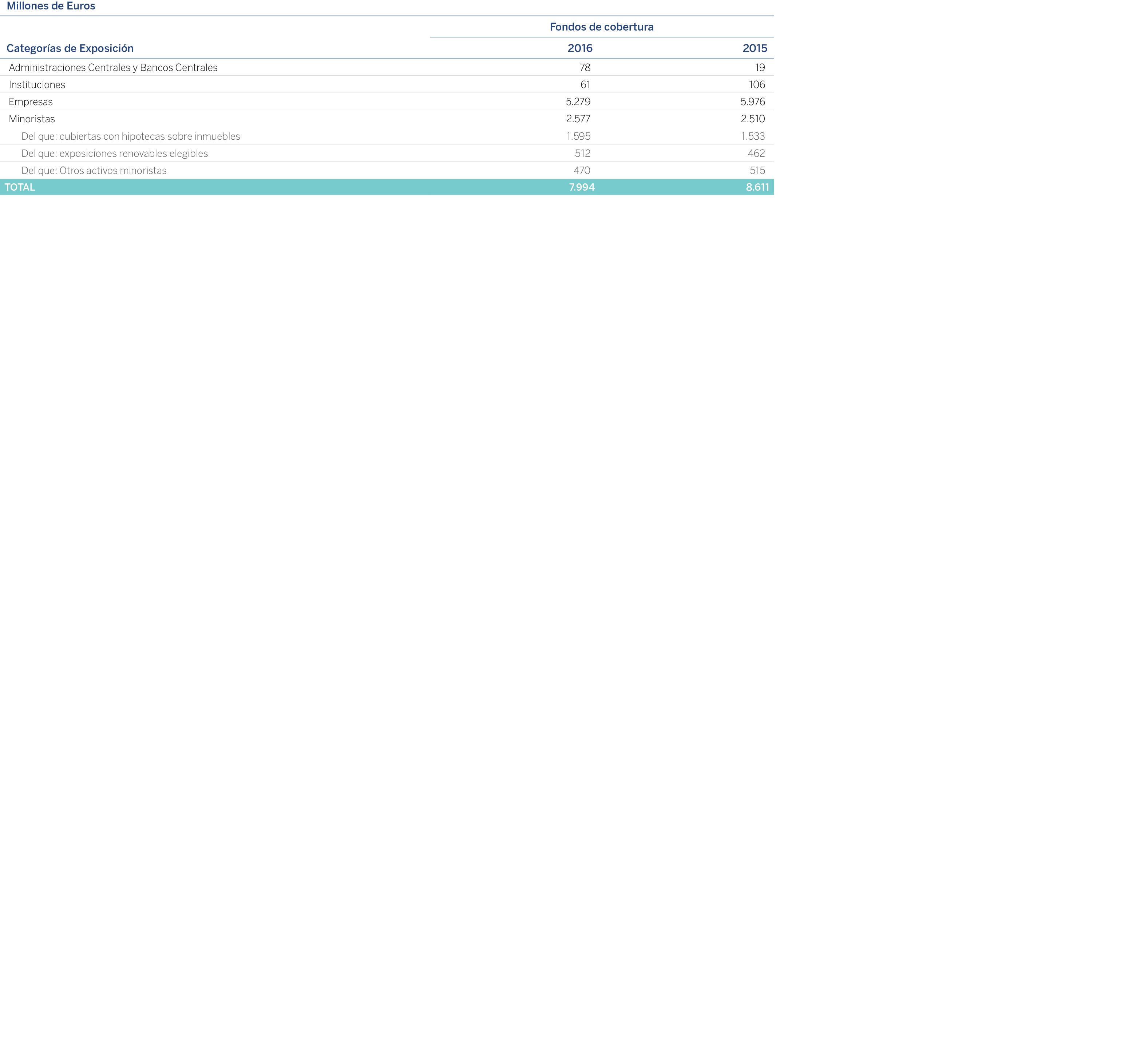

A continuación se muestran los saldos de los fondos de cobertura de riesgo de crédito y contraparte por categorías de exposición a 31 de Diciembre de 2016 y 2015:

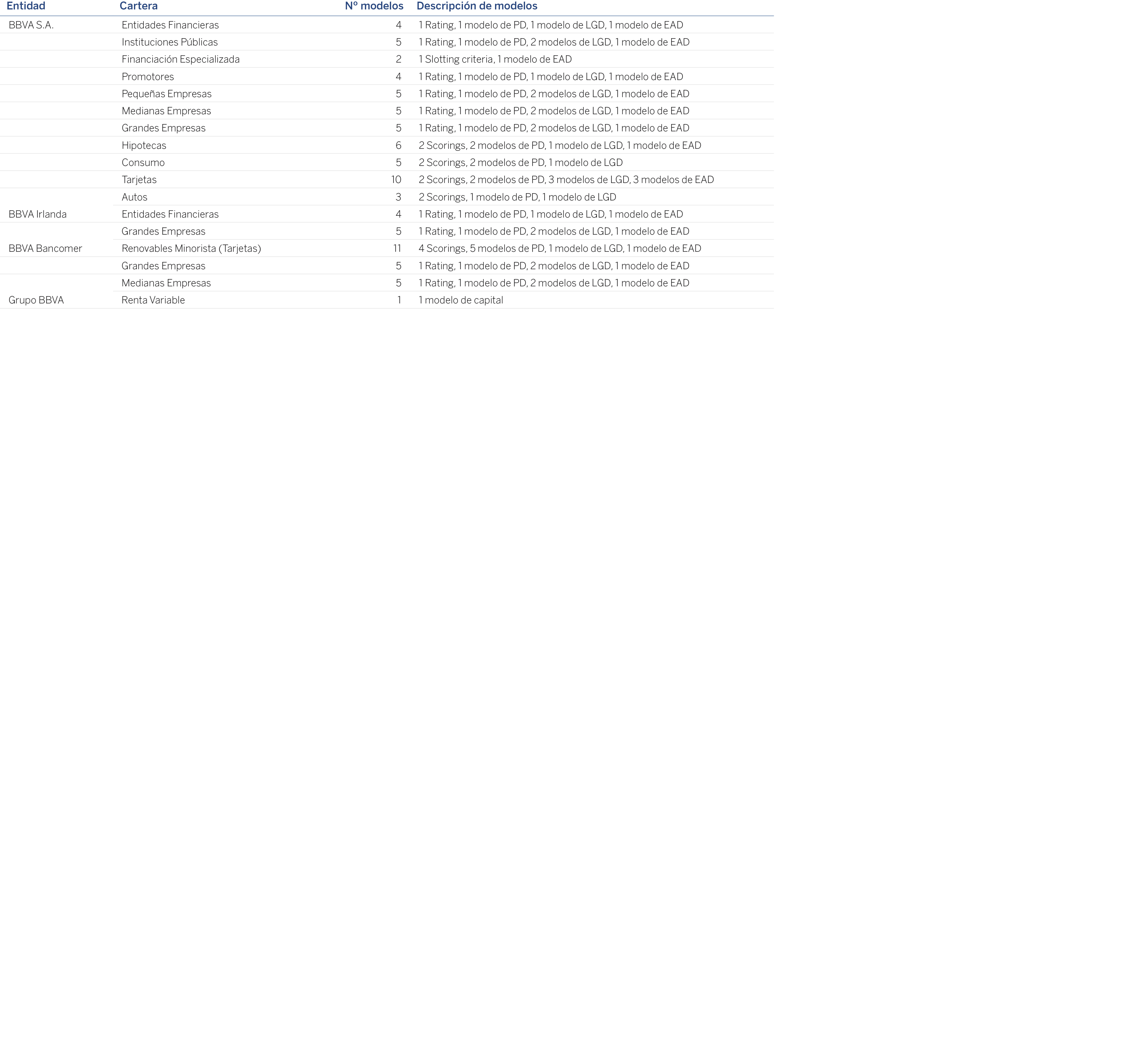

A continuación, se muestran los modelos autorizados por el supervisor a efectos de su utilización en el cálculo de los requerimientos de recursos propios.

Los principales tipos de modelos de calificación utilizados en las carteras IRB son ratings para las carteras mayoristas y scorings, tanto proactivos como reactivos, en el caso de carteras minoristas.

Los modelos de calificación otorgan a los contratos/clientes una puntuación que ordena a los clientes en función de su calidad crediticia.

Dicha puntuación, se establece en función de características de las operaciones, condiciones económico-financieras del cliente, información de comportamiento de pago, buró de crédito, etc.

En base a esta puntuación se puede asignar una probabilidad de incumplimiento (PD) a nivel contrato o a nivel cliente.

Si los datos utilizados en estos cálculos no abarcan un ciclo completo de la economía, las entradas en mora y las resultantes probabilidades de incumplimiento dependen de la fase del ciclo utilizada. En consecuencia, es necesario realizar un ajuste al ciclo para considerar esta cuestión, el cual variará dependiendo del momento en que se encuentre la economía y permitirá encontrar una PD media a lo largo del ciclo.

En el caso de carteras de bajo incumplimiento, el Grupo utiliza varias técnicas para estimar las PDs, como son la utilización de datos externos de incumplimientos, o referencias de las ECAIS.

Respecto a la LGD, el método utilizado para estimar la severidad es el denominado “Workout LGD”, basado en el descuento de los flujos de caja de las exposiciones en mora, recuperados en distintos momentos del tiempo.

Según los requisitos cuantitativos, de cara al cálculo de los RWAs se ha de estimar una LGD que recoja las desaceleraciones del ciclo económico, “DLGD” (LGD en el peor momento del ciclo).

En el caso de carteras de bajo incumplimiento el Grupo utiliza varias técnicas para estimar las LGDs como son la utilización de datos de LGDs de estudios externos, o estimaciones empíricas, bien de agrupaciones de carteras de bajo incumplimiento (Low Default Portfolios o “LDP”), o de extrapolaciones de carteras no LDP.

Finalmente, los factores de conversión o CCF se definen como el porcentaje sobre el saldo no dispuesto que se espera sea utilizado antes del incumplimiento, y se suele estimar bajo un enfoque de cohorte a partir de los incumplimientos observados históricamente.

Una cohorte es una ventana de 12 meses que tiene una fecha de referencia (cierre de cada mes) y contiene todas las operaciones morosas cuya fecha de incumplimiento ocurre dentro de la cohorte. Todas las operaciones tendrán que tener fecha de contratación previa a la fecha de referencia. Se calcula un CCF en cada cohorte considerando todos los incumplimientos incluidos en ella.

La aprobación de los modelos por parte del supervisor incluye las estimaciones propias de probabilidad de incumplimiento (PD), la pérdida en caso de incumplimiento (Severidad o LGD) y las estimaciones internas de factores de conversión (CCF).

El Grupo continúa con su calendario establecido para alcanzar las aprobaciones de modelos internos avanzados adicionales en diferentes carteras y geografías.

El Grupo cuenta con herramientas de calificación para cada una de las categorías de exposición señaladas en el Acuerdo de Basilea.

La cartera minorista cuenta con herramientas de scoring para ordenar la calidad crediticia de las operaciones en base a información propia de la operación y del cliente. Los modelos de scoring son algoritmos estimados a través de métodos estadísticos, que asignan a cada operación una puntuación. Esta puntuación refleja el nivel de riesgo de la operación y guarda una relación directa con su probabilidad de incumplimiento (PD).

Estos modelos de decisión constituyen la herramienta básica para decidir a quién conceder un crédito, qué importe otorgar, ayudando así, tanto en la concesión como en la gestión de los créditos de tipo retail.

Para la cartera mayorista, el Grupo cuenta con herramientas de rating que, a diferencia de los scorings, no califican operaciones, sino clientes. El Grupo dispone de distintas herramientas para calificar los diferentes segmentos de clientes: empresas, corporaciones, administraciones públicas, etc. En aquellas carteras mayoristas en las que el número de incumplimientos es muy reducido (riesgos soberanos, corporaciones, entidades financieras) se complementa la información interna con benchmarks de agencias de calificación externa.

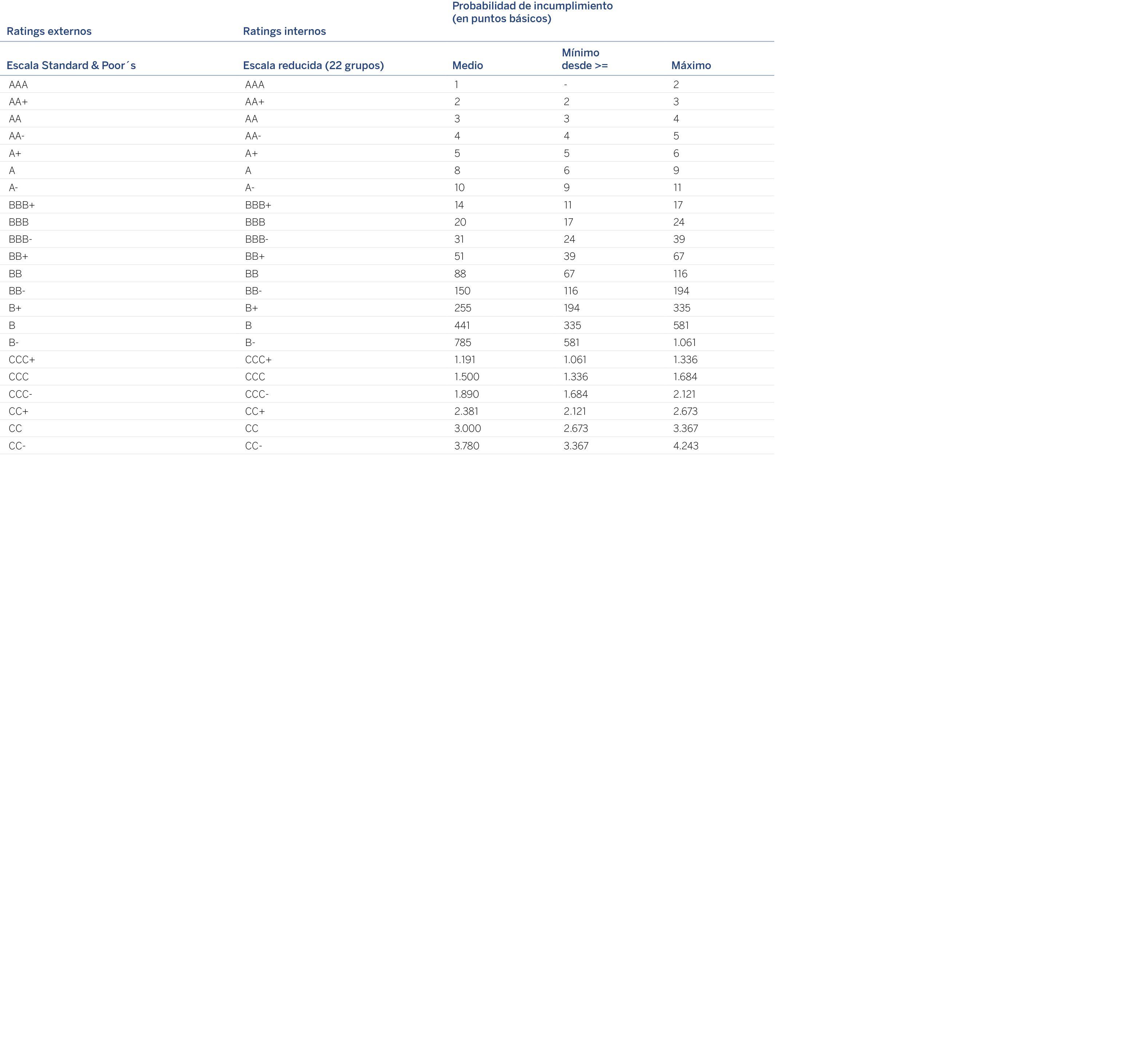

Las estimaciones de PD realizadas en el Grupo son trasladadas a la Escala Maestra que se presenta a continuación, permitiendo la comparación con las escalas utilizadas por las agencias externas.

Las estimaciones internas del Grupo son parte fundamental en el marco de una gestión basada en la creación de valor, permitiendo disponer de criterios para evaluar el binomio rentabilidad-riesgo.

Estas medidas cuentan con un amplio abanico de utilidades, desde la toma de decisiones estratégicas de negocio hasta la admisión individual de operaciones.

Concretamente, las estimaciones internas son utilizadas en la gestión diaria, como apoyo en la gestión del riesgo crediticio mediante su incorporación en los procesos de admisión y seguimiento, así como en la asignación del precio de las operaciones.

La utilización en la gestión de métricas de performance que tienen en cuenta la pérdida esperada, el capital económico y la rentabilidad ajustada al riesgo está permitiendo realizar seguimiento de carteras y evaluaciones de posiciones en mora, entre otros.

La mitigación es un proceso iterativo cuyo objetivo es reconocer los beneficios de la existencia de colaterales y garantes, ordenándolos de mayor a menor calidad crediticia.

El Grupo hace uso de técnicas de mitigación del riesgo para exposiciones pertenecientes a la cartera mayorista, mediante la sustitución de la PD del deudor por la del garante, en aquellos casos en que éste sea elegible y su PD sea inferior a la del deudor. En los procesos de admisión minorista la puntuación del scoring recoge el efecto del garante y en los flujos recuperatorios que se producen a lo largo del ciclo están reflejadas las recuperaciones relacionadas con las garantías asociadas a los contratos. Esto hace que el efecto de las garantías sea tenido en cuenta en la propia estimación de la severidad que se realiza para las carteras minoristas.

En la entidad se desarrolla la función de control y seguimiento de los sistemas de calificación y métricas de gestión de riesgos para particulares, pequeños negocios y autónomos, empresas e instituciones. Las actividades se realizan, dentro de unos ámbitos analíticos y cualitativos, efectuándose de forma periódica una supervisión 360º de todos los impactos derivados de las herramientas así como de su propio funcionamiento interno, en términos de eficiencia y eficacia.

El conocimiento de los sistemas desde una perspectiva global permite establecer planes de acción y hacer seguimiento sobre su correcta ejecución. En este ámbito se identifican y gestionan las debilidades de las herramientas de calificación, siendo la función de seguimiento el principal propulsor de los nuevos desarrollos y mantenimientos evolutivos, que permiten alinear los intereses de negocio de la entidad con los requerimientos regulatorios y las necesidades de gestión, en un marco de capacidades analíticas, técnicas y tecnológicas.

De manera general, existe una serie de programas de gestión corporativos en los que se establecen las líneas principales y unos contenidos mínimos que regirán la gestión y/o supervisión de los distintos modelos de riesgo de crédito, además de definir las métricas para su adecuado control.

De manera particular, estos programas de gestión corporativos se adaptarán para cada una de las herramientas de calificación de un Área de Negocio con un horizonte adaptado a la naturaleza de dicha herramienta.

Periódicamente, y de forma conjunta, se llevará a cabo un seguimiento y revisión del cumplimiento de los umbrales acordados en el programa de gestión con el objetivo de detectar situaciones que potencialmente puedan ocasionar necesidades de ajuste en los modelos y/o políticas crediticias y anticipar las acciones correctoras a realizar para minimizar su impacto.

Se define el análisis, en el ámbito metodológico, como el seguimiento de la capacidad predictiva de los modelos, pruebas de backtesting sobre las calibraciones de los parámetros, adecuada granularidad y concentración, estabilidad poblacional de los inputs, así como su trazabilidad, integridad y consistencia.

El empleo de los sistemas de calificación por las distintas áreas se supervisa desde el ámbito de integración en la gestión, donde se definen pruebas de sensibilidad de los parámetros, stress test de las estimaciones, adecuado empleo de los parámetros en la gestión de cartera para facilitar la toma de decisiones, control de exposiciones sin calificar, políticas de riesgos y marco de delegación de facultades, estructuras de comités de decisión, evaluación del riesgo de implantación, adecuado entorno tecnológico, evaluación de la inclusión de los parámetros en los aplicativos corporativos, seguimiento de la adecuada formación de los intervinientes que garantice su correcta implantación y adecuada comprensión, seguimiento de la correcta estructura y calidad documental, así como el resto de actividades que garanticen el correcto aprovechamiento de las métricas de gestión.

Al margen de los mencionados Programas Corporativos de Gestión, el acceso a los sistemas de calificación internos está establecido de manera informática mediante control de perfiles, de tal forma que aseguren que sólo los responsables de la gestión crediticia del cliente pueden obtener la calificación tanto de scoring como de rating.

El control del proceso de capital es realizado por unidades de riesgos independientes de las unidades que realizan el cálculo del scoring y del rating y que, por tanto, son usuarias del sistema interno de calificación. Estos controles están establecidos en diferentes niveles del proceso, como en la alimentación, ejecución y salidas finales, y vienen referidos tanto a la integridad de los datos como a su exactitud y corrección.

A continuación se describen los procesos internos de calificación por categoría de cliente:

Bancos centrales y administraciones centrales: Para este segmento, la asignación de calificaciones se realiza por las unidades de riesgos designadas al efecto, que de forma periódica analizan este tipo de clientes, y los califican en función de los parámetros incorporados en el modelo de rating correspondiente. Actualmente se utilizan 3 metodologías diferentes para la asignación de los rating país: (i) ratings de agencias externas, que se usan para los países desarrollados, países emergentes de renta elevada y aquellos emergentes donde el Grupo tiene un escaso riesgo (ii) rating interno en base a una herramienta propia que se usa para los países emergentes donde el Grupo tiene un riesgo apreciable y finalmente (iii) las puntuaciones de riesgo país publicadas por la agencia de crédito a la exportación belga (que es la gestora del modelo cuantitativo que usa la OCDE para asignar sus puntuaciones de riesgo país) para aquellos países de importancia marginal para el Grupo y que no disponen de calificaciones externas. Para todos los países se generan ratings soberanos en moneda local y extranjera, así como un rating de trasferencia, que evalúa el riesgo de inconvertibilidad/intransferibilidad.

Para los países emergentes con filial o sucursal de BBVA, el rating en moneda local es ajustado al obtenido por la herramienta de emergentes bajo autorización del Comité de Riesgos asignado a tal efecto.

Instituciones: El rating de las Instituciones Públicas es obtenido generalmente por las unidades de riesgos responsables de su sanción, con periodicidad anual, coincidiendo con la revisión de los riesgos de los clientes o con la publicación de su contabilidad.

En el caso de las Instituciones Financieras, la unidad de riesgos responsable califica a este tipo de clientes de manera periódica, y mantiene un seguimiento constante de la evolución de estos clientes en los mercados nacionales e internacionales. Los ratings externos son un factor primordial en la asignación de ratings de instituciones financieras.

Grandes Empresas: Incluye la calificación de las exposiciones con grupos empresariales corporativos. En el resultado, influyen tanto indicadores de riesgo de negocio (evaluación del ambiente competitivo, posicionamiento de negocio, regulación, etc.) como indicadores de riesgo financiero (tamaño del grupo por ventas, generación de caja, niveles de endeudamiento, flexibilidad financiera, etc.).

Acorde a las características del segmento de grandes empresas, el modelo de calificación tiene carácter global con algoritmos particularizados por sector de actividad y adaptaciones geográficas. La calificación de estos clientes se realiza, de forma general, en el marco del proceso de revisión anual de los riesgos, o de admisión de nuevas operaciones.

La responsabilidad de la calificación recae en las unidades proponentes del riesgo, mientras que las sancionadoras la validan en el momento de la decisión.

Medianas Empresas: En este segmento también se tienen en cuenta factores cuantitativos derivados de la información económico-financiera, cualitativos que se relacionan con la antigüedad de la empresa, el sector, la calidad directiva, etc, y factores de alerta derivados del seguimiento del riesgo.

Al igual que en el segmento Corporativo, la calificación suele ir paralela al proceso de admisión, con lo cual la responsabilidad de la calificación recae en la unidad proponente del riesgo, mientras que el estamento decisor se encarga de validarla.

Pequeñas Empresas: De modo similar al segmento de medianas empresas, en este segmento también se tienen en cuenta factores cuantitativos, derivados de la información económico-financiera, cualitativos, que se relacionan con la antigüedad de la empresa, el sector, la calidad directiva, etc y factores de alerta derivados del seguimiento del riesgo. Del mismo modo, la calificación suele ir paralela al proceso de admisión, con lo cual la responsabilidad de la calificación recae en la unidad proponente del riesgo, mientras que el estamento decisor se encarga de validarla.

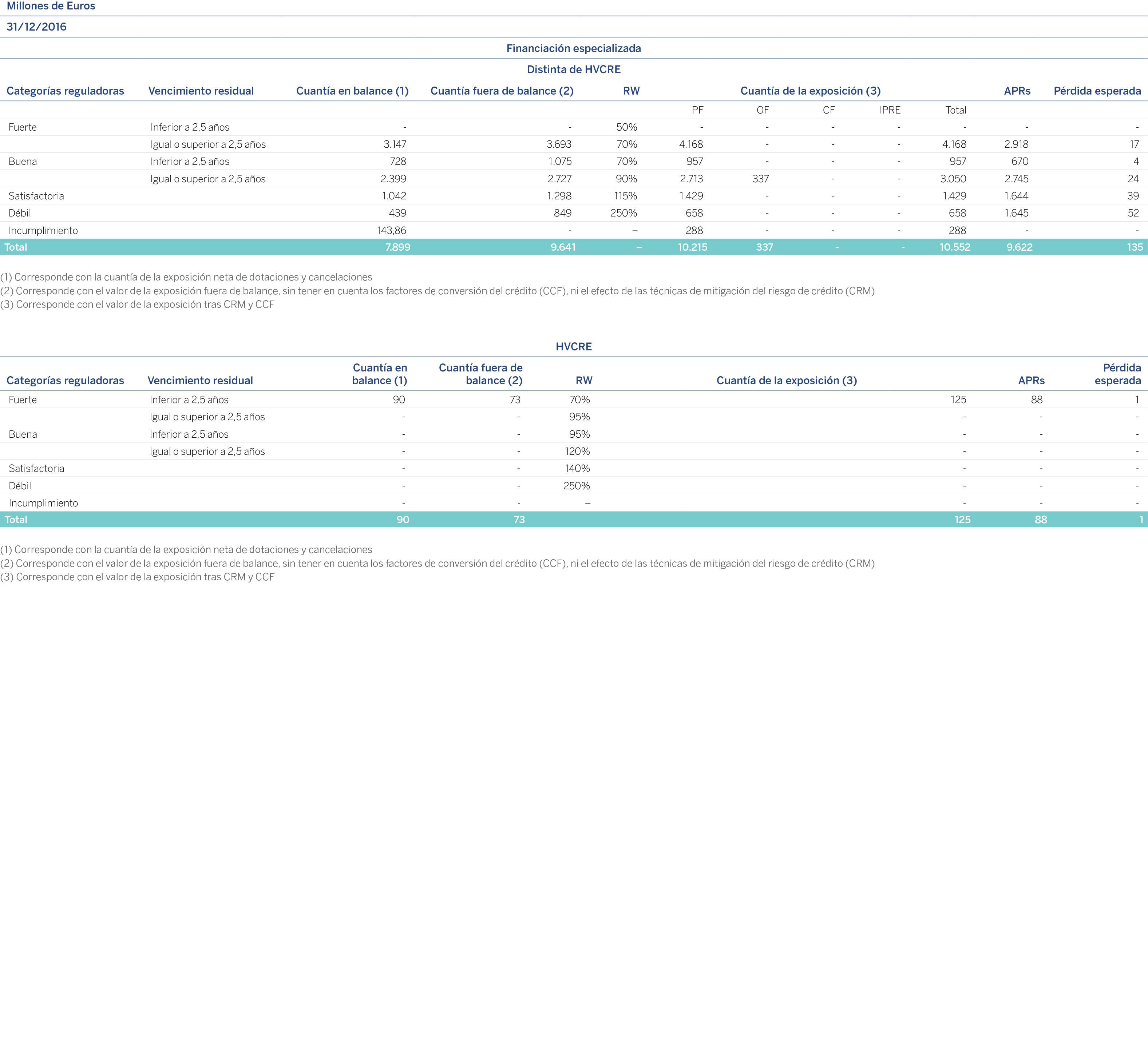

Financiación Especializada: Para la calificación de este segmento, el Grupo ha optado por acogerse al método de los criterios de atribución de categorías supervisoras, recogido en el Acuerdo de Basilea de junio 2004 y en la normativa de solvencia (artículo 153.5 CRR).

Promotores: El rating de empresas promotoras permite calificar tanto a los clientes promotores como los proyectos inmobiliarios individuales. Su utilización facilita el seguimiento y calificación de los proyectos durante su fase de ejecución, así como el enriquecimiento de los procesos de admisión.

Empresas BBVA Bancomer: En este segmento también se tienen en cuenta factores cuantitativos, derivados de la información económico-financiera y de la información de buró y cualitativos, que se relacionan con la antigüedad de la empresa, el sector, la calidad directiva, etc, La calificación suele ir paralela al proceso de admisión, con lo cual la responsabilidad de la calificación recae en la unidad proponente del riesgo, mientras que el estamento decisor se encarga de validarla.

En general en el ámbito mayorista, la calificación de clientes no se limita a las tareas de admisión, puesto que las calificaciones se mantienen actualizadas en función de la nueva información disponible en cada momento (datos económico-financieros, cambios societarios, factores externos, etc.)

Minoristas: Desglosada para cada una de las categorías de exposición a que hacen referencia las correlaciones previstas en los apartados definidos en la normativa de solvencia.

Uno de los procesos más importantes en el que el scoring está plenamente integrado al máximo nivel y en todos los ámbitos de toma de decisiones es el proceso de concesión de operaciones minoristas del Grupo. El scoring es un importante factor para el análisis y resolución de las operaciones y es obligatorio contar con él en la toma de decisiones de riesgo de los segmentos para los que se ha diseñado. En el proceso de concesión y comercialización de operaciones minoristas el gestor es responsable de la gestión comercial, la calidad del riesgo y la rentabilidad. Es decir, realiza la gestión integral del cliente, cubriendo los procesos de admisión, seguimiento y control.

Para cada categoría específica de exposición minorista, el proceso de calificación es el siguiente:

a. Hipotecas, Consumo y Tarjetas Minorista - España: El gestor recopila la información del cliente (datos personales, económicos, relación con el Banco) y de la operación (LTV, importe, plazo, destino, etc.) y con ella se realiza la calificación de la operación con el scoring. La decisión sobre la concesión se toma en función de los resultados arrojados por el modelo.

b. Autos Consumer Finance España: La solicitud de financiación puede entrar vía Call Center o grabadas directamente en el aplicativo web por nuestros prescriptores autorizados. Se recoge la información necesaria del cliente (datos personales, económicos, autorización de la consulta al buró externo) y de la operación (plazo, importe…) para realizar la calificación de la operación con el scoring. Verificada la validez de los datos aportados, la decisión sobre la concesión se toma en función de los resultados arrojados por el modelo.

c. Renovables Minorista - Tarjetas BBVA Bancomer: El gestor o la fuerza especializada recopilan la información del cliente (datos personales, económicos y autorización de la consulta al buró externo) y de la operación (limite solicitado) para realizar la calificación de la operación con el scoring. Existen procesos adicionales de validación y comprobación de dicha información a través de áreas de back office o de soporte de operaciones. La decisión sobre la concesión se toma en función de los resultados arrojados por el modelo.

Comportamental: Mensualmente se califica a todas las tarjetas activas en función a su comportamiento transaccional y su estatus de pago.

Proactivo: Mensualmente se califica a todos los clientes que tienen posiciones de activo en tarjetas, consumo o hipotecas y de pasivo, con base en su información de comportamiento interno y flujos.

d. Proactivo - España: Mensualmente se califica a todos los clientes que tienen posiciones de activo en tarjetas, consumo o hipotecas y a los primeros titulares de pasivo, en base a su información de comportamiento.

Renta variable: El Grupo está aplicando, para sus posiciones de cartera registradas como renta variable, el rating obtenido para el cliente como consecuencia de su calificación en el proceso crediticio.

La estimación de los parámetros se basa en la definición homogénea de incumplimiento establecida a nivel Grupo. En concreto, para que un contrato o cliente sea considerado en situación de incumplimiento se debe cumplir lo descrito en la regulación vigente.

En concreto, existen dos enfoques en el Grupo para la consideración de incumplimiento así como en la estimación de parámetros:

El enfoque contrato se aplica en el ámbito de los riesgos minoristas. Cada operación del cliente es tratada como una unidad independiente en términos de riesgo de crédito, de manera que el incumplimiento de las obligaciones crediticias contraídas con la entidad se considera a nivel operación, independientemente del comportamiento que muestre el cliente con el resto de sus obligaciones.

El enfoque cliente se aplica al resto de la cartera. La unidad significativa a la hora de definir el incumplimiento es el conjunto de contratos del cliente, que entran en situación de incumplimiento en bloque cuando el cliente incumple.

Adicionalmente, para evitar incluir incumplimientos de escasa relevancia en las estimaciones, los importes de mora deben pasar un filtro de materialidad que depende del tipo de cliente y de operación.

Estimación de los parámetros

En el caso de España y México, el Grupo cuenta con el sistema de información RAR que refleja la exposición al riesgo de crédito de las diferentes carteras del Grupo incluidas en modelos internos avanzados.

Dicho sistema de información garantiza el aprovisionamiento de datos históricos registrados por el Grupo con los que se realizan las estimaciones de los parámetros - Probabilidad de incumplimiento (PD, Probability of Default), pérdida en caso de incumplimiento (LGD, Loss Given Default) y factores de conversión (CCF, Credit Conversion Factors) - que posteriormente son utilizados en el cálculo de capital regulatorio por el método avanzado, capital económico y pérdida esperada por riesgo de crédito.

Adicionalmente, y en función de las nuevas necesidades detectadas en el proceso de estimación, se utilizan otras fuentes de información de la Entidad. Para todas las carteras del Grupo se realizan estimaciones internas de los parámetros PD, LGD y CCF.

En el caso de las carteras denominadas Low Default Portfolios, donde el número de incumplimientos suele no ser suficiente para obtener estimaciones empíricas, se recurre a datos de agencias externas que se combinan con la información interna disponible y el criterio experto.

A continuación se presentan las metodologías de estimación utilizadas para los parámetros de riesgo PD, LGD y CCF a efectos de calcular los requerimientos de Recursos Propios.

La metodología que se utiliza para la estimación de la PD en aquellos casos en los que se cuenta con una masa de datos internos lo suficientemente grande se basa en la creación de grupos de riesgo. Los grupos propuestos de cara a obtener la calibración se definen agrupando contratos buscando conseguir homogeneidad intragrupo en términos de calidad crediticia y diferenciación con el resto de grupos de riesgo. Se define el mayor número de grupos posibles para permitir una adecuada discriminación del riesgo. El eje fundamental utilizado para realizar esas agrupaciones es la puntuación y se complementa con otros ejes relevantes a efectos de PD que se demuestren suficientemente discriminantes dependiendo de la cartera.

Una vez definidos los grupos de riesgo, se obtiene la PD empírica media observada para el mismo y se ajusta a ciclo. El ajuste a ciclo permite obtener estimaciones estables a lo largo del ciclo económico o PD-TTC (Through the Cycle). Este cálculo tiene en cuenta la historia previa de esa cartera y obtiene unos niveles de PD a largo plazo.

En las carteras de bajo incumplimiento (LDP) se utilizan las PD empíricas observadas por las agencias de calificación externa para obtener las PD de los grupos de riesgo internos.

Por último, en el caso de carteras de enfoque cliente se cuenta con la Escala Maestra, que no es más que un reglaje homogéneo y estándar de niveles crediticios, que hace posible la comparación en términos de calidad crediticia de las diferentes carteras del Grupo.

Como regla general, el método utilizado para estimar la severidad en aquellas carteras donde se cuenta con un número suficiente de incumplimientos, es el denominado Workout LGD. En éste, la LGD de un contrato se obtiene como cociente entre la suma de todos los flujos económicos que se producen durante el proceso recuperatorio que tiene lugar cuando la operación incumple, y la exposición de la operación cuando se produce el incumplimiento.

Para realizar la estimación se consideran todos los datos históricos registrados en los sistemas internos. A la hora de realizar las estimaciones hay operaciones que ya han incumplido pero en las que continúa el proceso de recuperación, por lo que la severidad que presentan al momento de la estimación es superior a la que finalmente tendrán. Para éstas se realizan los ajustes oportunos para no sesgar la estimación.

Para realizar las estimaciones se definen grupos de riesgo homogéneo en términos de las características de las operaciones que determinan la severidad. Se hacen de tal manera que haya grupos suficientes para discriminar y a cada grupo se le realiza una estimación diferente.

En línea con las directrices que marca la normativa, al realizar las estimaciones se distingue entre exposiciones de tipo mayorista y exposiciones de tipo minorista.

En el caso de las carteras de bajo incumplimiento (LDP) no existe suficiente experiencia histórica para poder realizar una estimación robusta por el método Workout LGD, por lo que se recurre a fuentes externas de información, que se combinan con los datos internos para obtener una tasa de severidad representativa de la cartera.

Las severidades estimadas a partir de las bases de datos internas de que dispone el Banco están condicionadas al momento del ciclo de la ventana de datos que se utiliza, debido a que la severidad varía con el ciclo económico. En este sentido, se definen dos conceptos: la severidad a largo plazo, denominada LRLGD (Long Run LGD); y la severidad en un periodo de estrés del ciclo, denominada DLGD (Downturn LGD).

Para el cálculo de la LRLGD se realiza un ajuste para capturar la diferencia entre la severidad obtenida empíricamente con la muestra disponible y la severidad media que se observaría a lo largo del ciclo económico si este se observara de forma completa.

Adicionalmente se determina el nivel de severidad observado durante un periodo de estrés del ciclo económico (DLGD).

Estas estimaciones se realizan para aquellas carteras cuya severidad sea sensible al ciclo de manera significativa. Para cada cartera, donde aún no se ha observado ésta severidad, en condiciones de estrés se determinan las diferentes formas de terminación de los ciclos recuperatorios y se estima el nivel que tendrían estos parámetros en situación downturn.

Al igual que los dos parámetros anteriores, la exposición en el momento del incumplimiento es otro de los inputs necesarios en el cálculo de la pérdida esperada y el capital regulatorio. La exposición de un contrato suele coincidir con el saldo del mismo. Sin embargo, esto no es cierto en todos los casos.

Por ejemplo, para productos con límites explícitos, como son las tarjetas o las líneas de crédito, la exposición debe incorporar el potencial incremento de saldo que pudiera darse hasta el momento del incumplimiento.

Teniendo en cuenta los requerimientos regulatorios, la exposición se calcula como el saldo dispuesto, que es el riesgo real en el instante observado, más un porcentaje (CCF) del saldo no dispuesto, que es la parte que el cliente todavía puede utilizar hasta alcanzar el límite disponible. Por tanto, el CCF se define como el porcentaje sobre el saldo no dispuesto que se espera pueda ser utilizado antes de que se produzca el incumplimiento.

Para realizar la estimación del CCF se utiliza el enfoque de cohortes, analizando cómo varía la exposición desde una fecha de referencia preestablecida hasta el momento del incumplimiento, obteniendo el comportamiento medio según los ejes relevantes.

Se utilizan enfoques diferentes para las exposiciones de tipo minorista y para las de tipo mayorista. En enfoque contrato se analiza la evolución de la exposición hasta el momento del incumplimiento del contrato, mientras que en enfoque cliente se analiza la evolución de la exposición hasta el momento del incumplimiento del cliente.

Una vez más, en las carteras de bajo incumplimiento (LDP) no existe suficiente experiencia histórica para poder realizar una estimación fiable con la metodología definida LGD. En este caso también se recurre a fuentes externas, que se combinan con los datos internos para obtener un CCF representativo de la cartera.

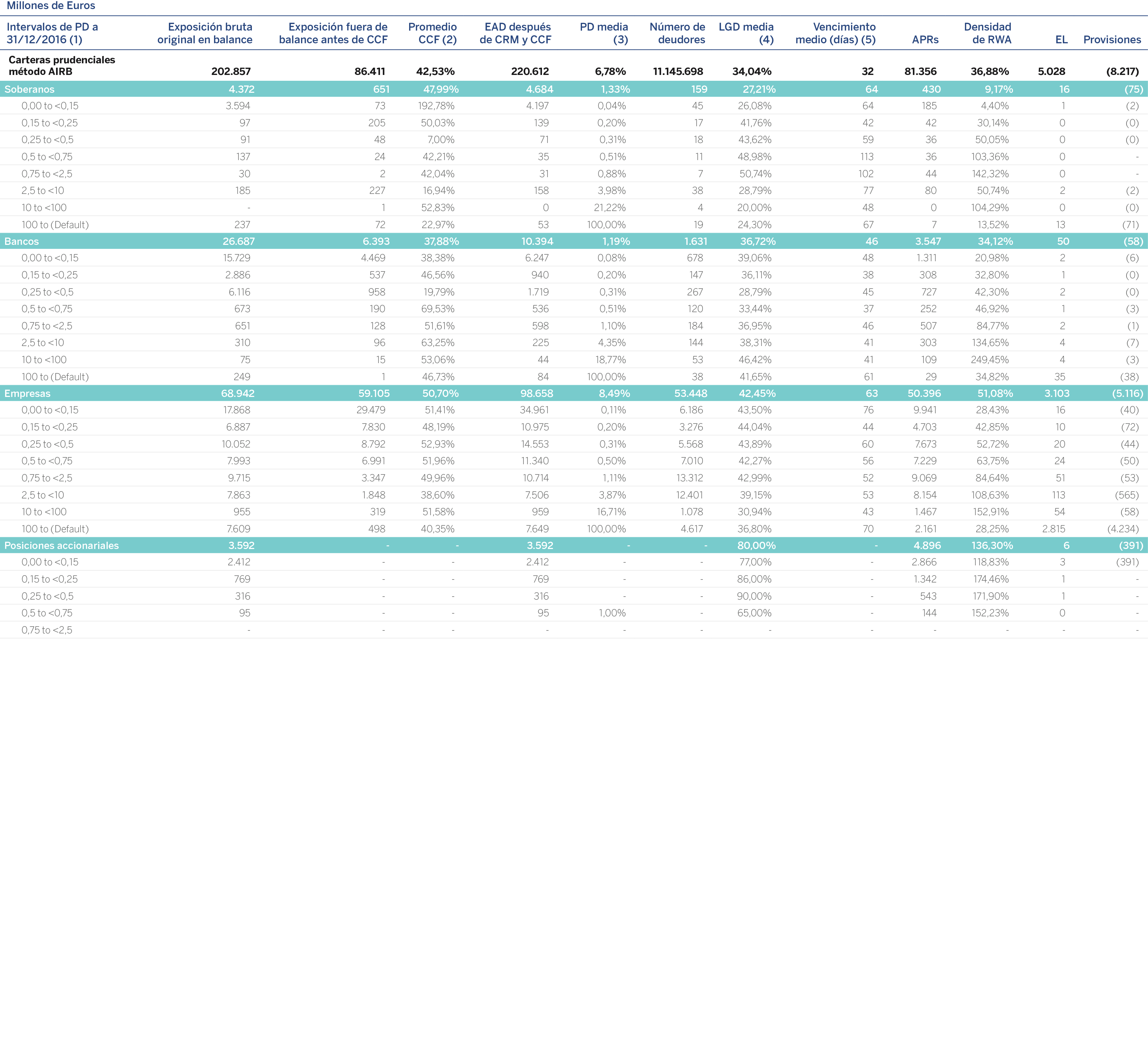

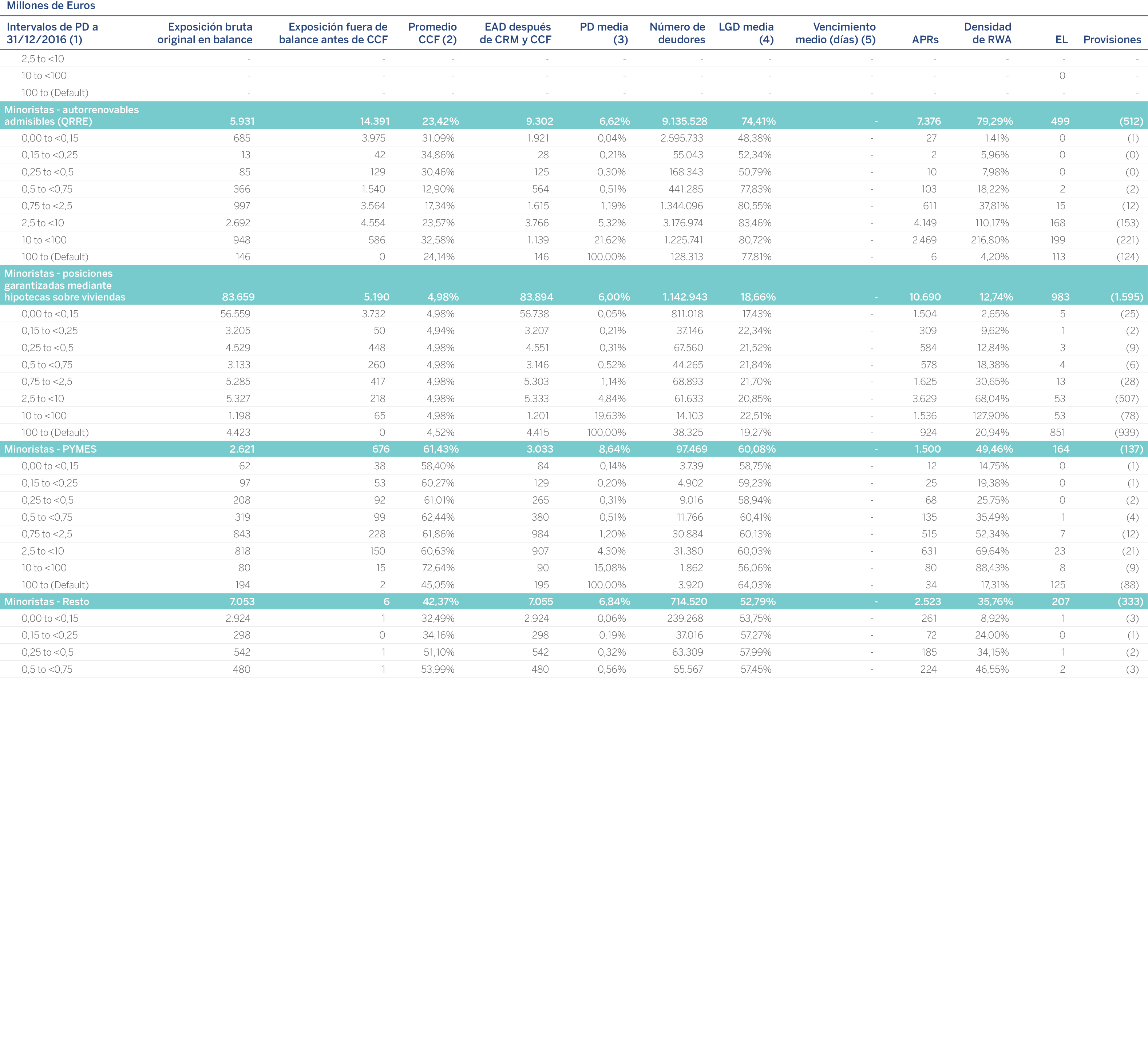

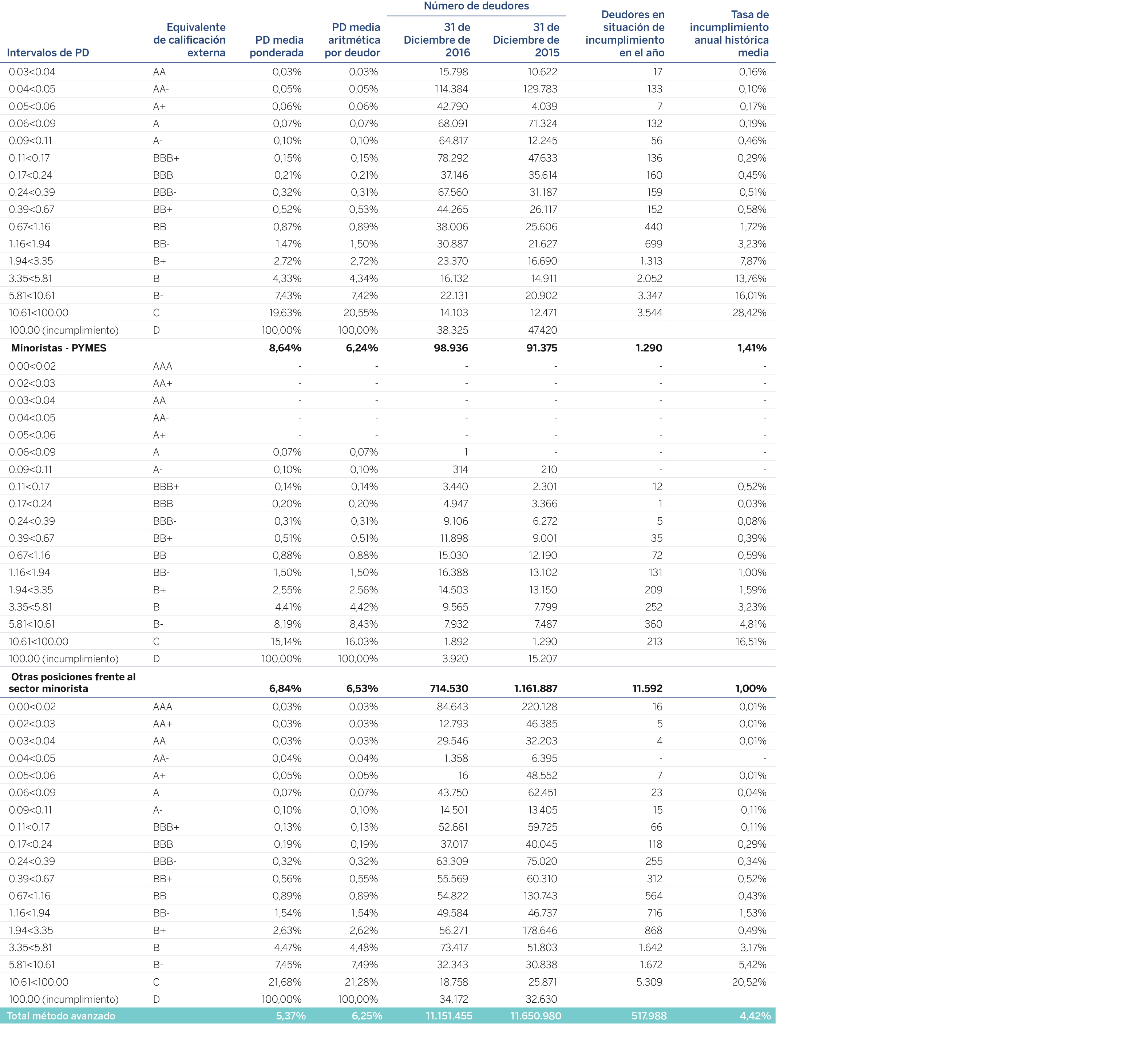

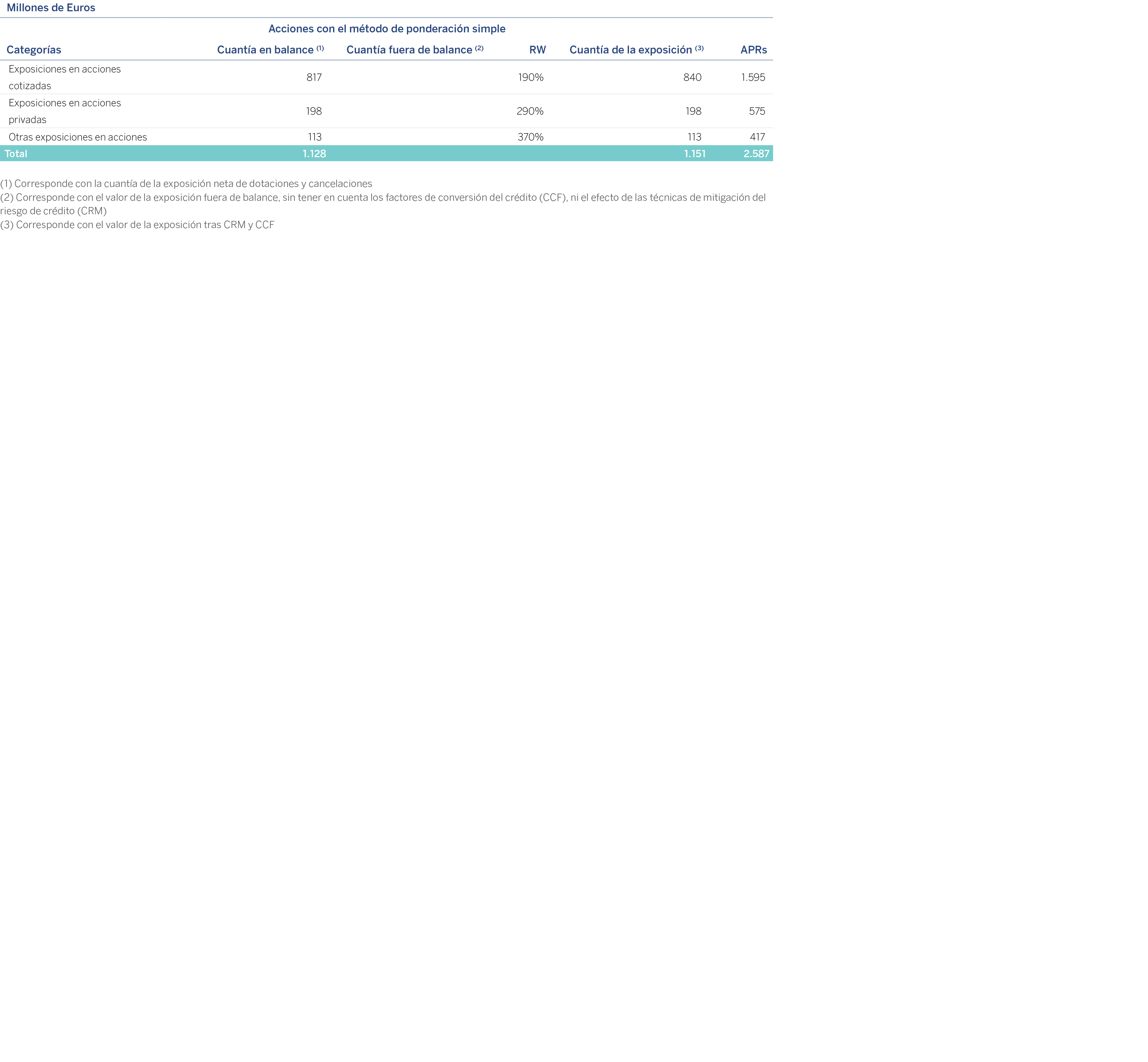

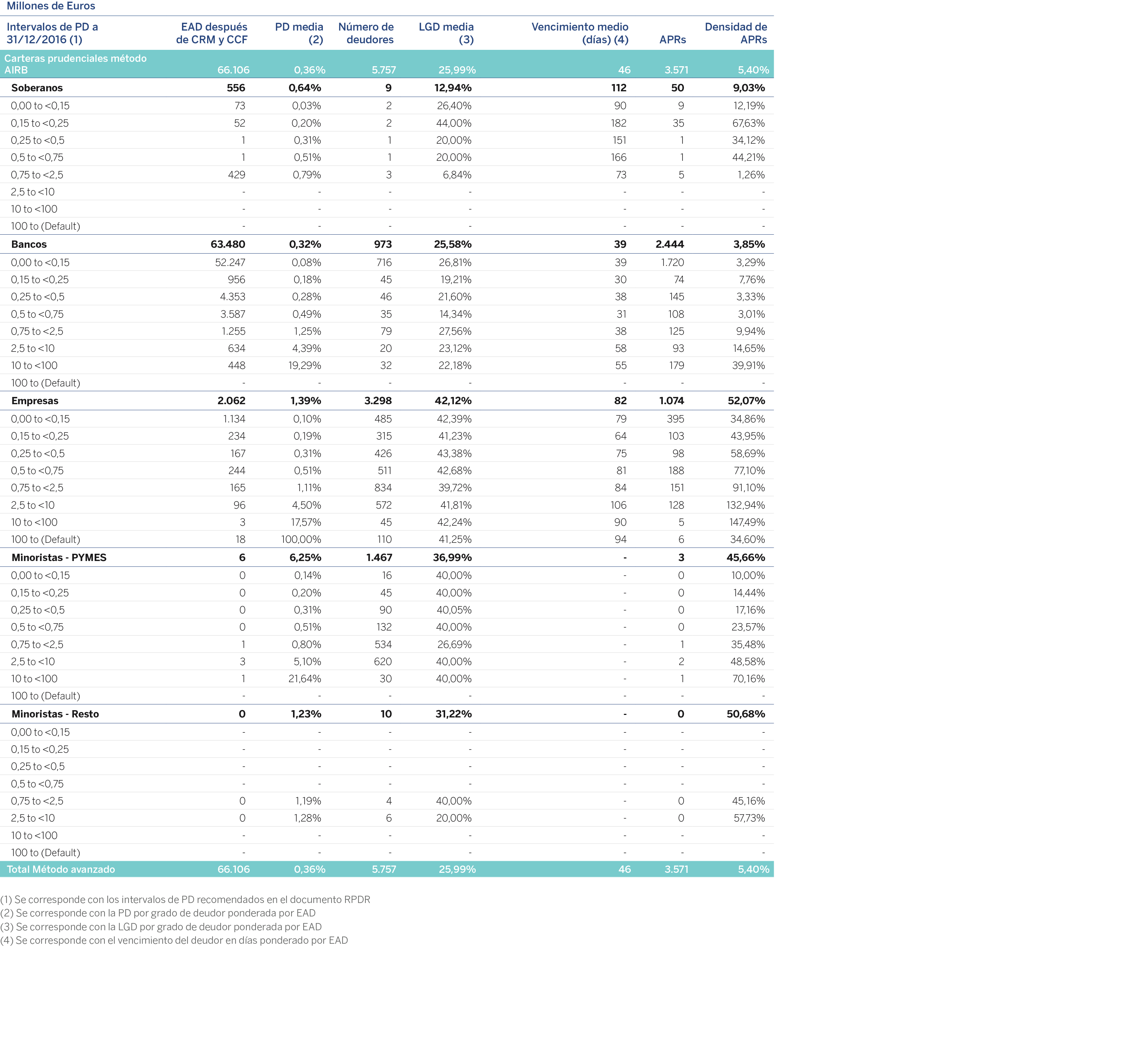

En la siguiente tabla, se muestra la información a 31 de diciembre de 2016 para el riesgo de crédito (excluido riesgo de contraparte que se encuentra detallado en la tabla CCR4 del apartado 3.2.6.2.2; y financiación especializada que sigue el método de los criterios de atribución de categorías supervisoras tal y como se explica en el apartado 3.2.5.1.6) por método de las calificaciones internas (IRB) por grados de deudor para las distintas categorías de exposición:

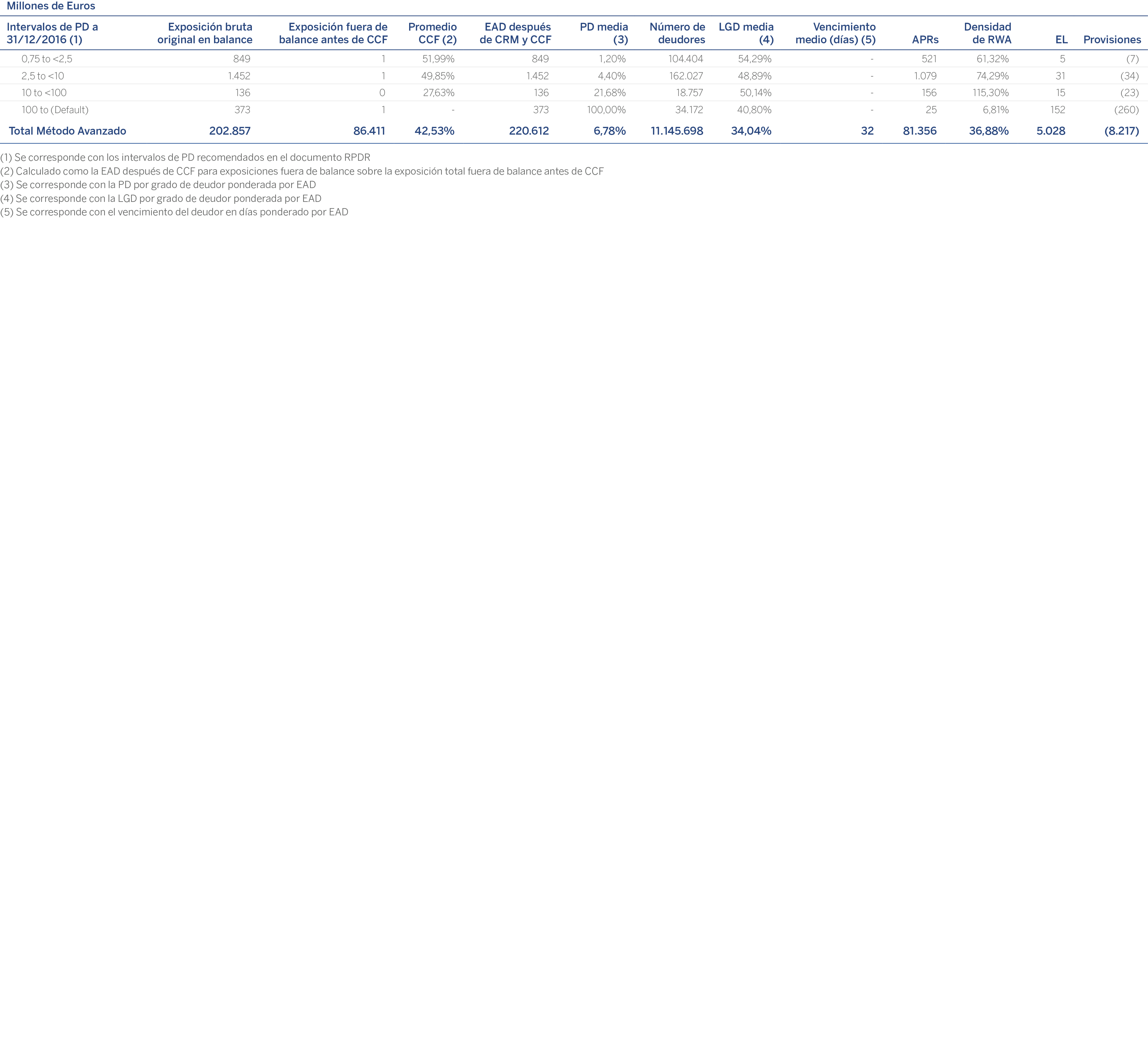

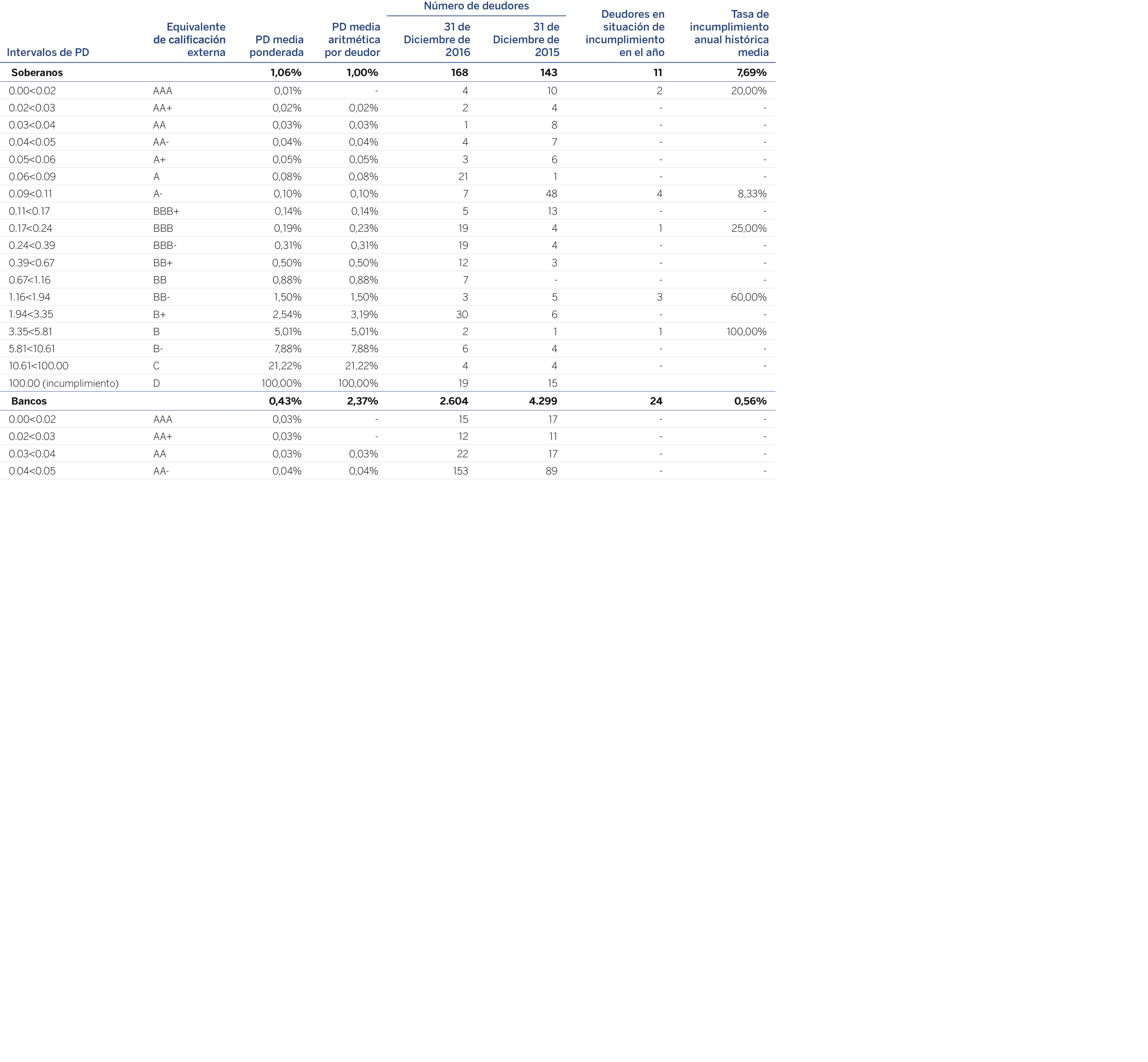

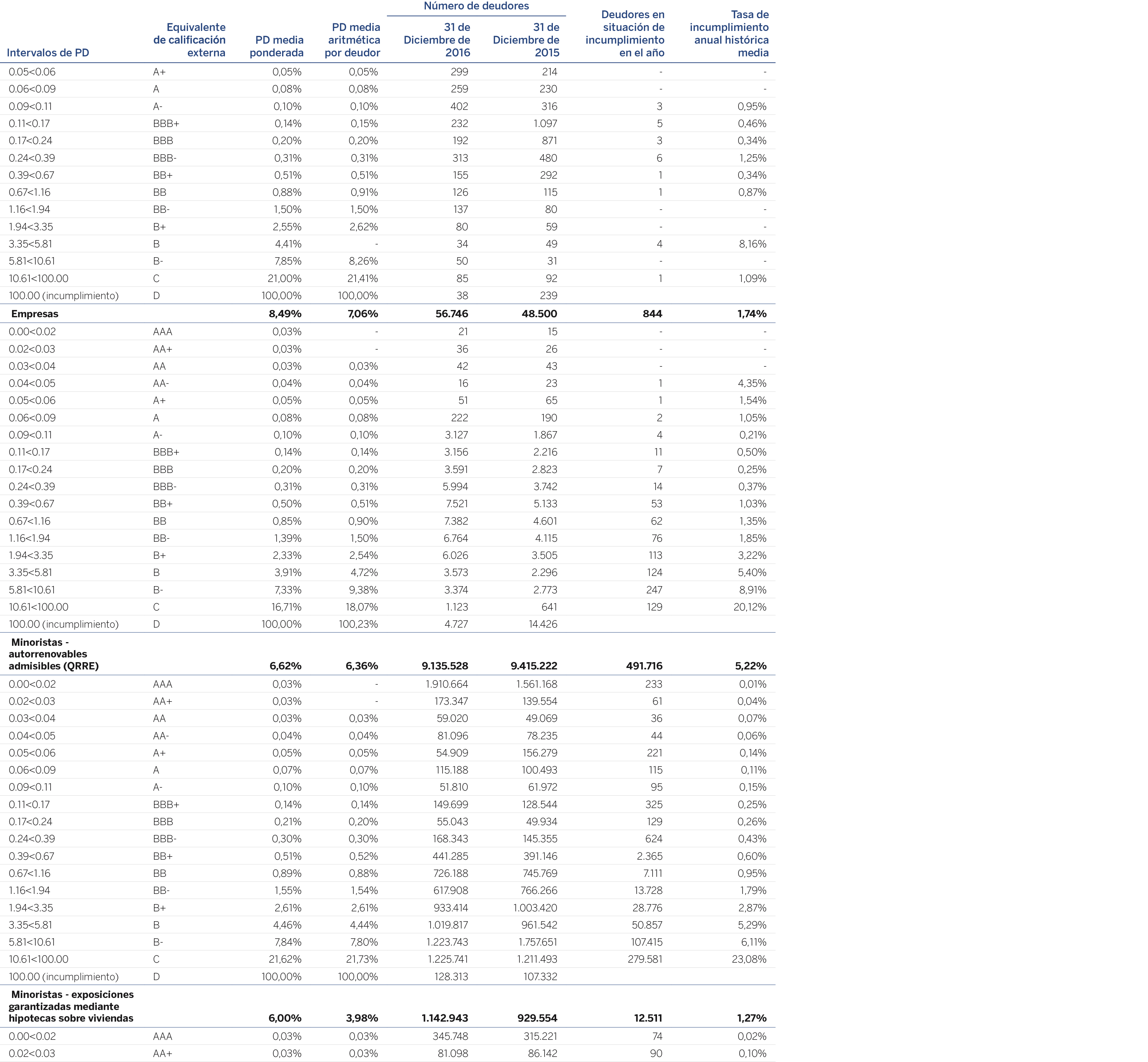

Con el objetivo de proporcionar datos de comprobación para validar la fiabilidad de los cálculos de la PD, se incluye a continuación una comparación de las PDs utilizadas en los cálculos de capital IRB con las tasas de incumplimiento efectivas de los deudores del Grupo para los riesgos de crédito y contraparte.

En concreto, la tabla compara la PD utilizada en los cálculos de capital por modelos avanzado con las tasas de incumplimiento efectivas de los deudores.

La estructura de la tabla es la recomendada por el Comité de Supervisión Bancaria de Basilea (BCBS) en su documento Revised Pillar 3 Disclosure Requirements. No obstante, se permite cierta flexibilidad en su interpretación.

Los criterios adoptados para presentar la información de la tabla han sido los siguientes:

Cartera: El desglose de las carteras corresponde a la recomendada por el RPDR, excluyendo las posiciones accionariales.

Intervalos de PD: Son los correspondientes a la escala maestra de rating que se encuentran en el apartado 3.2.5.1.2 (Tabla 26).

Equivalente de calificación externa: Se ha utilizado la equivalencia entre las PDs y los ratings externos descritos en el apartado 3.2.5.1.2.

PD media ponderada y PD media aritmética por deudor: Se ha empleado la PD tras mitigación, es decir, la asociada a los garantes.

Número de deudores: Se presentan los deudores a cierre del ejercicio y a cierre del ejercicio previo.

Deudores en situación de incumplimiento: A los efectos de garantizar la trazabilidad de la tabla, se han unificado las columnas “g” y “h” de la tabla incluidas en el RPDR para reportar la información sobre las operaciones/clientes que entraron en default durante los últimos 12 meses. De manera que, los deudores incumplidos durante el año para cada intervalo de PD, a excepción del intervalo de 100%-Incumplimiento.

Tasa de incumplimiento: Se presenta la tasa anual de incumplimiento, que se calcula como los incumplidos del año entre el total de deudores del ejercicio previo.

A continuación se desglosa gráficamente la información contenida en las tablas anteriores (incluyendo riesgo de contraparte):

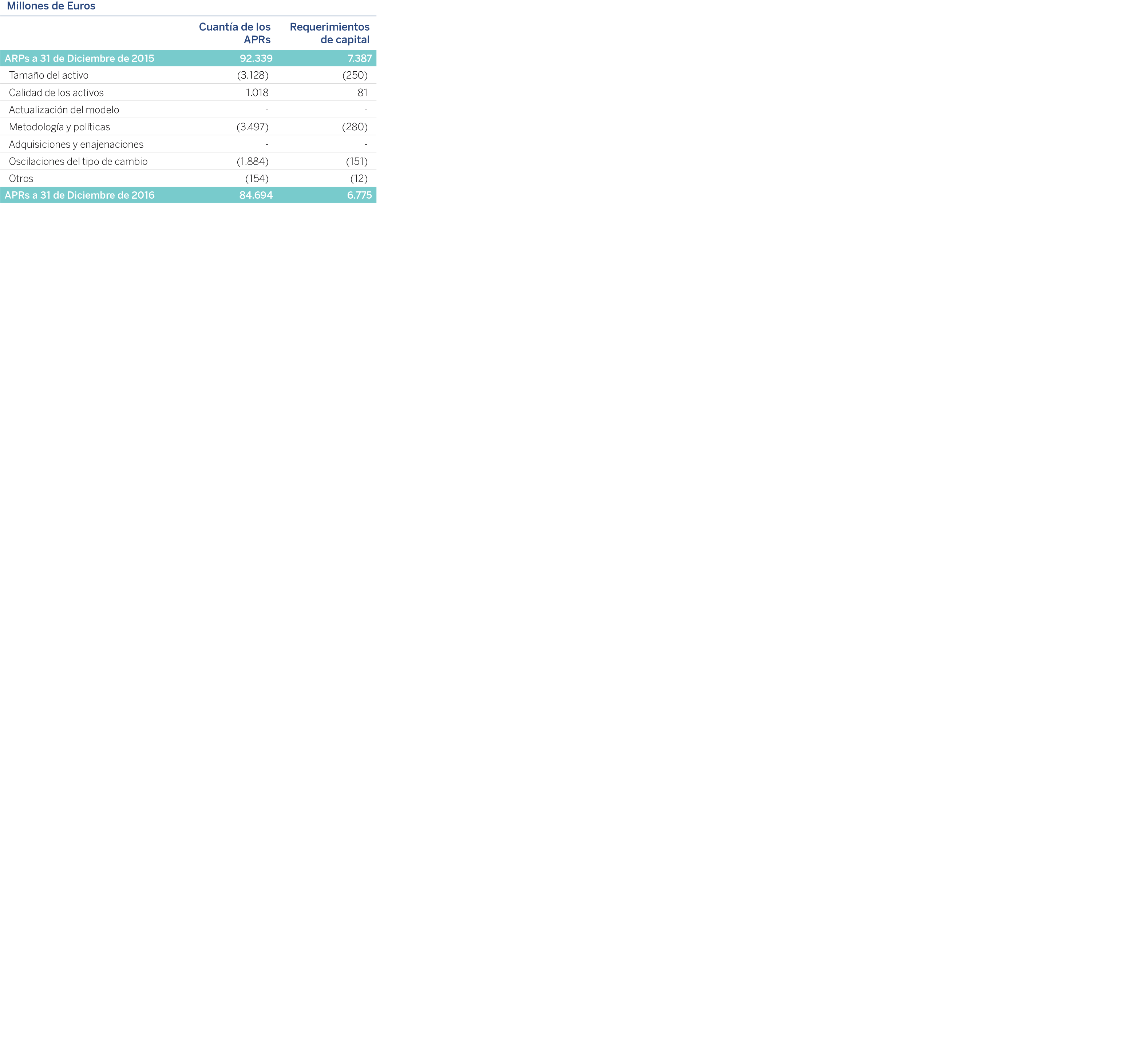

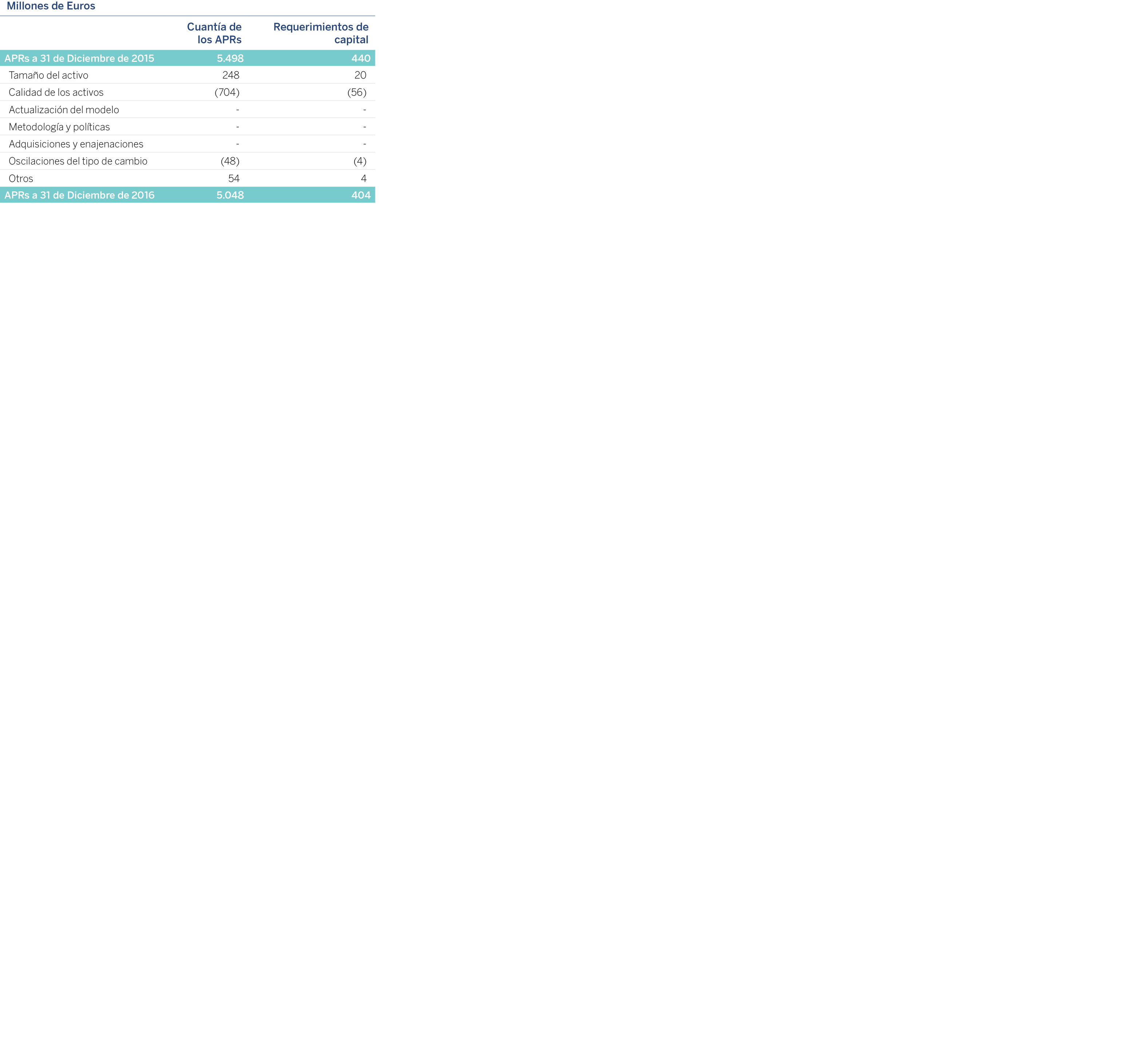

A continuación, se muestra un cuadro en el que se muestran las principales variaciones del periodo para el modelo avanzado de Riesgo de Crédito en términos de APR’s:

Las principales variaciones producidas durante el ejercicio 2016 en los activos ponderados por riesgo de crédito, calculados por modelo avanzado son los siguientes:

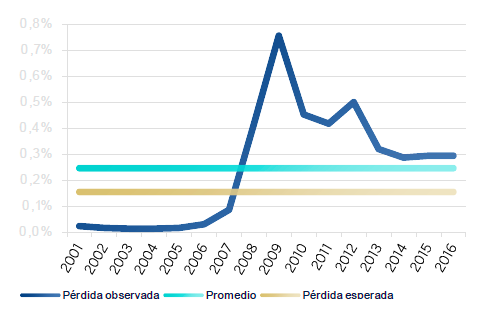

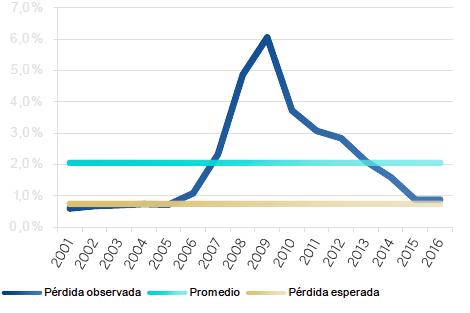

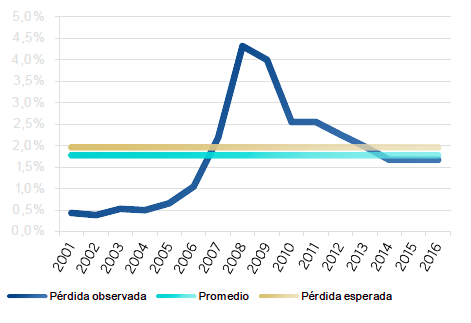

En los siguientes gráficos se compara la pérdida esperada ajustada a ciclo calculada con los principales modelos internos del Grupo aprobados por el Banco de España, con la pérdida efectiva en que se ha incurrido entre los años 2001 a 2016. También se muestra la pérdida efectiva media entre los años 2001 a 2016, de acuerdo con lo siguiente:

Pérdida efectiva media (2001-2016), que es el promedio de pérdidas efectivas de cada año.

La Pérdida efectiva es la pérdida anual incurrida y debe ser menor que la pérdida esperada ajustada al ciclo en los mejores años de un ciclo económico, y mayor durante los años de crisis.

La comparación se ha hecho para las carteras de Hipotecas, Consumo, Tarjetas (ventana 2004-2015) y Autos (minoristas), y Empresas y Promotores (ventana 2009-2015), todas ellas en EyP. En México la comparativa se ha realizado para la cartera de Tarjetas (ventana 2005-2016) y Empresas y Grandes Empresas (ventana 2005-2016). En cuanto a las categorías de Instituciones (Públicas y Entidades Financieras) y Corporativa, históricamente es tan escaso el número exposiciones impagadas (Low Default Portfolios) que no es estadísticamente significativo, razón por la cual no se recoge la comparación.

En los gráficos se puede apreciar que, en términos generales, durante los años de mayor crecimiento económico la pérdida efectiva fue bastante inferior a la pérdida esperada ajustado al ciclo calculada con los modelos internos.

A partir del inicio de la crisis, se observa que ocurre lo contrario, lo que es congruente con la fuerte desaceleración económica sufrida, y con las dificultades financieras en que se han desenvuelto las familias y empresas, y especialmente en el caso de las empresas dedicadas a negocios de promoción y construcción.

El hecho de que en algunas carteras la pérdida promedio observada sea superior a la pérdida estimada es coherente con el hecho de que la ventana observada puede ser peor que lo que se esperaría en un ciclo económico completo. De hecho, esta ventana tiene menos años expansivos (6) que de crisis (10), cosa que no es representativo de un ciclo económico completo.

2 Dado que durante 2016 para los modelos en España no se ha realizado un calibrado, se utilizan datos de 2015.

3 La metodología (LGD pit) permite aproximar mejor las Pérdidas observadas. Para los años más recientes, dado que todavía no se han concluido los procesos recuperatorios se incluye la mejor estimación de la severidad final.

Hipotecas Minorista:

A partir de 2007, las pérdidas efectivas se sitúan por encima de la pérdida esperada ajustada al ciclo por ser pérdidas incurridas en años de crisis. Las pérdidas efectivas son superiores a la ajustada al ciclo, debido a la composición de años en la muestra, con más años de crisis que de crecimiento.

Consumo:

En el gráfico se puede apreciar cómo durante los años de mayor crecimiento económico la pérdida efectiva fue inferior a la pérdida esperada ajustado al ciclo calculada con los modelos internos. A partir de 2007 ocurre lo contrario, lo que es congruente con la fuerte desaceleración económica sufrida, y con las dificultades financieras en que se han desenvuelto las familias. Para 2016 se espera una Pérdida acorde a la pérdida ajustada al ciclo.

Tarjetas: